Los analistas de Renta 4 han elevado el precio objetivo de Aena un 13%, pasando de 129 a 143,53 euros, con una recomendación que se queda en ‘mantener’. No obstante, esta valoración se sitúa por debajo de la actual cotización: hoy las acciones del gestor aeroportuario ceden un 0,13% hasta los 148,20 euros.

“Sin potencial desde la cotización actual, y sin grandes catalizadores a corto plazo, el atractivo de permanecer en el valor está en la política de dividendos (RPD 2024 4,4%)”, señalan los expertos en su informe.

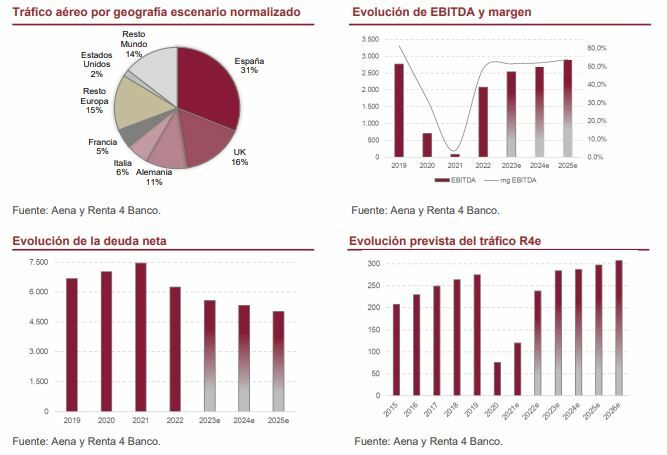

La revisión al alza en las expectativas del tráfico aéreo lleva a los analistas de Renta 4 mejorar la perspectiva de EBITDA 2023e +21% y 2024e +9%. “Revisamos al alza nuestras expectativas de tráfico hasta un nivel equivalente al 103% del registrado en 2019 (antes 92%, previsión Aena entre 94% y 104%). De cara a 2024, elevamos hasta 104% vs 100% previo, y 2025 hasta 108% vs 104% previo, alineándonos con escenario optimista de Aena”, explican.

Los expertos están también pendientes de las adjudicaciones de los contratos de duty free en los aeropuertos de Madrid y Cataluña. “Pese a la adjudicación de 4 de los 6 lotes subastados del negocio duty free, y que han supuesto una mejora del 17% de las rentas mínimas, es probable que la adjudicación de los dos restantes (estimamos que suponen cerca del 4% del ingreso total del grupo) se dilate al menos hasta final de 1T24, generando cierto nivel de incertidumbre”.

“Sabiendo que no se podrá ofertar por debajo del anterior contrato, en nuestras previsiones estimamos, por prudencia, que se sitúe en dichos niveles, aplicando las mismas hipótesis en los contratos pendientes de rent a car”, señala Renta 4.