Acerinox presentaba esta semana problemas de suministro en la planta de producción NAS, de North American Stainless en la localidad estadounidense de Kentucky. Filial de la compañía española a la que parece le faltaban camiones de transporte de gas a esa factoría.

Algo que, a decir de los analistas de Morgan Stanley, no ha perjudicado a los números de la compañía, porque, tras hablar con ellos, les han confirmado que los problemas de suministro se habían superado y que podrían seguir operando casi con total normalidad. La firma norteamericana le resta importancia al incidente, pero señala que pone el punto de mira en los cuellos de botella en la cadena de suministro de toda Norteamérica.

No nos olvidemos de la importancia que tiene el amigo americano para Acerinox, con un 40% de mercado para esa empresa del acero inoxidable de EEUU y supone la mitad del negocio para la firma española.

De ahí que Morgan Stanley recomiende sobreponderar el valor en las carteras de sus clientes y mantenga su precio objetivo por acción. Hablamos de 14,20 euros. Un precio objetivo que eleva en mayor medida Kepler. Y es que desde la firma europea elevan desde 14,3 a 14,7 el PO del valor. Pero el mejor precio objetivo es el de Oddo BHF con 15 euros por acción, si nos fijamos en los últimos revisados, con lo que se le otorga un PO del 45,5% al valor.

Sin embargo, tal y como hiciera Credit Suisse, JPMorgan también rebaja su precio objetivo:hasta los 11 euros por acción desde los 12,6 anteriores, aunque siguen sobreponderando el valor.

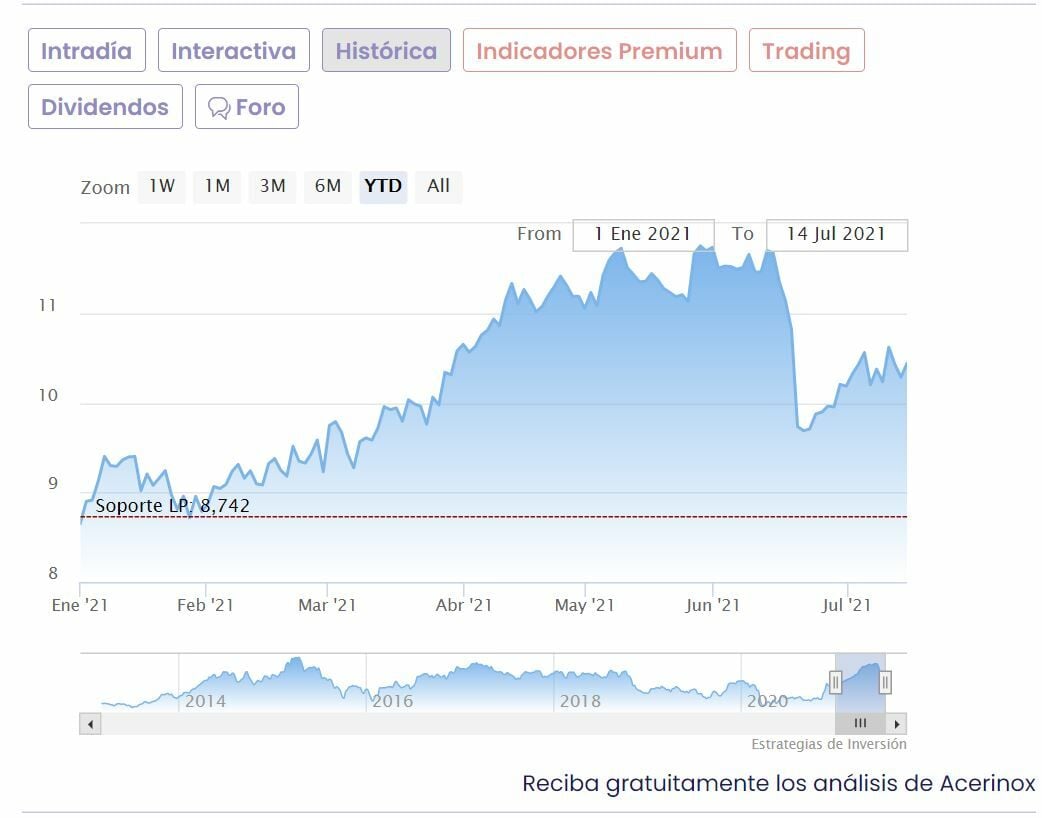

En su gráfica de cotización vemos que Acerinox, tal y como ha ocurrido con el resto de los valores cíclicos del mercado, se mueve con caídas en el último mes, aquejada además por el varapalo que ha supuesto la reducción de presencia, importante, en su accionariado de Nippon Steel. Pérdidas del 3,5% en las últimas 20 sesiones,aunque mantiene avances anuales que superan el 19,2% para el valor.

Según el consenso de Bloomberg, Acerinox alcanzará un Ebitda de 628 millones de euros en el presente ejercicio, mientras que ese beneficio bruto de explotación alcanzará en 2022 los 656 millones de euros. Y si se cumplen estas cifras, se podrá registrar en la compañía el mayor ebitda desde 2007, aunque lejos de sus máximos históricos alcanzados por la empresa.

Si atendemos a sus indicadores técnicos premium, los que elabora Estrategias de Inversión, vemos que el valor se mueve al calor que marcan sus mejorados 6,5 puntos totales de los 10 posibles. En modo consolidación entre lo favorable destaca para el valor la tendencia a largo plazo alcista, el momento total lento que es positivo y también, el volumen de negocio, que, en ambas vertientes, es decir, a medio y largo plazo se muestra creciente para Acerinox. Todo ello sin olvidar que la volatilidad del valor es decreciente para el valor.

Mientras en lo desfavorable la tendencia a medio plazo, que se mantiene bajista, el momento total rápido, que es negativo, a lo que se suma además la volatilidad a medio plazo, medida en términos del rango de amplitud, que se presenta creciente para el valor.