Societe Generale ha analizado el comportamiento histórico de Wall Street y ha señalado que el mercado puede caer aún más. Advierten que el S&P 500 tocará fondo en los próximos seis meses, según Chris Flood en Financial Times.

Los inversores se preguntan cuánto más caerán las acciones estadounidenses este año, después de una ola de ventas prolongada que derribó al S&P 500 de Wall Street más de una quinta parte por debajo de su máximo de enero.

Se han intensificado los temores de que el banco central de EE. UU. lleve a la economía más grande del mundo a la recesión, en un intento por abordar la inflación vertiginosa con tasas de interés más altas. A su vez, el S&P cayó en territorio de mercado bajista en las últimas semanas, comúnmente definido como una corrección del 20% o más desde un punto alto reciente.

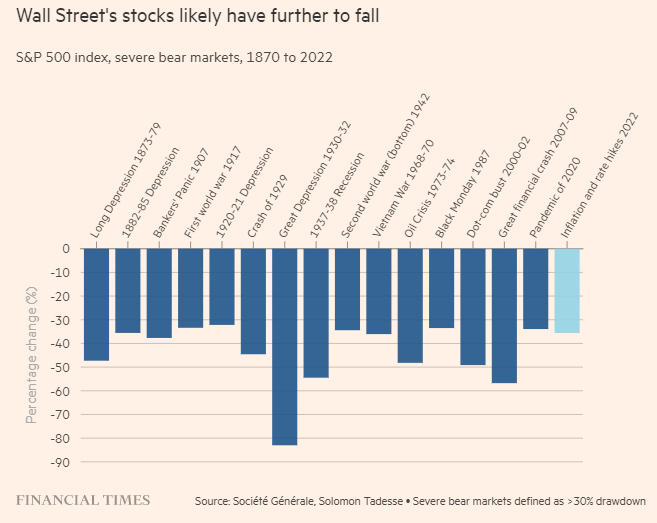

Al preguntar si ahora se vislumbra el fondo, Société Générale examinó 56 períodos de "crisis" para las correcciones del mercado de valores de EE. UU. en los últimos 150 años, relacionadas con ventas masivas que han alimentado reducciones superiores al 10% para el S&P 500.

Al identificar 30 mercados bajistas desde 1870, el banco francés dijo que la historia sugiere que el S&P debería tocar fondo en los próximos seis meses entre un 34% y un 40% por debajo de su pico alcanzado a principios de 2022.

Solomon Tadesse, jefe de investigación cuantitativa de acciones de SocGen para América del Norte, dijo que era probable que las acciones de EE. UU. cayesen más, ya que una política monetaria más estricta puede conducir a una estanflación, una combinación de inflación persistente y crecimiento económico escaso o negativo.

Tadesse señaló que la corrección actual del mercado de valores de EE. UU. no es atípica en comparación con la historia. Por el contrario, la velocidad y la escala del repunte de Wall Street desde el mínimo inducido por el coronavirus en marzo de 2020 fue extraordinaria.

El S&P 500 subió un 113% después de tocar fondo el 23 de marzo de 2020, impulsado por enormes inyecciones de liquidez proporcionadas por la Reserva Federal y generosas medidas de gasto público de emergencia para contrarrestar la pandemia. “El aumento del mercado posterior a Covid ahora parece muy excesivo”, destacó Tadesse. “Eso condujo a una burbuja insostenible que ahora se está desinflando”.

Los inversores pueden prepararse para una mayor volatilidad en el mercado de valores hasta que estén satisfechos de que la Fed haya recuperado el control sobre la inflación, que actualmente se encuentra en un máximo de 40 años del 8.6%.