Cuando el mercado de valores es volátil, una de las pocas cosas en las que se puede confiar es en el dividendo de una acción de alta calidad. No obstante, los inversores experimentados en renta variable saben que comprar a ciegas acciones con la mayor rentabilidad por dividendo puede ser peligroso. De hecho, un rendimiento de dividendos inusualmente alto puede ser una señal de advertencia, debido a que los precios de las acciones y los rendimientos de los dividendos se mueven en direcciones opuestas.

Con todo, si nos fijamos en la bolsa americana, y concretamente en los valores que cotizan en el S&P 500, nos encontramos con tres compañías de calidad con una rentabilidad por dividendo superior al 9%.

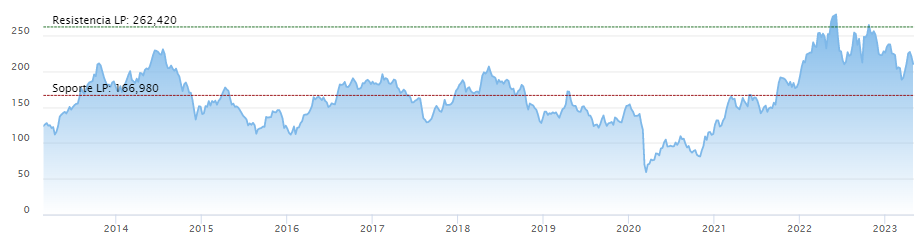

Al frente de la lista se sitúa Pioneer Natural Resources. Esta empresa independiente de exploración y producción de petróleo y gas es el valor del S&P 500 que más dividendos paga en la actualidad, con una rentabilidad nada menos que de un 10,93%.

No obstante, hay que tener en cuenta que esta rentabilidad ha incluido dividendos extraordinarios y especiales tras los buenos resultados del año pasado que no tienen por qué perdurar en el tiempo. Este valor energético opera principalmente en la cuenca de Midland, en el oeste de Texas, y 2022 fue sin duda un buen año tanto para la producción como para la demanda. Pioneer realizó un pago de 8,57 dólares por acción el pasado mes de septiembre y dos dividendos posteriores de más de 5 dólares cada uno.

A nivel de cotización, las acciones de Pioneer Natural se dejan en el acumulado de este 2023 más de un 7%.

Por fundamental, si tenemos en cuenta la valoración de las casas de análisis que recoge Reuters, la recomendación es comprar acciones de Pioneer, a las que otorgan un precio objetivo de 255,4 dólares, lo que supone un potencial del 20,35%.

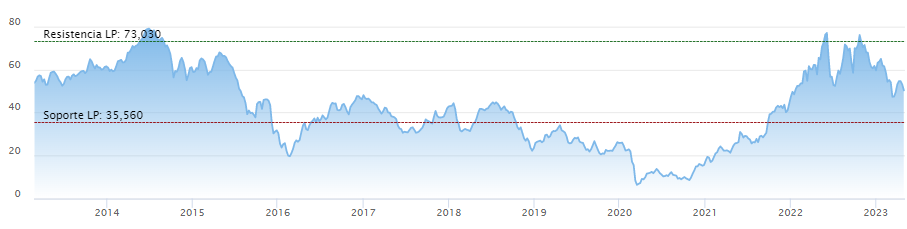

Segundo en la lista aparece Devon Energy, con una rentabilidad por dividendo del 10,04%. Se trata de una empresa energética con sede en Oklahoma que perfora en busca de petróleo y gas natural en EEUU y paga dividendos en función de la rentabilidad de los combustibles fósiles que extrae del subsuelo. Tuvo una buena racha en 2022, pero hay que tener en cuenta que las distribuciones han disminuido en los últimos tiempos, pasando de 1,55 dólares en agosto a 1,35 dólares en diciembre y 89 centavos en marzo.

No obstante, Devon pagó sólo 1,97 dólares por acción en dividendos totales a lo largo de 2021, por lo que los pagos de este año todavía podrían estar por encima de años anteriores, incluso si la marca de agua alta de 2022 no es realista en el futuro.

En lo que a su cotización se refiere, los títulos de Devon Energy caen más de un 18% en el S&P500 en el acumulado de este 2023.

La recomendación del consenso es la de compra y el potencial es de un 31,8% (precio objetivo 66,27 dólares).

El podio lo completa Newell Brands, con una rentabilidad por dividendo del 9,09%. Newell es el fabricante y distribuidor de marcas conocidas como bolígrafos Paper Mate y Parker, cuchillos X-Acto, mercados Sharpie, contenedores Rubbermaid, cochecitos Baby Jogger e incluso Mr. Coffee.

Si bien Newell tiene su foco en una variedad de aspectos de la vida cotidiana, ha estado sujeta a presiones inflacionarias durante el último año. A medida que aumentaban los precios, los consumidores comenzaron a reducir el consumo de artículos no esenciales; al mismo tiempo, empresas como Newell también enfrentaban presiones en sus propias oficinas de compras a medida que aumentaban los costos de las materias primas.

En los resultados del 4T22 las ventas netas trimestrales cayeron 18.5% a 2.3 mil millones de dólares y las ventas básicas cayeron un 9.4%. La empresa también vio cómo el EPS no GAAP disminuía de 53 centavos en el tercer trimestre a solo 16 centavos en el cuarto trimestre. Sin embargo, el EPS del cuarto trimestre superó las expectativas por amplios márgenes; los analistas habían estado buscando sólo 11 centavos por acción.

Al mismo tiempo, Newell ha mantenido su pago de dividendos altamente confiable. La empresa pagó el pasado 15 de marzo 23 centavos por acción ordinaria. Newell ha mantenido el dividendo en este nivel desde 2017, y el pago anualizado de 92 centavos ahora rinde más de un 9%.

Mientras, en el acumulado del año, las acciones de Newell Brands pierden más de un 22%. No obstante, el potencial a doce meses dobla la caída actual: el consenso de Reuters recomienda comprar el valor del S&P500, al que otorga un precio objetivo de 15,05 dólares, lo que supone un recorrido alcista a doce meses del 48,9%.

Por otro lado, y más allá de estos tres valores de Wall Street, hay otros cuatro del S&P 500 que cuentan con un rentabilidad por dividendo superior al 8%. Se trata de Lincoln Natl (8,79%), Coterra Energy (8,36%), Keycorp (8,34%) y Altria Group (8,05%).