Tal vez no se vea tan cerca, pero se ve. La vacunación, aunque de momento no se está produciendo al ritmo esperado es una constante que además, en las zonas del mundo como Israel, China o EEUU, donde la campaña está más adelantada, está mostrando sus propósitos. Una variable que relega al oro a un segundo plano frente a los activos cíclicos. No se busca refugio sino oportunidades de cara a la recuperación y un posicionamiento futuro.

Un ambiente más optimista y los mercados dejan de lado el tradicional valor refugio en busca de mayores y mejores posibilidades en las bolsas. Y esa podría estar en una caída por debajo de la cota de los 1.700 dólares, que ya se ha producido, e incluso de mayor cuantía, en la que los expertos sí aconsejan comprar oro como inversión a largo plazo. Pero en el entorno actual, los analistas no confían en su recuperación, al menos a corto plazo, a menos que logre romper al alza en la barrera de los 1.800 dólares la onza que no recupera desde el pasado 24 de febrero.

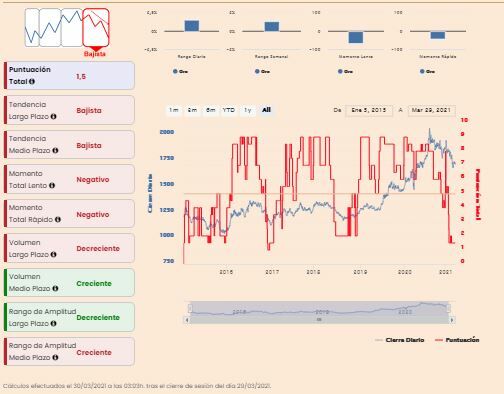

Así las cosas, en su gráfica de cotización vemos que el valor baja un 3% en las últimas cinco sesiones, con un recorte del 2,18% en el mes. Descensos que alcanzan ya en el trimestre el 10,23% y que en el año registra ya un recorte del 11,35%.

Fuente: WSJ

Ese sentimiento bajista se mantiene entre los inversores respecto al oro, que parece buscar certezas para volver a subir. El contexto de fondo con respecto a 2020 ha cambiado y desde los mínimos de febrero de 2020, en los 1.472 dólares la onza el valor ha subido un 14,5%, pero se mantiene lejos del máximo de agosto en los 2.067 dólares, en concreto tan lejos como un 23%, en datos de la London Bullion Market Association.

Eso sí, desde la empresa de investigación en materias primas, la neoyorkina CPM esperan que la demanda, aunque menor que en el pasado ejercicio, se mantenga elevada en 2021. En el año anterior la demanda de inversión global alcanzó las 44,5 millones de onzas y se esperan unos 42,8 millones en el presente. Se trata de un factor clave para que el oro mantenga los precios no solo elevados, sino también en modo creciente.

Además coinciden, como indican otros expertos, en que si los inversores se lanzaron a comprar oro en 2020 sin atender al precio, en este caso podrían entrar, una vez que descienda en su cotización. De ahí que no se espere un fuerte repunte en precio en 2021 e incluso caídas como se están produciendo en este primer trimestre del año.

Entre los factores añadidos, que no están ayudando al repunte, nos encontramos con el dólar fuerte, apoyado por la FED, la solidez económica de Estados Unidos, y como ya hemos señalado, por la incidencia positiva de la vacuna, que a pesar de los retrasos, infunde confianza en la recuperación. Y tampoco ayudan al oro anuncios como el del presidente de EEUU Joe Biden con el paquete de gastos en infraestructuras que podría oscilar entre los 3.000 y los 4.000 millones de dólares.

Su cobertura ante la inflación se pierde, según la firma de servicios financieros Axi, al entender que los rendimientos se elevan en línea con la subida de precios.

Y también esas rentabilidades de la deuda americana, bonos que alcanzaron máximos el pasado 18 de marzo y que a la postre, como afirman desde CMC Markets, son su gran amenaza a corto plazo e incluso mayor, porque si la liquidación de estos activos cobra impulso, el oro podría bajar de la cota de los 1.700 dólares la onza.

Si atendemos lo que sobre el oro marcan los indicadores premium de Estrategias de Inversión, vemos que apenas alcanza 1,5 puntos, en modo bajista, frente a los 10 puntos totales. Solo con volumen a medio plazo creciente y volatilidad a largo decreciente. El resto, tendencia a medio y largo plazo bajista, momento total lento y rápido negativo, volumen de negocio a largo decreciente y rango de amplitud creciente, a medio plazo.