Febrero ha sido un mes claramente negativo para Walt Disney en su intento de recuperar el tiempo perdido. La llegada el pasado mes de noviembre del “redimido” Bob Iger en su segunda etapa como CEO de la compañía ha sido un auténtico revulsivo para el gigante del ocio global. Llegaba la renovación más que aplaudida por el mercado, pero lo cierto es que está perdiendo fuelle a marchas forzadas.

De hecho, en el último mes el Dow Jones, que apenas se mantiene en positivo en lo que va de año, ha registrado caídas del 3% frente al retroceso superior al 8% registrado por Disney en el mercado, la mayor caída entre los valores que mejor se están comportando en el selectivo tradicional de 30 valores de Wall Street.

Y es que, la intención de Bog Iger de recortar en todos y cada uno de los costes que lastran a la compañía podría llevarle a reducir los gastos en más de 5.500 millones de dólares, según los cálculos de Evercore ISI y de su analista Vijay Javant en los próximos años. Pero no se trata de una tarea fácil, recortar…pero que todo el conglomerado, desde los cruceros al merchandising, pasando por Disney+ y los parques recreativos siga funcionando como hasta ahora, sin perder un ápice, sino todo lo contrario, de sus ingresos.

Hay otro factor en contra: se trata del deseo de Bob Iger de que los empleados vuelvan a la oficina unos 4 días a la semana, algo que choca frontalmente con el espíritu de los trabajadores, una vez que se han acostumbrado durante la pandemia a trabajar desde casa, y que su labor no haya enturbiado, sino todo lo contrario, los ingresos de la compañía, en un país como Estados Unidos donde la mayoría de la gente reside en suburbios, lo que allí se conoce como zonas residenciales con grandes casas, al menos a 1 o 2 horas de su trabajo.

En su gráfica de cotización vemos que el valor apenas gana un 0,7% en la última semana con recortes que rozan el 8% de caídas mensuales, aunque mantiene el buen tono trimestral, con avances del 5,43%. También las subidas anuales se mantienen, aunque algo mermadas por el recorte mensual. Disney sube desde que empezara 2023 un 16,4%.

Una tarea que ya ha comenzado, la de la reestructuración de Disney, con el anuncio del despido de 7.000 trabajadores de principios de febrero, un 3,6% del total de su fuerza laboral. También por las presiones del inversor activista Nelson Peltz, que presiona para que se haga efectiva una de las promesas: el restablecimiento del dividendo para los accionistas.

Entre las nuevas medidas, Citi considera que Disney intentará vender su participación mayoritaria en Hulu, del 67% en este momento, una de las más rentables cadenas de streaming cuyas producciones vemos en España a través de varias plataformas, como la archifamosa “El cuento de la criada”.

Su analista Jason Bazinet considera que, en paralelo, puede asegurar los derechos de distribución de dos personajes de Marvel, en la actualidad en poder de Comcast, Hulk y Namor, frente a toda la propiedad intelectual que mantiene sobre la franquicia de superhéroes. Algo que encaja con la filosofía de Bob Iger, a pesar de que se considera con un valor bajo, unos 300 millones de dólares. Sobre todo, si tenemos en cuenta que la valoración de Hulu podría oscilar en una horquilla de entre los 19.800 y los 27.500 millones de dólares.

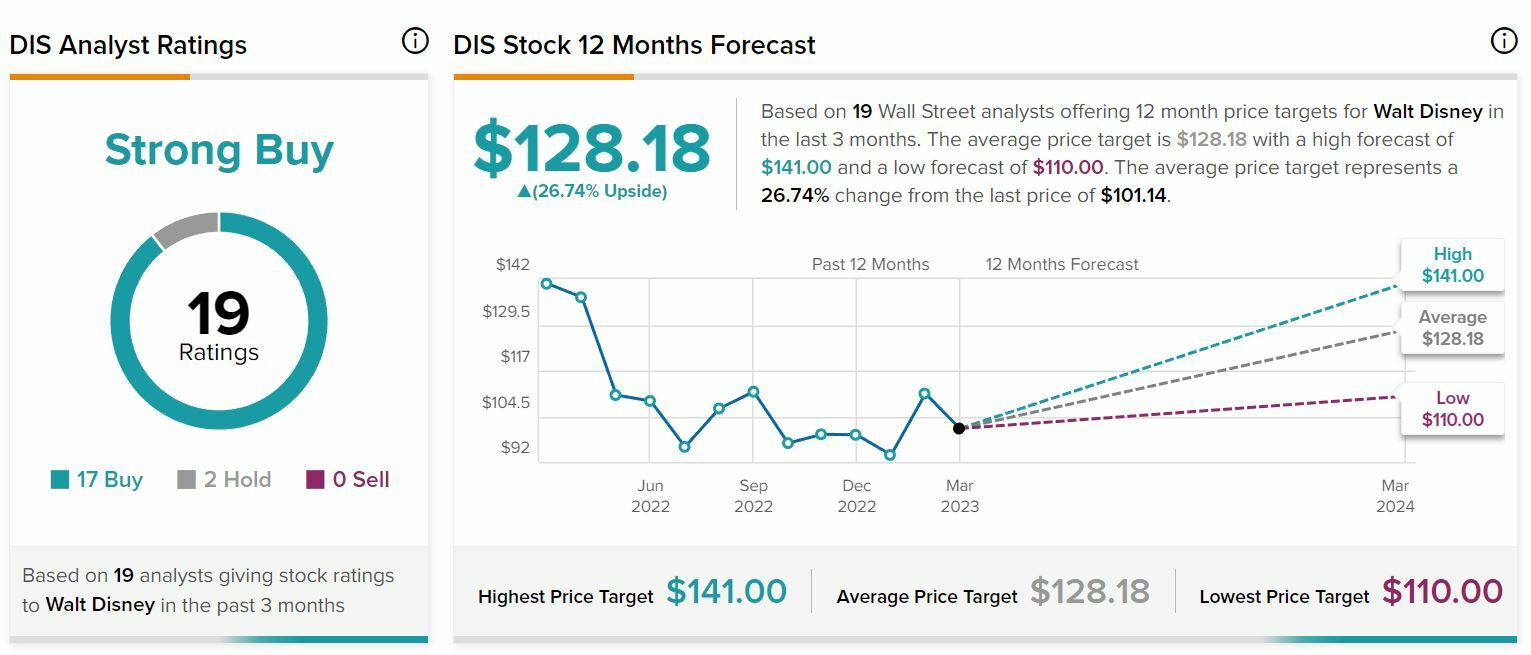

En cuanto a recomendaciones, nos encontramos con que Disney con que, desde TipRanks la media del mercado le otorga un avance cercano potencial al 27% con precio objetivo medio de 128,18 dólares por acción. De los 19 analistas que recoge este consenso, 17 optan por comprar y dos más por mantener sus acciones.

Mientras desde JPMorgan, su analista Philip Cusick, el último en pronunciarse sobre el valor ha reanudado, tras suspender temporalmente su calificación debido a un periodo de restricción, la cobertura del valor, con sobreponderar sus acciones y un precio objetivo de 135 dólares por acción. Todo ello con la vista puesta en Disney + y la reducción de sus pérdidas, al considerarlo con potencial y colocarlo entre sus favoritos, a pesar de que muestra su cautela respecto al resto del sector. Por supuesto, su recomendación es de compra sobre sus acciones.

Confía en el valor porque considera que entre los aspectos positivos predomina su sólida combinación de activos y lo que espera sea, una rápida disminución de sus pérdidas en el ámbito de las suscripciones a lo largo del año. Mientras Citi ha rebajado su precio objetivo hasta los 130 dólares desde los 145 anteriores, aunque mantiene el consejo de compra sobre el valor. Desde Goldman Sachs, mejoran su PO hasta los 136 dólares desde os 119 anteriores, con calificación de compra.

Mientras, no nos olvidemos de los efectos que también puede suponer para Disney en Florida, la pérdida de potestad sobre su propio distrito ante la nueva legislación del gobernador Ron DeSantis y la oposición de la compañía al proyecto de ley de educación conocido popularmente como “no digas gay”.

Si quiere conocer los valores más alcistas de la bolsa, regístrese gratuitamente en Estrategias de Inversión