El consenso de expertos coincide en que Dragui actuará y llevará el precio del dinero al 0,75% pese a que las presiones para que alcancen cotas suelo son cada vez más intensas. El mismísimo Paul Krugman habla de una disolución del euro si el BCE tarda demasiado en actuar.

Si se cumple lo pronosticado sería la primera vez en su exigüa historia que la eurozona cuenta con unos tipos de interés por debajo del punto porcentual. Algunas agencias alemanas recogían esta semana la charla animosa que mantuvo Dragui con periodistas en la que se le veía especialmente “satisfecho” lo que, según Christian Schulz de Berenberg Bank, “una fuerte señal de que el BCE está listo para hacer algo”.

En concreto, el analista va más allá de los propios tipos y considera que Frankfurt estaría pensado en “acelerar” la fusión de fronteras entre los bancos y permitir su recapitalización de “forma directa”.

Tipos de interés al 0,75%

En junio prácticamente apostaba por ello y hoy dos de las principales agencias económicas apuntan a ello. Los 27 economistas consultados por Bloomberg consideran que el BCE aprobará una reducción de un cuarto de punto, mientras que 48 de los 71 expertos recogidos por Reuters se muestran favorables también al 0,75%. De hecho, según recoge la edición germana del Financial Times, el economista jefe del BCE, Peter Praet, negó que existiera “una doctrina” que obligue a mantener los tipos por encima del 1% dentro del organismo comunitario.

Juan Pedro Zamora, analista técnico de XTB, recuerda que “importante” será “el mensaje de Mario Dragui de cara a la implementación de acuerdos de la semana que viene”. Según el experto, una rebaja del 0,25% sería tomada “mal” por el mercado que recibiría la decisión “con caídas”. Sobre el Ecofin del próximo lunes están puestas todas las miradas puesto que se trata de “un factor único” para que la banca “actúe como operador de compra de deuda”, tal y como declara el estratega jefe de Citigroup, José Luis Martínez Campuzano .De su aprobación depende que el BCE “dé una señal clara de recuperación en el sector financiero”.

La nota discordante viene de la mano de Victoria Torre, analista de Selfbank, que dice “no confiar” en una rebaja de tipos de interés y opta por centrarse “en ver si el BCE anuncia alguna medida adicional de apoyo”.

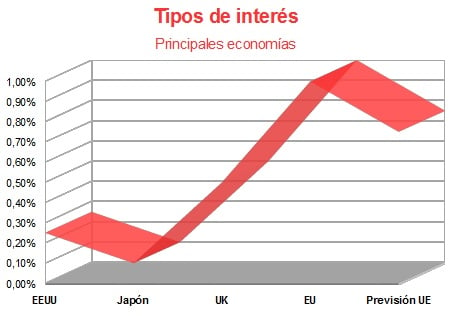

Siendo francos una rebaja del 0,25% se estima casi insuficiente por parte de los analistas dada la distancia que existe aún con las economías avanzadas del mundo. El nivel suelo de Estados Unidos de 0,25%, así como el 0,1% en el caso de Japón quedan aún lejos para Mario Dragui. El más cercano y que también hará su aparación este jueves -como todos- es el Banco de Inglaterra con un tipo de interés en el 0,5%. Por tanto, con recorrido y con presiones, la decisión está casi cantada. Pero, ¿dónde apuntan esas opiniones?

FUENTE: Elaboración propia

La presidenta del Fondo Monetario Internacional, Christine Lagarde, ha venido a reafirmar la opinión de la mayoría, pero va un paso más allá. En su opinión, el BCE haría “en optar por la compra de activo en lugar de un recorte de tipos”, en una entrevista a la cadena estadounidense CNBC. Lagarde recurre al tópico de una “Europa a dos velocidades” para justificar que, en el caso alemán no se necestia “un recorte en los tipos”, pero “sí países como Italia y España. No se puede desasociar con este tipo de herramienta política”, recuerda puesto que una compra de activos “es mucho más selectiva y se puede utilizar de forma mucho más sensata”.

De compras en el mercado secundario

Felipe González ha vuelto a escena -si es que alguna vez la abandonó- para exigir a Alemania que ceda y a la Unión Europea que actúe. En declaraciones a Los Desayunos de TVE, el ex presidente del Gobierno recuerda que “el BCE lleva sin comprar deuda desde el mes de diciembre” y se trata de actuación que calmaría a los mercados, tesis que secundan además muchos economistas.

En caso de que Mario Dragui anunciara una retoma en la compra de deuda soberana, los expertos no descartan ver al Ibex 35 en los 8.000 puntos de vuelta, según Campuzano. “Seguimos apostando por posiciones largas para el medio plazo en España una vez despejada la incógnita de compra de deuda por parte del BCE con el beneplácito de Alemania”, afirma Miguel Méndez, director de Big Deal Capital. Y en caso de “preguntas”, afirma Daniel Pingarrón, estratega de mercados de IG Markets, Dragui “dejará abierta la puerta a celebrar una nueva subasta dentro del programa LTRO”, o lo que es lo mismo, inyección directa de dinero en la banca. La seguna y última data de febrero de este año pero cuesta comprender que el BCE pudiera aprobar una tercera oleada de ayudas, si de algún modo ya está abierta la puerta a la inyección directa de capital en la banca a través del MEDE o del Fondo de Rescate Europeo.

Gráfico Euríbor 12 meses (FUENTE: BLOOMBERG)

La leyenda dice, además, que una rebaja de tipos perjudica directamente al dólar y también al euríbor. Empezando por éste último puesto que la actualidad llama, recuerdann fuentes del mercado que el euríbor a doce meses ha marcado 1.206 mínimos históricos desde el año 2009 -casualidades o no...coincide con el fin de las prácticas repobables de Barclays-. Desde XTB afirman que la rebaja de tipos daría lugar a “una devaluación del euro frente al dólar”, aunque cabe la excepción de que “si la renta variable sigue subiendo, el euro mantendría su apreciación”. La estrategia, atentos, “vender en rebotes con objetivo 1,21/1,17 dólares”.

Jamie Coleman, de ForexLive, considera que la repercusión de la política monetaria sobre el euro/dólar es infundada y sólo responde a “lo que se nos ha enseñado”. “ No hay ninguna razón fundamental, aparte del apetito de riesgo o de la falta de él” para pensar que la decisión de Dragui afecte directamente a la divisa.