En la comunicación, la entidad explica que “teniendo en cuenta que el vigente Plan Estratégico de CaixaBank establece como objetivo mantener un ratio de capital de nivel 1 ordinario (CET1) fully loaded de entre el 11% y el 12% y que dicho ratio se situaría por debajo del 11% tras la OPA en cualquiera de los distintos escenarios de aceptación, el Consejo de Administración ha considerado que sería conveniente proceder en estos momentos a realizar la Colocación”.

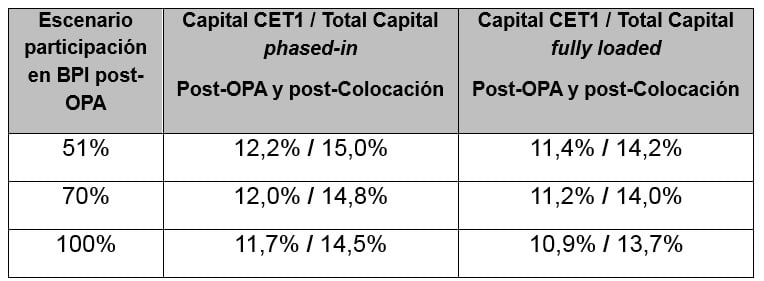

Tras la OPA estos serían los niveles de capital que mantendría el banco en los distintos escenarios.

Las entidades colocadoras son J.P. Morgan Securities y Morgan Stanley & Co. Por el momento, la entidad apunta que hay dos inversores institucionales con vocación de permanencia que ya han formulado a CaixaBank indicaciones de interés no vinculantes para participar potencialmente en la Colocación por un importe total de aproximadamente 380 millones de euros.

Hasta que la operación no se complete, no se sabrá cuál será el dinero que capte finalmente CaixaBank, aunque ese paquete que vende está valorado en algo más de 1.370 millones de euros.