Las inyecciones de liquidez, aunque sean las más grandes de la historia, no pueden arreglar la economía. Lo único que pueden hacer es reducir el tipo de interés al que se actualizan los beneficios futuros esperados de las empresas.

Además los bancos centrales se están encontrando con un problema añadido: no hay suficientes bonos disponibles en el mercado abierto que puedan ser comprados por ellos.

Ahora bien, lo que si consiguen los enormes estímulos monetarios es un tipo de interés más bajo, que nos lleva a valoraciones de empresas más altas e índices bursátiles en niveles superiores.

Los gestores son realmente “bajistas” pero han comenzado a comprar en aquellos valores que están liderando la subida.

Parece haberse producido en cambio en el sentimiento de los inversores, hemos pasado de pensar que había que aprovechar el rebote para vender, y que los índices volverían a mínimos, a comenzar a aprovechar los retrocesos para comprar.

Incuso se han producido las primeras compras en el sector de la energía. El VIX del petróleo ha caído por debajo de 40.

Hasta este momento han sido los sectores de cuidados de salud y tecnología han liderado la subida del S&P 500 y el NASDAQ 100. Pues bien, tras la capitulación masiva experimentada por el sector de la energía, es probable que ahora se produzca un rebote.

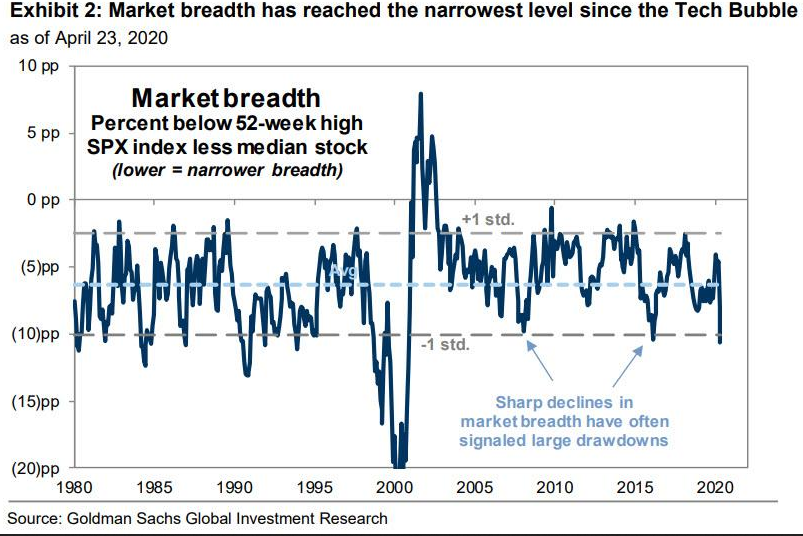

La amplitud del mercado es débil, tal y como pueden ver en el gráfico que recogemos a continuación, porque los motores de la subida han sido un número reducido de valores de los sectores de tecnología y cuidados de la salud.

Este hecho se aprecia con claridad cuando comparamos el S&P 500 con el S&P 500 igual ponderación.

Como hemos dicho en comentarios anteriores, el S&P 500 presenta una importante resistencia en la zona de los 3.000, por ahí pasa su media de 200 sesiones.

Y desde un punto de vista gráfico, observamos que la zona de resistencia comienza en torno a los 2.894.

Por lo tanto, la zona de resistencia va desde 2.894 hasta 3.000.

En el momento en que escribo este comentario el futuro del S&P 500 en el Globex está cotizando en e 2.863. Vamos a considerar como escenario más probable que a corto plazo intente adentrarse en la zona de resistencia.

Tal y como hemos representado en el gráfico, la línea de tendencia pasa por la zona 2.820. Su perforación nos avisaría de una significativa pérdida de momento.

Y la zona de soporte más significativa vamos situarla en torno a 2.600. Es decir, mientras el S&P 500 se mantenga por encima de 2.600 predisposición alcista.

El más fuerte de los índices de base más amplia ha sido el NASDAQ 100.

Tal y como podemos ver en el gráfico, la recta directriz alcista pasa por la zona de los 8.588. Su perforación nos avisaría de una pérdida de momento, pero mientras se mantenga por encima de ella, consideraremos como primer objetivo de subida la zona 9.000-9.200.

La perforación del soporte de la zona 8.340, sería una señal de clara debilidad.