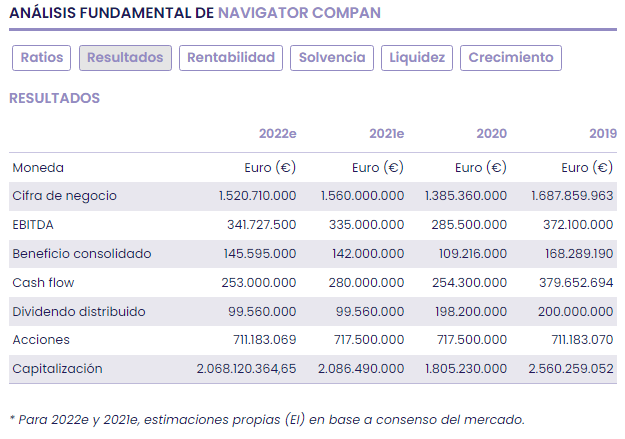

RESULTADOS 1T21

El volumen de ventas de papel de Navigator Company en el 1T21 totalizó 335 mil toneladas (-2%), las ventas de celulosa 79 mil toneladas (-19%) y las ventas de papel tisú 26,9 mil toneladas (+ 1%). Así, las ventas de papel fueron 8% inferiores a las del 1T 2020, las ventas de celulosa disminuyeron 6%, pero las de papel tisú aumentaron 4%. Si bien el período estuvo marcado por una fuerte recuperación de los precios de la celulosa (con el índice de referencia aumentando + 15% en USD y + 5,5% en Euros), el índice de precios del papel registró una variación negativa de 6,4% respecto al 1T20.

- Ventas de papel 70% del volumen total de negocio

- Ventas de pasta 10%

- Ventas de tissue 10%

- Vetnas de energía 9%

En el primer trimestre de 2021, la venta de electricidad cayó un 22% respecto al mismo período del año anterior. La reducción se debe fundamentalmente a las paradas en las plantas de celulosa de Figueira de Foz. La operación de la central de ciclo combinado de gas natural de Setúbal en régimen de autoconsumo, a su vez, permitió una reducción de las compras de energía eléctrica, que en el trimestre bajo análisis sufrió una reducción del 17% respecto al año anterior. Cabe destacar la puesta en marcha de la nueva planta de energía solar fotovoltaica en el complejo industrial de Figueira da Foz en régimen de autoconsumo. El centro tiene una capacidad instalada de aproximadamente 2,6 MW, compuesta por 7.700 paneles solares fotovoltaicos y permitirá evitar alrededor de 1.296 t CO2 / año. El Grupo suma ahora 5 MW de capacidad instalada de energía solar fotovoltaica.

La cifra de negocio estuvo en línea con la del 4T20, totalizando 341 millones de euros (-16% vs 1T20), pudiendo la recuperación del nivel de precios compensar la reducción registrada en volúmenes de ventas. La Compañía logró un EBITDA de 71 millones de euros (-6% vs 4T20 y -20,2% vs 1T20) y un margen sobre ventas del 20,7% (frente a un margen del 21,8% en el 1T20 y 22% en el 4T20), beneficiándose de una mejora en las ventas, precios de venta y evolución favorable de los costes fijos.

El beneficio neto del 1T21 fue de 23,5 millones de euros y se compara con los 30,6 millones de euros obtenidos en el mismo trimestre del año anterior (-23%) y -30,8% si la comparativa se realiza con el último trimestre de 2021.

Destaca la fuerte generación de Free Cash Flow de 56,4 millones de euros, que se compara con los 15 millones de euros del 1T20 (+41,5%) y los 63,1 millones registrado en el 4T20 (-6,7%).

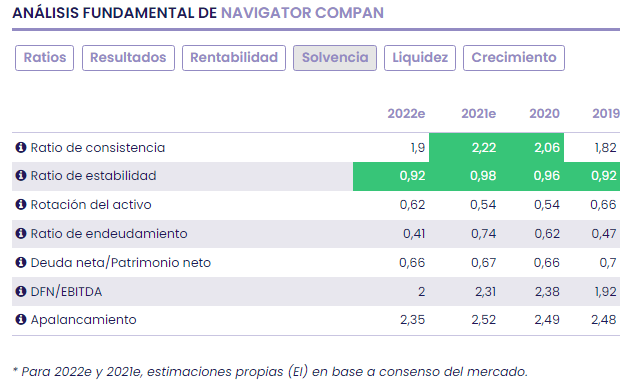

SOLVENCIA

Destacable la reducción de la deuda neta a 624 millones de euros (frente a 800 millones de euros de un año atrás y 680 millones al cierre de 2020) manteniendo sin cambios el múltiplo Deuda Neta / EBITDA en un nivel de 2.33X. Navigator consiguió además reestructurar deuda y rebajar el coste a medio y largo plazo y el vencimiento de la deuda se situó en 3,5 años.

INVERSIONES

El valor de la inversión en el segundo trimestre fue de 20,1 millones de euros (frente a 22,7 millones de euros en el primer trimestre de 2020 y 10,9 millones de euros en el último trimestre de 2020). Este monto incluye principalmente inversiones destinadas a mantener la capacidad de producción y mejorar las eficiencias. También incluye 4,6 millones de euros en el área medioambiental y alrededor de 3 millones de otros proyectos, que incluyen la nueva pila de virutas de Aveiro y las plantas fotovoltaicas de Figueira da Foz (finalizadas) y Setúbal (en construcción).

PERSPECTIVAS PARA LA EVOLUCIÓN DE PRECIOS

El índice de referencia del A4 para Europa se ajustó a la baja en el 1T21 en torno al 6,4% interanual, hasta un precio medio de 809 € / t, que se compara con los 864 € / t del 1T20.

Por tanto, el valor de las ventas de UWF se vio afectado por la caída global del precio del papel. El precio de venta promedio de Navigator también se vio fuertemente penalizado por la evolución de los tipos de cambio en los mercados internacionales, con su mezcla de productos y mercados reflejando la situación de la pandemia en Europa y la fuerte recuperación de la demanda y los precios en los mercados de ultramar, cuyas ventas aumentaron en comparación con el período homólogo.

Los precios de la celulosa se recuperaban ya con fuerza a finales de 2020,después de permanecer un año en sus mínimos históricos. El precio de la fibra corta (BHKP) en China ya recuperaba en el 1T21 más de un 70% desde mínimos y hasta 780 dólares netos por tonelada. Estas subidas se están trasladando también al mercado europeo donde el precio de la fibra corta (BHKP) ya acumulaba una recuperación del 38% desde mínimos al cierre del 1T21 y cotizaba en 936 dólares brutos por tonelada. Los principales productores han anunciado subidas adicionales hasta los 1.010 dólares brutos por tonelada aplicables en los volúmenes negociados a partir de abril y serían necesarias subidas adicionales por encima de los 1.100 dólares para aproximarse a los precios actuales de la celulosa en China.

Los inventarios de los productores de celulosa se mantienen prácticamente en línea con los registrados a cierre de 2020. En el caso de la fibra corta (BHKP) los inventarios se redujeron hasta los 35 días en febrero, frente a una media de 42 días en los últimos diez años, mientras que los inventarios de fibra larga aumentaron hasta los 36 días, por encima de su media de los últimos diez años de 30 días

La esperada y más cercana recuperación económica, unido a una rebaja de inventarios y unido también al déficit estructural de la oferta de celulosa en contraposición a una fuerte demanda de China, aporta gran potencial a los precios de este producto.

VALORACIÓN FUNDAMENTAL

El negocio papelero tiene una elevada correlación con el ciclo económico, por lo que se ha visto fuertemente impactado por la crisis sanitaria y la contracción de la economía. De la misma forma, se espera un fuerte tirón alcista en la demanda una vez que se consiga alcanzar la inmunización colectiva y la superación de la pandemia facilite que la economía recupere su pleno rendimiento. La evolución de los precios es ya favorable a los productores europeos y la demanda ya está mostrando fortaleza. Concretamente, el mantenimiento de los precios de la pulpa al nivel actual en todas las regiones respalda la implementación progresiva de aumentos en los precios del papel. A finales de abril, los libros de pedidos de Navigator y de la industria se encontraban en niveles cómodos (57 y 32 días respectivamente). Por el lado de la oferta, se mantienen algunas de las restricciones impuestas ya en el primer trimestre, como el mantenimiento de los costes del flete marítimo en niveles extremadamente altos, junto con retrasos en la cadena logística, restringiendo temporalmente la presencia de competidores de otras geografías en Europa y en mercados clave de Navigator. Producción de capacidad del orden de 1.8 a 2.1 millones de toneladas en los EE. UU. entre 2019 y 2021 (26% de la capacidad instalada en los EE. UU.) y otros anuncios de cierre en Europa, que retirará alrededor del 8% de la capacidad europea, está creando una presión positiva sobre el equilibrio entre la oferta y la demanda de papel.

En el mercado de la celulosa, tras el fuerte crecimiento de los últimos meses, se prevé una evolución futura moderada de los precios, con cierta estabilidad en China, y un aumento en Europa, reduciendo la diferencia de precios entre regiones. En tisú, el aumento del precio de la celulosa y otros factores de producción está ejerciendo presión sobre los márgenes de los productores. En febrero, Navigator anunció al mercado un aumento de precios para sus productos de papel tisú de entre el 6 y el 8% y otros productores también anunciaron aumentos de precios.

Navigator seguirá actuando sobre las variables a su alcance, es decir, en la gestión de sus costes fijos y variables, estimando mantener en torno al 80% del ahorro alcanzado en costes operativos entre 2019 y 2020, así como en la implementación de su plan de inversiones y proyectos de sustentabilidad.

Buenas cifras de resultados y la deuda se modera y actualmente The Navigator mantiene un apalancamiento controlado que le permitirá afronta inversiones y mayor financiación para relanzar el negocio.

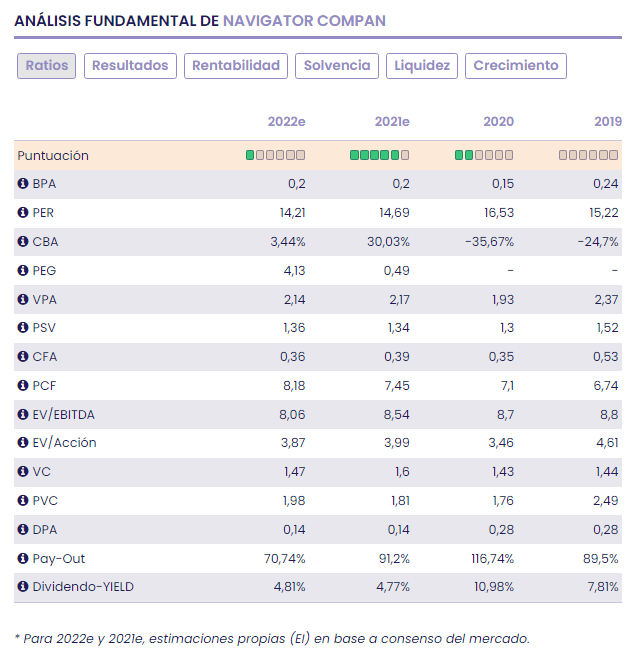

En una valoración por ratios y en base a una previsión media del mercado de un BPA de 0,2€/acción para el cierre de 2021, el PER de la compañía a precios actuales es de 14,7v veces, ligeramente superior al múltiplo medio histórico para el valor de 12,35v. Si tenemos en cuenta el crecimiento del BPA estimado para 2021 (+30%), el ratio PEG se coloca en niveles muy moderados y recoge potencial alcista del valor (0.49v). Mejoran las rentabilidades tanto sobre cifra de negocio como sobre capitalización y patrimonio neto. La rentabilidad sobre dividendo, aunque se ha reducido, aporta valor (4,77%).

En base a nuestra valoración fundamental, reiteramos recomendación positiva para el valor a medio/largo plazo.

DESCRIPCIÓN DE LA COMPAÑÍA

The Navigator Company está entre los mayores productores europeos de papel para impresión. Su negocio se estructura en los siguientes segmentos de actividad:

- Producción de papel de impresión (78,2% del volumen de negocio): marcas Navigator, Inacopia, Discovery, MultiOffice, Inaset, etc.

- Producción de pulpas de eucalipto (10,8%).

- Venta de papeles de tissue (7,8%).

- Otros (3,2%): principalmente la producción de electricidad a partir de la biomasa y la producción de productos forestales.

Sus productos se destinan aproximadamente 130 países de los cinco continentes, especialmente en Europa y EE.UU., logrando así la presencia internacional más amplia de las empresas portuguesas.

- Portugal (18,7%)

- Europa (50,4%)

- América del Norte (7,9%)

- Otros (22%).

Índices en los que participa

- NEXT 150

- PSI 20

- PSI 20 EX BANKS

- PSI ALL-SHARE

- PSI BASIC MATERIAL

El Capital Social de la compañía asciende a 500 millones de euros divididos en 717,5 millones de acciones.

Participaciones significativas:

- Semapa: 35,68%

- Seinpar Investments BV: 33,67%

- Free-float: 29,76%