Las inversiones sostenibles se mueven en registros históricos. Incluso en episodios con una alta convulsión y volatilidad, como los que sucedieron en 2020 y 2021. Cuando no pocos analistas y agentes del mercado se apresuraron a catalogar las carteras bajo criterios ESG de burbujas sobre las que únicamente los patrimonios seducidos por el riesgo estaban dispuestos a apretarse los cinturones de seguridad. Pero nada más lejos de la realidad. En ambos ejercicios, los activos con principios de inversión ESG han sobrepasado, cada año, los 35 billones de dólares. Una cantidad casi tan elevada como la suma de las dos mayores economías del planeta -EEUU y China- y algo más de la tercera parte del PIB mundial.

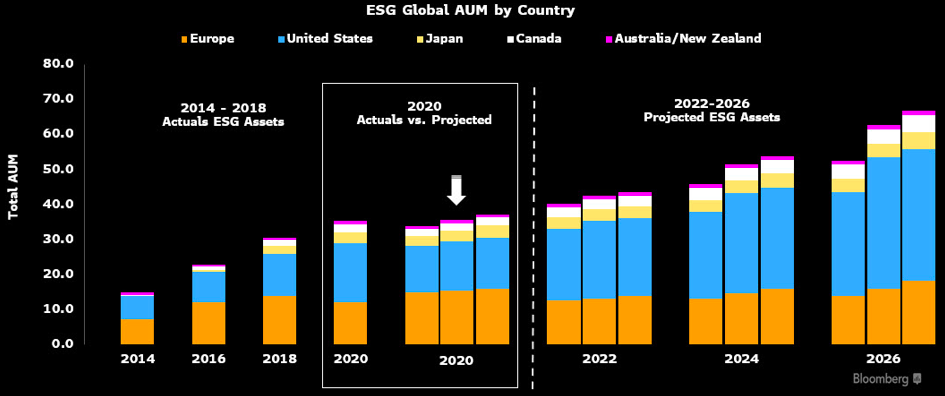

El fervor inversor ESG tampoco parece flor de un día. Más bien al contrario, parecen que llegan para quedarse. A juzgar por las predicciones de Bloomberg Intelligence, cuyos expertos estiman que sus activos rebasarán la psicológica barrera de los 50 billones en 2025. El ecuador de la gran carrera hacia la neutralidad energética, que tiene en 2030 la primera y más trascendental de sus metas volantes, será un punto de inflexión, dada la creciente demanda de capital para colocar en estos activos ante la cada vez mayor preocupación social por los asuntos medioambientales.

En sus análisis predictivos, Bloomberg Intelligence sitúa en los 41 billones de dólares el valor de los activos ESG al término de este año. Impulsado por el crecimiento en EEUU, después de que, en el último bienio, el protagonismo se lo llevaran los parqués europeos. “Será como una vuelta de la periferia al núcleo gordiano de los mercados, Wall Street”, explican. Hasta el punto de que los activos vinculados a acciones ESG supondrán uno de cada tres dólares que se invierten en la arquitectura financiera internacional. Históricamente, esta fiebre inversora se ha localizado en los últimos ejercicios en Europa, pero se propagarán por todas las latitudes, industrializadas y emergentes y en desarrollo, advierte, en apoyo de los cálculos de Bloomberg Intelligence el foro que hace la veces de patronal de esta industria, la Global Sustainable Investment Association. A pesar de que también cunde el escepticismo sobre la consolidación efectiva de estos activos.

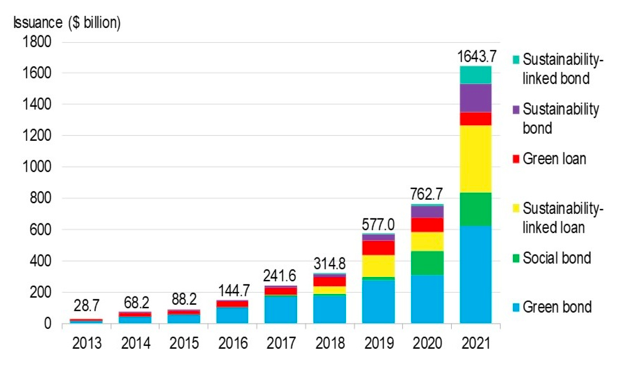

Sin embargo, uno de los aspectos que refleja la solidez inicial de estas inversiones sea en gestión de deuda. Porque el volumen de las emisiones anuales de bonos sostenibles excedió de los 1,6 billones de dólares en 2021, con más de 4 billones de transacciones desde su puesta de largo en los mercados, lo que demuestran que, más que un fenómeno, como se catalogó al inicio de su andadura, son un referente cada vez más habitual entre los inversores de deuda. En especial, de renta fija.

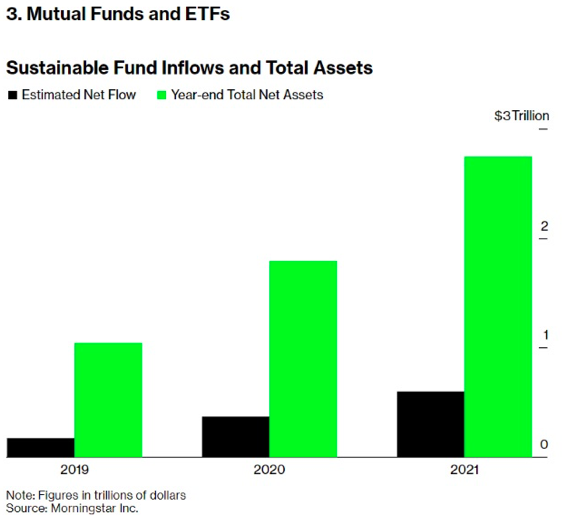

También su protagonismo dentro de los fondos mutualizados, donde los capitales con sello ESG se han mostrado estables. Hasta alcanzar el 53% de los 2,7 billones de dólares de sus carteras de inversión globales, con un flujo neto estratégico de 596.000 millones de dólares, según datos de Morningstart. Información que tiene en cuenta la trascendental revisión contable en Europa, donde los organismos reguladores impusieron estrictas normas para definir la catalogación de fondo sostenible. Las nuevas reglas de juego supusieron que más de un millar de fondos dejaran el universo de la sostenibilidad, como admite la firma de investigación de mercados. Aunque, tal y como advierte de inmediato, motivó también la entrada masiva de nuevos agentes gestores.

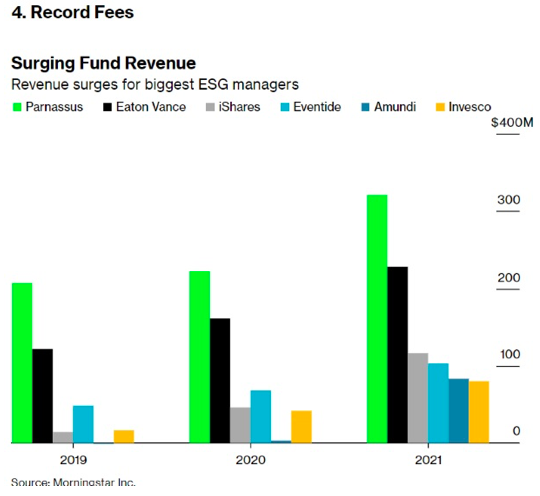

Otro indicador relevante que emerge del segmento de inversiones ESG ha sido el récord que, en 2021, han obtenido sus gestores por tarifas profesionales. En todo el mundo, las entidades de la industria de la gestión de activos acapararon 1.800 millones de dólares, frente a los 1.100 de 2020. También según datos de Morningstar, que registra rentabilidades históricas por la gestión de los activos. Con tarifas especialmente lucfativas. Con Parnassus Investments comandando las retribuciones, con más de 320,7 millones de dólares en tarifas. Un ejercicio de bonanza en el que se fraguaron notables operaciones empresariales. Desde la compra por parte de Affiliated Managers Group de varias firmas de San Francisco, especializadas en ESG. O los 227,7 millones de retribuciones profesionales de Eaton Vance, el brazo armado inversor de Morgan Stanley en este tipo de activos tras hacerse con una de las firmas ESG más clásicas Calvert y los también excepcionales 116,5 millones repartidos entre sus gestores con fondos sostenibles por parte de iShares, la unidad ESG de BlackRock.

Sin embargo, el horizonte inversor en activos ESG no está del todo despejado. Entre los CEO’s de las mayores multinacionales empieza a cundir cierto desánimo sobre la consecución de los objetivos de neutralidad energética. Sólo el 40% de ellos considera que se cumplirá con el reto de alcanzar las emisiones netas cero de CO2 en el ecuador del siglo. Tal y como revela un sondeo del New Climate Institute y el Carbon Market Watch. En un reciente estudio conjunto, estas dos instituciones sin ánimo de lucro encontraron que sólo 25 de las mayores compañías del mundo han puesto realmente en marcha medidas contundentes y efectivas para certificar sus emisiones cero y únicamente 3 -la naviera Moller-Maersk y las operadoras Vodafone y Deutsche Telekom- “han establecido compromisos estratégicos claros en descarbonización de, al menos, el 90% de toda su cadena de valor”.

En este contexto, sus expertos reclaman “acciones concertadas internacionales más ambiciosas para alcanzar, a medio plazo, los objetivos de los Acuerdos de París para 2030”, la única fórmula con perspectivas de éxito en la lucha contra el cambio climático. Incluso con exigencias legales para reducir el tamaño de las corporaciones y facilitar las hojas de ruta sostenibles. O a través de prohibiciones de deforestaciones o de usos no permanentes de carbón y otros combustibles altamente contaminantes. La capacidad regulatoria de los gobiernos y el poder de los inversores para galvanizar capitales medioambientalmente sostenibles resulta esencial para impulsar todos los cambios tecnológicos y corporativos necesarios para revertir la catástrofe climática. Porque al menos 5 de las mayores multinacionales apenas reconocen esfuerzos para recortar en menos del 15% sus emisiones de CO2 actuales y 12 de ellas ni siquiera disponen de compromiso oficial alguno para abordar este reto en 2022.

De igual modo, los bancos, en su propósito de formalizar finanzas verdes, elevan sus plácets de entrada y sus credenciales en certificación de créditos y líneas de financiación hacia empresas sostenibles, mientras continúan formalizando la mayor parte de sus préstamos con emporios y firmas que, como la mayor parte de las supermajors petroleras, mantienen su apuesta por los combustibles fósiles. Wells Fargo, Citigroup y Morgan Stanley son buenos ejemplo de ello, pese a que acabar de recibir el galardón MSCI, la firma de certificación estadounidense de fondos de capital inversión. Las tres entidades financieras concedieron más de 74.000 millones de dólares en 2021 a compañías altamente contaminantes.