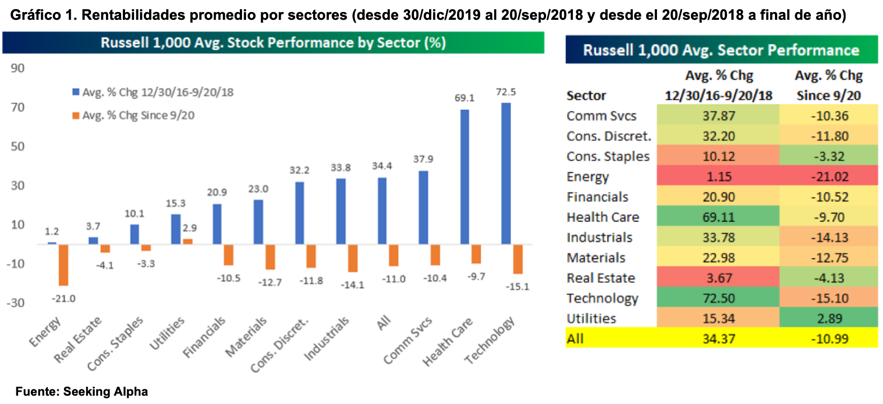

El sector de cuidados de la salud ha superado con facilidad la rentabilidad de sus índices de referencia (ejemplo gráfico 1) y con una volatilidad prácticamente igual. Adicionalmente, las valoraciones parecen bastante favorables respecto a otros sectores, con unos márgenes notablemente estables en el largo plazo, incluso durante recesiones. Sin embargo, no podemos garantizar que su comportamiento sea así a futuro. A su favor juega que es no es un sector cíclico y por tanto no se ve tan afectado por los ciclos económicos.

Los inversores que invierten en estos fondos es por:

- búsqueda de crecimiento (growth)

- diversificación en sus carteras

- ser fondos más defensivos

- estar interesados en alternativas socialmente responsables

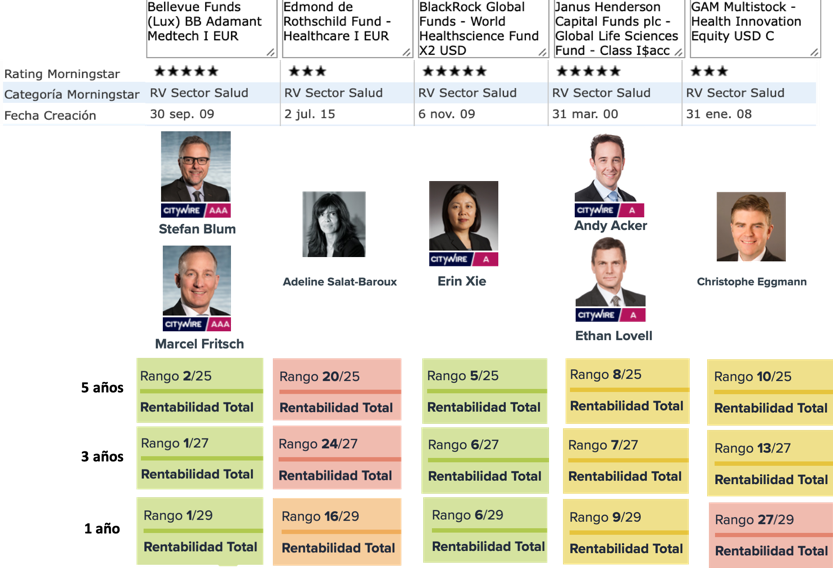

Hay fondos de inversión que invierten en compañías líderes en la innovación para diferentes tratamientos médicos de la salud, en empresas vinculadas a la investigación, al sector farmacéutico y de biotecnología, tecnológico, instrumental médico, big data, inteligencia artifical, etc. Nos enfocaremos a estos cinco fondos con exposición a este sector:

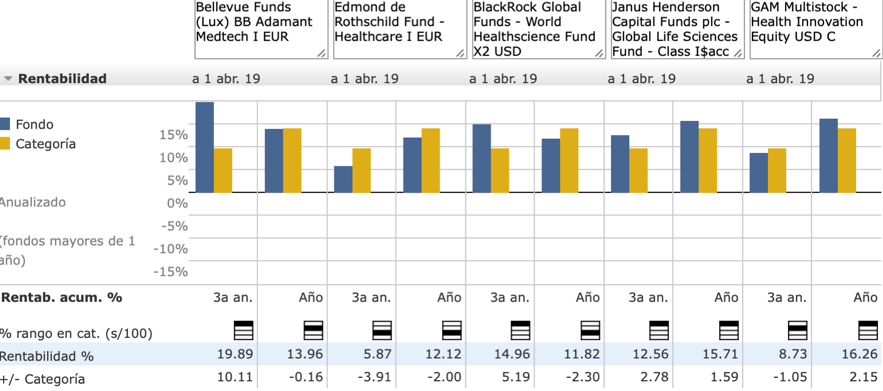

Sólo uno de ellos, el fondo Edmond de Rothschild Healthcare, tiene menos antigüedad que los demás. La mayoría de los gestores tienen rating de Citywire y estrellas de Morningstar, destacando tres de los fondos. Hay dos que se destacan en el ranking de rentabilidades de Citywire a 1, 3 y 5 años, ubicándose en los primeros lugares. Sin embargo, es el fondo Bellevue Adamant Medtech el que consistentemente está en los primeros lugares y lidera la tabla de rentabilidades, mostrando la mayor rentabilidad acumulada a tres años (cercana al 20%), y sacando cerca de 5 puntos al fondo BlackRock World Healthscience. El fondo de EdR estaría en cuarto cuartil en 3 y 5 años, mientras que el de GAM sería segundo cuartil (excepto a un año).

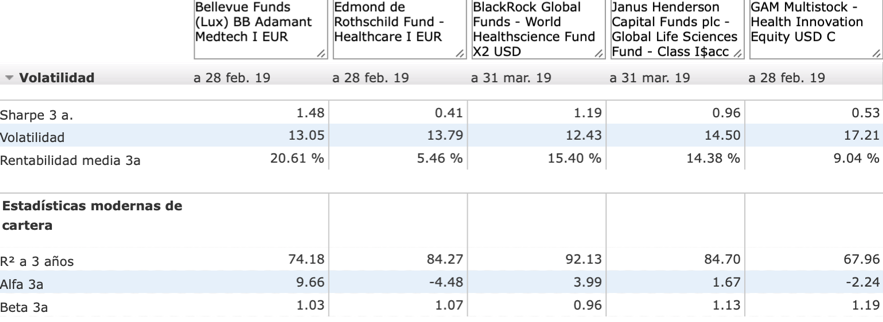

Analizando algunos ratios, como el de Sharpe (cuanto mayor es, mejor es la rentabilidad del fondo en relación al riesgo tomado) y rentabilidad media a 3 años, quien sale mejor parado es el fondo de Bellevueseguido por el de BlackRock y muy por debajo se queda el de EdR.

Una característica común de los cinco fondos es su alta exposición a Estados Unidos (entre 79% de Janus Henderson al 91% de Bellevue), seguida por Europa ex-euro (11% de BlackRock a 3,17% del Bellevue). Únicamente GAM no tiene exposición a Asia. Obviamente tienen un fuerte peso (>95%) en sector salud y tecnología (en torno a un 2%). Excepto EdR, el resto de fondos tienen poco efectivo. Las carteras más concentradas son EdR, GAM y Bellevue (35, 38 y 57 posiciones respectivamente), mientras que los dos restantes tienen en torno a 100 posiciones. Hay valores (como Novartis, Pfizer, Roche y algún otro que se repiten en cuatro de los cinco fondos, siendo el de Bellevue el que más se diferencia en sus mayores posiciones.

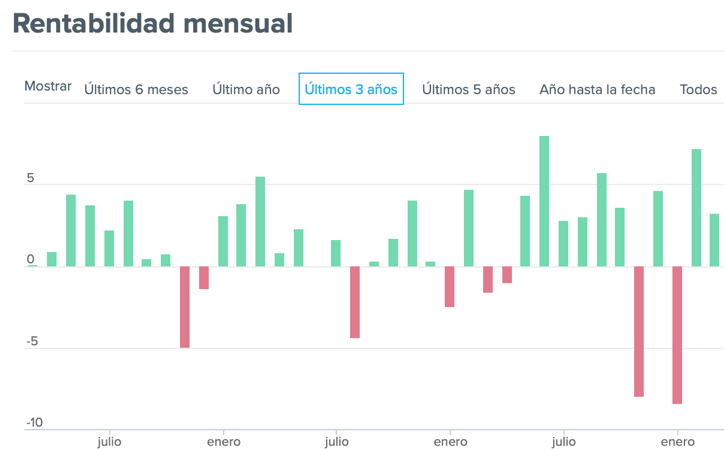

Son buenas alternativas los cinco fondos, pero preferimos el fondo Bellevue Funds (Lux) BB Adamant Medtech EUR. Es un fondo con un largo track record (ya que son pocos los meses en los que ha tenido rentabilidades negativas, limitando su drawdown), un proceso de inversión consistente y repetible, un equipo de gestión con amplia experiencia y bien reconocido en la industria, adecuados binomio de rentabilidad / riesgo, y con una cartera concentrada.