Si hay algo en lo que coinciden los expertos es que esa subida va a tener un profundo impacto en algunos activos, fundamentalmente la renta variable y la renta fija, sobre todo esta última.

¿Puede afectarle a usted? Probablemente, sobre todo si tiene un plan de pensiones. Según los últimos datos conocidos en la actualidad en España más del 75% de todos estos activos están cargados de bonos, y no sólo de títulos españoles, sino que probablemente usted tenga treasuries americanos.

Hace sólo unas semanas se conocía que alrededor de un 55% de todos los inversores americanos no había preparado sus carteras para la eventualidad de una subida de tipos.

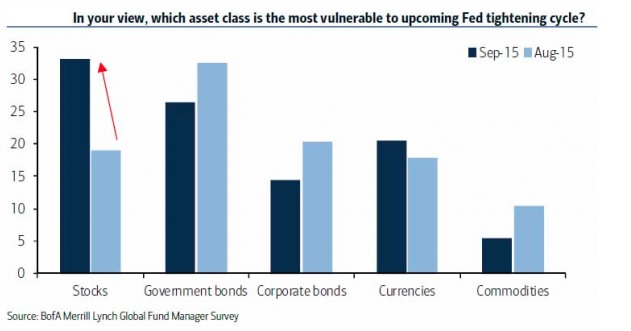

Activos más afectados por la subida de tipos, según encuesta de gestores de BofA Merrill Lynch

Si no los ha mirado debería tener en cuenta que, según los últimos datos, la gran mayoría de los Planes de Renta Fija españoles (el 69%) a 10 años no logran batir al IPC de este mismo periodo. Álvaro Sanmartín, Economista Jefe y asesor del Alinea Global para MCH IS explica que “la renta fija ha venido dando muchas alegrías durante mucho tiempo. Pero ahora mismo, a la vista de los bajos tipos de interés, la verdad es que las rentabilidades potenciales de invertir en bonos son muy escasas.”

Y podría ir a peor porque en cuanto Janet Yellen, la presidenta de la Reserva Federal (FED) comunique la fecha de la primera subida de tipos en EEUU desde 2006, los bonos americanos que tenga en su cartera perderán casi de inmediato parte de su valor, sobre todo si son a largo plazo.

Así que parece evidente que deberíamos comenzar a proteger nuestra cartera. ¿Cómo hacerlo?

Para David Ardura, subdirector de Gestión de Gesconsult, los inversores deberían tener en cuenta que “el inversor debería irse a fondos o planes con flexibilidad para posicionarse donde haya las oportunidades y a fondos de renta fija con duraciones cortas.”

Álvaro Sanmartín, apunta que la primera forma de cubrirse “es optar por vencimientos cortos en las posiciones largas en renta fija. En nuestra opinión deberían evitarse vencimientos superiores a los 2 años en todo el mundo desarrollado, en particular en EEUU y Reino Unido.”

Para seguir esta estrategia en se decantan por una cartera en la que primen los bonos europeos corporativos. De hecho, Ardura reconoce que ellos han comprado “algunas titulizaciones de muy alta calidad y vencimientos cortos, así como deuda subordinada de bancos muy bien capitalizados. Evitaríamos la deuda emergente por su mayor exposición a la desaceleración en China.”

Además, explica Ardura que “la estrategia de Renta fija de Gesconsult combina vencimientos cortos con algunos vencimientos largos de países periféricos (Italia y Portugal) donde una reducción de las primas de riesgo traerá revalorizaciones de precio.”

Desde MCH IS explican que hay más formas de cubrirse de una subida de tipos. En concreto apuntar a estrategias que se beneficien de este encarecimiento del precio del dinero. En este sentido, Sanmartín explica que una forma de hacerlo es adoptar posiciones cortas en futuros de bonos soberanos en EEUU y, también, en Alemania y Japón. El experto recomienda “optar por posiciones cortas en vencimientos largos. Por ejemplo, posiciones cortas en futuros del bono americano a 20 años.”

Para los inversores que no tengan el tiempo, o las ganas de complicarse siempre existiría la posibilidad de seguir invertidos en fondos, aunque con otro perfil. Álvaro Sanmartín explica que “otra opción quizás más sencilla sea optar por fondos de inversión de gestión activa cuya estrategia actual busque beneficiarse de un previsible entorno de subidas de tipos a largo plazo. Ése es precisamente en caso del fondo Alinea Global”.

El economista dice que este fondo tiene en cartera una estrategia de duración negativa que debería hacerle ganar rentabilidades en el entorno del 10% por cada punto porcentual de subidas en los tipos a largo plazo en el mundo desarrollado. En su opinión la estrategia es pues muy atractiva en sí misma y, además, puede actuar de cobertura para exposiciones largas en renta fija que puedan tener los inversores en sus carteras actuales.

Quizá le interese leer:

¿Qué esperan los inversores institucionales para los mercados en 2016?