La eufórica vuelta a la normalidad tras las campañas de vacunación que se iniciaron en la práctica totalidad de las potencias industrializadas desde el ecuador del primer trimestre, tomaron una velocidad de crucero entre abril y junio, y dieron un impulso notable a la actividad económica mundial en el periodo estival, se ha diluido desde el comienzo del otoño. Hasta casi adentrarse en un clima de honda preocupación. Los mercados así lo han revelado. La segunda inmobiliaria china, Evergrande, ha sido el detonante de esta nueva puesta en escena otoñal, más cercana a la tragedia que a la comedia. Porque la quiebra del emporio financiero y constructor parece sólo la punta de un iceberg que amenaza el fulgurante -y precipitado- despegue económico de China. La primera potencia global en salir de la Gran Pandemia e instalarse en el ciclo de negocios post-Covid.

La quiebra potencial de los 300.000 millones de deuda acumulada por Evergrande no es un capítulo pasajero. Sino, más bien, un episodio que ha recordado la nacionalización de Lehman Brothers, en septiembre de 2008. Las tensiones que Evergrande ha generado en la arquitectura financiera internacional han sacado a relucir las amenazas a un nuevo cisne negro por parte de ciertos analistas. Aunque otra parte de la literatura económica habla de un rino gris, un término próximo con el que se catalogan los riesgos que deben tenerse en cuenta, pero a lo que no se les considera con el suficiente poder telúrico como para desencadenar un tsunami. Al menos, hasta que su cuerno no interfiera en las evoluciones bursátiles globales.

Shane Oliver, economista jefe en Australia de AMP Capital, es una de las voces que piensa que el tamaño de Evergrande es precisamente lo que hace que sea “enormemente peligrosa” su posible caída. La deuda de este emporio representa el 6,5% de todo el sector inmobiliario chino y su colapso y liquidación tendrá un impacto sistémico como lo tuvo en su momento Lehman Brothers -explica- con inyecciones líquidas y de recursos sobre los mercados de vivienda y financiero y el conjunto de la economía china. A través de un intervencionismo estatal con “pequeños golpes de efecto a lo largo del tiempo”; es decir, sin la contundencia que esperan sus colegas. También desde Financial Times se incide en que, desde 2013, se suceden por varias ciudades del país los abandonos de promociones de viviendas. “Las cicatrices inmobiliarias son visibles en una veintena de grandes ciudades”, dice el rotativo económico, antes de precisar que Evergrande es “la firma inmobiliaria con mayor endeudamiento actual de todo el planeta”. Con unas dificultades de liquidez que “podrían ser terminales”. Un síntoma del drama que se avecina. Dado que el sector de la vivienda contribuye con el 29% al PIB nacional y es uno de los motores de su dinamismo.

Evergrande tiene menos de un mes para certificar pagos y evitar su default. Mientras el mercado contiene el aire para evitar la embestida del rinoceronte chino. En medio de otros tres factores de honda preocupación. El alto voltaje de las relaciones entre China y EEUU es uno de ellos. Con un riesgo latente y añadido de contagio en sus mercados de capitales por la crisis Evergrande, como ya se ha detectado en los activos de varias tecnológicas estadounidenses. A la espera de la ya inminente revelación de la política diplomática de la Casa Blanca hacia Pekín, y que su jefa de operaciones, la representante de Comercio, Katherine Tai, no descarta que se siga edificando sobre tarifas arancelarias. “La época de profundización económica con China ha culminado y ya nunca volverá”, se atreve a presagiar Ian Shepherdson, economista jefe de Pantheon. Un affaire propio de una Guerra Fría que podría desembocar en un decoupling -des-anclaje de los ciclos de negocios de ambas superpotencias-, a una demora -a distintos ritmos- en el restablecimiento de las cadenas de valor, y a crear una carrera competitiva por ser el suministrador de EEUU y de países europeos, asolados también por los cuellos de botellas productivos que ha dejado como secuela la Gran Pandemia.

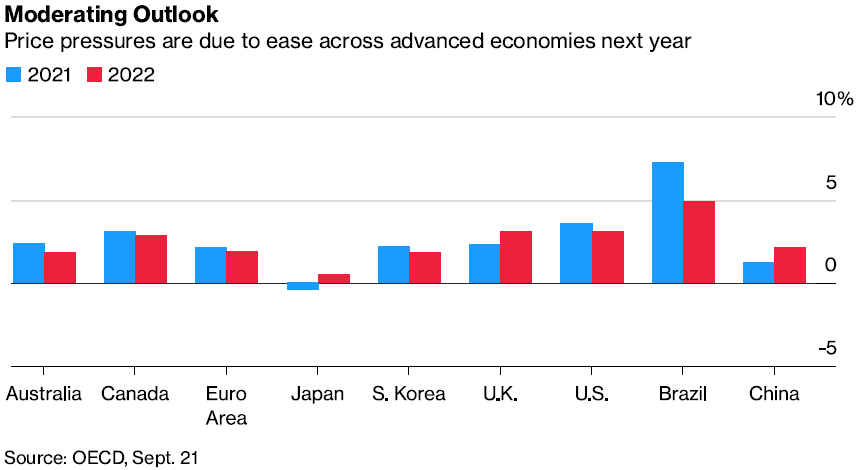

A lo que hay que unir la desestabilización que los precios de las energías están provocando en la economía global. Al calor del rápido aumento de la demanda global tras el levantamiento de las restricciones por la crisis sanitaria. En Europa, la cotización del gas natural, en cotas récords- se ha incrementado en un 500% respecto al pasado ejercicio. Mientras el barril de crudo, que ya sigue la estela marcada por el gas, también a elevado su valor por encima del 90% en términos interanuales. Un fenómeno súbito, aunque ya detectado al inicio del verano, que ha conducido a un replanteamiento monetario. Bancos centrales como la Reserva Federal, el BCE o el BoE se han cuestionado en sus últimas actas oficiales si la prolongación de los programas de estímulo y la etapa de tipos de interés próximos a cero no debería tocar a su fin. Antes de lo anunciado por sus autoridades a los mercados. De forma genérica, en el último tramo de 2022.

Porque, además, el fantasma de la estanflación -ralentización económica con alza continuada de precios- es uno de los cócteles de más difícil digestión. Ya lo fue en la década de los setenta, con la crisis del petróleo, que llevó a un empobrecimiento de millones de hogares en los países de rentas medias y altas. Y que ahora supone un riesgo sobre la creación de empleo y las tasas de dinamismo de las economías. Dado que, como admite Jerome Powell, presidente de la Fed, los cuellos de botella productivos y de abastecimiento “es uno de los aspectos coyunturales en los que los organismos reguladores no tenemos control”. Powell aclaró en el Comité Financiero del Senado que este espinoso asunto es el que está tirando de los indicadores inflacionistas en todo el mundo; dejando entrever que las subidas de precios están dejando de ser un elemento coyuntural como hasta ahora ha interpretado el Comité de Mercados Abiertos de la Fed.

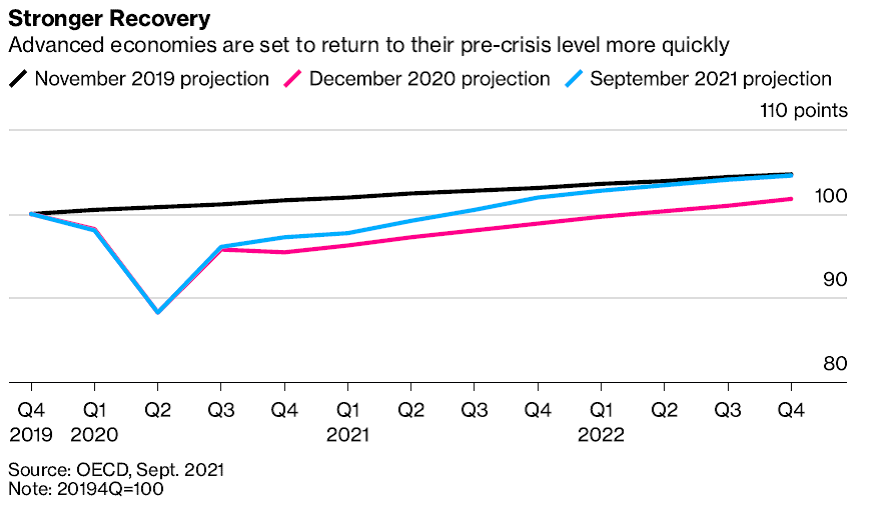

Con la cotización del gas natural -el gran causante del encarecimiento de las facturas energéticas en hogares y empresas- en niveles desconocidos en siete años y en las cotas más altas en una década, según el Commodity Spot Index de Bloomberg. Lo que, para analistas como Supriya Menon, de Pictet, “ha ocasionado que la inflación haya vuelto al escenario con un exceso de protagonismo sobre el que pretenden ver los bancos centrales”. Con la pertinente “destrucción de la demanda global”, la pérdida del vigor comercial en el orden internacional y el retraso de los PIB industrializados y emergentes a los límites previos a la crisis sanitaria. Como también acaba de reconocer la OCDE.

Por si fuera poco, la crisis de Evergrande podría constreñir el mercado inmobiliario chino, dos veces mayor que el de su rival estadounidense, en el que, irónicamente, el 20% de su parque se encuentra vacío. El emporio tiene 1,6 millones de viviendas en sus balances. En medio de una batalla del régimen de Pekín por evitar el colapso del conjunto de su sistema inmobiliario, que Goldman Sachs calculaba en 52 billones de dólares en 2019; dentro de un rampante proceso de urbanización, con una tasa que superó el 60% de la población antes de la epidemia, con un alza exponencial de la demografía de las ciudades. Pero en el que 65 millones de viviendas continúan sin ocupación. Tanto como el censo de Francia. Un segundo elemento de suma preocupación.

En Business Insider inciden en el subconsciente colectivo que reina en el país: invertir en ladrillo “es siempre un valor seguro”. Pero este tercer componente colateral de la presumible caída de Evergrande deja un dato elocuente. En capitales como Beijing, Shanghái o Shenzhen el coste de la vivienda se ha situado catorce veces por encima del salario medio, según un reciente estudio del Lincoln Institute of Land Policy. Mientras otros informes como el de Moody’s estiman que el esfuerzo financiero que las familias destinan al pago de sus inmuebles es de entre el 70% y el 80% de su capacidad adquisitiva.

Este elenco de peligros que deja entrever la antesala de una suspensión de pagos de Evergrande sitúa a Pekín en el ojo del huracán. El anuncio de la venta de los 1.500 millones de euros de las acciones del emporio inmobiliario en el Shengjing Bank a una compañía de inversión que, afirma Reuters, gestiona activos estatales chinos, es una primera señal de que China está interviniendo en su altamente endeudado mercado inmobiliario para impedir que el contagio se propague por todo el sistema y contagie a sus ciudadanos, en primer término, a los acreedores, en segundo lugar, y a los accionistas, por este orden, según los análisis del mercado.