Eduardo buenos días. Preséntanos la compañía en un minuto, ¿cuáles son vuestros orígenes y a qué os dedicáis?

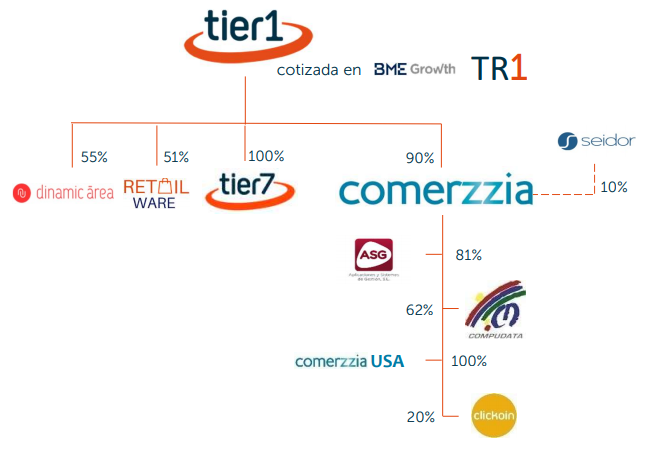

Tier1 Technology nace originariamente como Microsistemas en 1993. Fue proveedora tecnológica de una gran corporación industrial, MP Macpuarsa dedicada al mundo de los ascensores. Posteriormente se integra Microsistemas como una línea dentro de MP y se crea MP sistemas. En 2010 se crea el producto Comerzzia como tal, un pequeño germen de lo que iba a ser. En 2012 se realiza un Spin Off y se constituye TIER1 tal y como la conocemos ahora con 2 áreas principales de negocio: software e infraestructuras. Desde este momento TIER1 comienza a trabajar con socios que son todos trabajadores de la propia compañía. En 2017 realizamos la primera compra, ASG, relacionada con Comerzzia.

Ya en 2018 decidimos salir al BME Growth. La decisión de salir al mercado no fue por necesidad de captar financiación, sino por avanzar hacia una mayor visibilidad y reputación corporativa de la compañía, y también para disponer de una valoración real de mercado. Salimos bajo la modalidad de Listing y durante dos años tuvimos poca actividad de mercado ya que dedicamos nuestros esfuerzos a consolidar el negocio. Es a partir de junio de 2020 cuando empezamos a darle impulso a todo lo que tiene que ver con el mercado de capitales, siendo la difusión de la estructura accionarial y la liquidez de la acción uno de nuestros ejes estratégicos. Para ello difundimos un 5% de las acciones en nuevos accionistas y también compramos autocartera para poder realizar alguna operación de M&A. En mayo del 2021 hemos puesto en el mercado un 17.5% de las acciones, lo que hace que ya tengamos un free float superior al 25% con una estructura equilibrada entre inversor ancla, inversor institucional o cualificado e inversor individual.

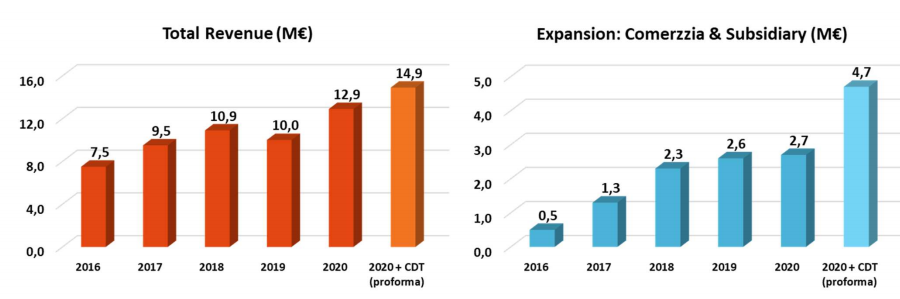

En febrero de 2021, compramos una empresa con sede en Bilbao, Compudata, también propietaria de software propio en el ámbito de del retail y con una parte de su negocio recurrente. El importe de la compra fue de aproximadamente de 2 millones de €, cercano a 1v ventas y la hemos comprado con tesorería, sin necesidad de acudir al mercado de capitales.

Fuente: TIER1

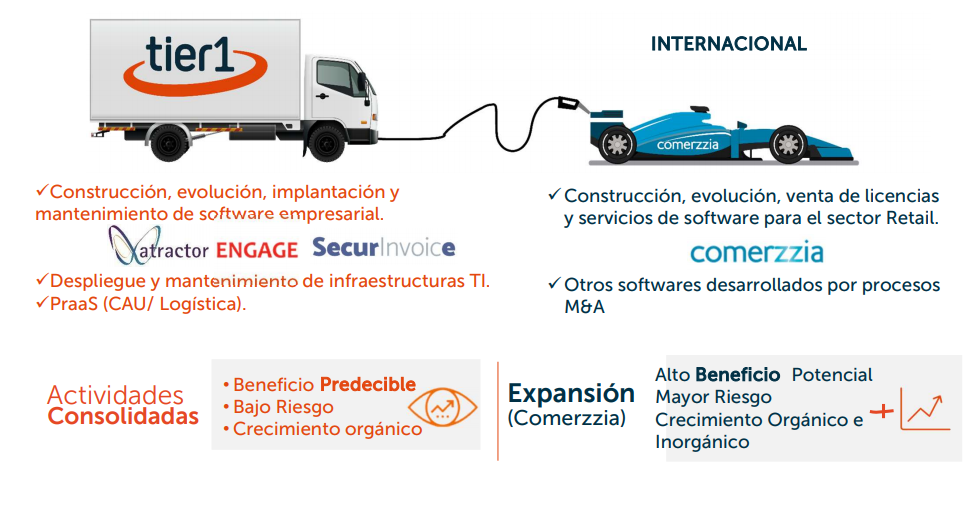

En cuanto al negocio de Tier1, somos una compañía con Core en software propio, y que aprovecha este foco para prestar otros servicios TIC. Que tiene básicamente una parte del negocio consolidada y recurrente, y otra en expansión. Es decir, una parte que ya sabemos los riesgos (muy bajos) que tenemos con una rentabilidad media que viene funcionando bien y dando resultados positivos toda la vida y con dos líneas de negocio, el software propio y el despliegue y soporte de infraestructuras.

Y, por otro lado, tenemos el proyecto de expansión focalizado en software propio en el sector retail, tanto food como non food. El crecimiento vendrá por aquí, mientras que la otra línea de negocio irá alimentando el área de más crecimiento “como un camión que aporta gasolina a un Ferrari”.

Fuente: TIER1

¿En esta línea de crecimiento en el sector retailes en dónde se encuadra la marca Comerzzia, correcto?

Efectivamente, Comerzzia centraliza el negocio expansivo (comerzzia es el nombre de la empresa y a la vez, el del software para el retail). Aquí estamos haciendo operaciones corporativas además de potenciar el crecimiento orgánico de la propia Comerzzia. Puntualizando que TIER1 tiene el 90% de Comerzzia y Seidor, uno de nuestros partners, tiene el otro 10%.

¿El crecimiento de Comerzzia cómo lo planteáis?

Este crecimiento tiene que ser tanto orgánico como inorgánico. Dentro de este último, nuestra apuesta es el crecimiento vía canal nacional e internacional, así como en M&A de empresas con foco en el sector del retail, con software propio y con un alto porcentaje de recurrencia en sus ventas.

Concretamente en el caso del canal nos apoyamos en acuerdos con los principales players del sector como Seidor, Bitec, One Solutions, así como partners locales en otros países como el caso de itree en Colombia.

Y vuestras cifras respecto a 2019 y 2020, ¿Cómo habéis ido evolucionando en ventas, EBITDA, beneficios?

En 2020 la cifra de negocio creció un 28,6%, hasta los 12,86 millones de €. El EBITDA creció, pero un poco menos, +17,55%, porque hicimos grandes operaciones de apuesta a futuro, con márgenes más moderados al inicio y que esperamos que nos den beneficios en próximos años. Y el Beneficio Neto se incrementó un 32%.

Repartimos dividendos todos los años, 2,8 millones en los últimos 8 años y en 2020 repartimos 0,35€/acción, lo que significa un pay out del 50% del beneficio neto de la matriz Tier1.

Con relación al balance, la posición de tesorería del 19 al 20 se duplicó por la capacidad de generación de caja del negocio, lo que nos permitió comprar Compudata prácticamente con la tesorería que teníamos. Es un balance por tanto muy saneado.

Fuente: TIER1

¿Cómo os ha afectado la pandemia en la evolución del negocio?

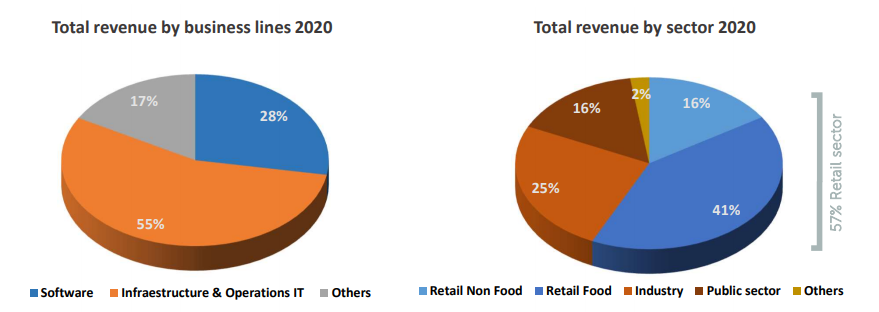

Todo lo que ha sido la pandemia ha movido el negocio de las TICs. Nosotros dentro del retail tenemos dos subsectores, el de la moda, perfumería, ... especialistas (el que no es food) y por otra parte tenemos el sector food, alimentación.

En el negocio non food hemos tenido que hacer esfuerzos y con algún cliente hemos tenido que ser flexibles porque nos gusta estar al lado del cliente. Sin embargo, en el sector food, que ha tirado muchísimo, nos ha permitido cubrir la parte que hemos vendido de menos en el anterior. Nuestro software, Comerzzia, constituye una solución integral tanto el sector food como el non food. No hay muchos en el mercado que atiendan a estos dos subsectores. Esto nos da un refuerzo o una base sólida del producto.

Profundizando en este negocio de Comerzzia, ¿qué funcionalidades o que servicios le ofrece al comercio?

Hoy se habla ya del mundo phigital, la unión del mundo físico con el mundo digital. Nuestro producto, de inicio, se fabricó para eso, para el concepto de comercio unificado. Comerzzia une ventas con clientes a través de tres anclajes. Uno es todo lo que tiene que ver con el mundo digital, Comerzzia Digital Commerce, tienda online, e-Comerce, m-Comerce, ... ; otro es una parte física, un TPV (o POS en sus siglas en inglés), el control del stock, su backoffice, ... ; y por último, todo lo que es la experiencia del cliente, promociones, fidelización, segmentación del mercado, ...

Comerzzia es una plataforma unificada que tiene al cliente en el centro y une todo lo que es digital, con lo físico y con la segmentación de mercado, análisis de datos, promociones, fidelización, ...

¿Y cuál es el modelo: venta del software o alquiler?

La mayoría de nuestros clientes quieren seguir siendo propietarios de los servidores en los que se aloja su solución, estén en local o en la nube, ya sea comprando licencias o en modo alquiler. La venta, distribución e instalación del software la hacemos a través de partners (Seidor, 3Hold, Bitec, One Solutions,...). Son los que nos darán escalabilidad al sistema. Comerzzia solo construye el software y vende sus licencias a sus partners. Este partner es el que tiene que garantizarnos el crecimiento internacional, porque el nacional, a nivel de Iberia ya estamos en la terna de finalistas de todas las operaciones. Comerzzia solo acude directamente a un cliente final cuando es el propio cliente el que solicita que seamos nosotros.

Comerzzia también se ofrece en modo SaaS, en una solución casi 100% estandarizada.

¿De las diferentes líneas de negocio que tenéis cuál tiene mayores márgenes? ¿Hay grandes diferencias?

El software propio es el que tiene un margen medio por encima del 40% y dentro de este, la licencia tiene mayor margen que el servicio y el recurrente más que la licencia. Infraestructuras puede tener un margen aproximado del 20%. Siempre hablando de margen bruto, ventas menos costes directos incluidas amortizaciones; sin incluir costes de estructura.

Fuente: TIER1

¿Vuestro perfil de clientes que volumen de facturación tiene?

Básicamente tenemos dos perfiles: el del sector Food, clientes como Spar, Veritas, Veride, GM Food, Euromadi, Locatel, HiperDino, SuperSol, Ametller Origen, Cashfamily, Hiper Usera, Primaprix, …., con facturaciones elevadas

Y en el sector non Food, grandes retailers especialistas: Bimba y Lola, Tous, a los que le implantamos su solución para China, Covap, Pacha, Rianxeira, Mahou Sanmiguel, BricoDepot, Mayoral, …

Fuente: TIER1

¿Algún cliente en el sector público?

Nuestra base del sector público históricamente no ha superado el 10% y va a seguir esta tónica. Hemos tenido normalmente alguna empresa pública que necesitaba software o soluciones de infraestructura tecnológica. El más importante que tenemos ahora está relacionado con la logística porque está apoyado en el core del software de Comerzzia.

Por tanto, nuestro foco principal es software e infraestructura TIC para el sector privado. De todos modo,s si aparece alguna oportunidad a través de los fondos europeos para nuestros clientes actuales y futuros, la aprovecharemos.

¿Y vuestra venta de software es un canon anual, renovable o son acuerdos plurianuales?

Cuando vendemos software vendemos licencias el primer día, los servicios asociados a esa licencia y después vendemos el recurrente que facturas año a año. Nuestra tasa de crecimiento recurrente es de más de un 20% anual en los últimos cuatro años. Del total de ventas, prácticamente nuestro recurrente está en 7,9 M€, lo que representa más del 50% de las ventas 2020, y de los cuales casi 3M€ es en software.

¿Cuáles son vuestros principales competidores?

El informe Gartner sobre soluciones para el retail, del que formamos parte desde hace más de cuatro años de forma consecutiva, nos compara con las principales empresas europeas y americanas, siendo Comerzzia la única española que aparece en este estudio. Comerzzia tiene otros competidores a nivel local. En similares condiciones competimos con empresas como Cegid (en non food), Retailpro, Oracle, Microsoft, SAP, … y a pesar de todos estos nombres, todas las comparaciones objetivas realizadas por analistas de tecnologías de calado mundial, nos sitúan con la capacidad de competir de igual a igual tanto desde una perspectiva tecnológica como funcional.

Nuestras ventajas diferenciales frente a los competidores son importantes. Dispone del TCO más bajo del mercado (menor coste de mantener la solución funcionando). Además, nuestro software está creado desde cero para el comercio unificado con canal omnicanal y esto en bastantes operaciones suele ser un factor diferencial clave frente a nuestros competidores. Nuestro software está escrito en Java, un lenguaje universal, lo que permite la escalabilidad de la solución. Nuestro software se adapta además tanto a alimentación como a especialistas y esto nos hace más potentes también frente a competidores.

¿Cómo os planteáis el crecimiento y la internacionalización de la compañía?

TIER1 lleva ya varios años en Estados Unidos, Ecuador, Colombia y Argentina con 6-8 operaciones/clientes de comerzzia. Sin embargo, el software Comerzzia está implantado en más de 25 países del mundo porque nosotros tenemos clientes que tienen sede fuera de nuestras fronteras y vamos de la mano de ellos. Esto significa que Comerzzia es un software multilenguaje y que se adapta a la fiscalidad de cualquiera de los países donde se implantan nuestros clientes, aspecto clave en este sector.

¿Cómo vais a financiar el crecimiento inorgánico?

El crecimiento inorgánico lo financiaremos con ampliaciones de capital, una vez que tenemos una mayor base accionarial y que hemos alcanzado free-float que garantice la liquidez de la acción y haga más atractivo al inversor su entrada en el capital. Desde una perspectiva operativa lo ejecutaremos en el momento que tenemos visibilidad de un acuerdo próximo dado que las compañías objetivo las tenemos identificadas para 2021 y 2022.

¿Cuántos empleados sois en la compañía y como afrontáis el crecimiento orgánico?

Ahora mismo somos algo más de 200, incluyendo las nuevas compañías que hemos incorporado al perímetro de consolidación. Estamos desagregando la curva de empleados de la curva de ingresos y esto lo vamos consiguiendo a través de los partners. Aquí está la escalabilidad de Comerzzia y llegará un momento en que sea totalmente disruptiva y que todo lo que genere sea beneficio.

¿Cómo estáis a nivel de costes, cuáles son vuestras principales partidas de costes?

El control económico de las operaciones y de la empresa es clave en la compañía. Tenemos implantado un sistema de control presupuestario y económico que nos da un control mensual exacto de márgenes de ventas por líneas de negocio, costes directos, estructura, por tipos de operación, etc.

La matriz TIER1 tiene su propia estructura comercial, mientras que Comerzzia utiliza partners para la actividad comercial.

En Tier1 tenemos básicamente dos tipos de operaciones: las de software y las de infraestructuras. El coste del software es prácticamente mano de obra, de personal y activamos en la misma proporción que vamos amortizando. Cuando vendemos un producto software tiene mano de obra directo y costes de amortización del software que vas implantando, que es lo que nos permite amortizar lo que activamos año a año. Tenemos así nuestros márgenes de ventas de software que ronda el 40%-45%.

Y por otra parte tenemos el área de infraestructuras, con costes de mano de obra y materiales. Dependerá del proyecto el diferente mix de estas dos naturalezas de costes.

¿Cómo factura Comerzzia?

Comerzzia factura en base al número de TPV (Terminales Punto de Venta) que tenga el cliente; es decir, si el cliente crece, los ingresos de Comerzzia también crecen. Ese crecimiento además no tiene costes porque es solo licencia recurrente en software.

¿Dónde veis que vais a crecer este año, tanto en España como internacionalmente?

A nivel nacional ya hemos cogido bastantes operaciones y en poco tiempo tendremos una cuota de mercado bastante importante.

A nivel internacional estamos creciendo vía partner y queriendo crecer vía adquisición de empresas con foco (con software propio en retail y con alta recurrencia de ingresos). Con presencia ya en Sudamérica y USA, los países europeos limítrofes al nuestro son un objetivo prioritario. Sudamérica es un mercado más volátil y con margen de ventas más bajos que en Europa o Norteamérica. En Sudamérica tenemos una entrada natural, pero estamos más inclinados por hacer operaciones en el corto plazo en Europa.

¿Cuáles son vuestras líneas estratégicas a nivel de Grupo?

La primera es la difusión accionarial buscando un mix entre liquidez y estabilidad.

Segundo, el M&A, crecimiento inorgánico. Potenciando las sinergias entre las filiales y el propio Tier1.

Tercero, potenciar la marca Comerzzia, su crecimiento orgánico.

Cuarto, Tier1 debe ser Referencia en retail para cualquier empresa en Iberia.

Quinto, También estamos trabajando en nuevos nichos de negocio adyacentes con el actual, como farmacia, muy parecido al de retail, hostelería.

Y sexto, tener un liderazgo tecnológico e I+D+i.

En cuanto al dividendo, como comentabas al principio habéis venido repartiendo dividendo en los últimos años. ¿Vais a mantener esta política de pay-out, la vais a mejorar?

En principio vamos a mantener los criterios de pay out que venimos ofreciendo. En cualquier caso, dado que queremos seguir creciendo de forma inorgánica valoraremos lo que crea más valor para el accionista en cada momento.

En cuanto a vuestra valoración en el mercado ¿Con capitalización actualmente de 18,8 millones de €, estáis de acuerdo con ella o esperáis más recorrido?

Efectivamente creemos que tenemos potencial de crecimiento. Creemos que la valoración es mayor de la que muestra el mercado. El negocio en el que nos movemos previsiblemente va a marcar un fuerte crecimiento y por tanto ese potencial del sector queremos captarlo. Además, en TIER1 tenemos un mix interesante entre el inversor que aporta estabilidad y el que aporta liquidez con un free float ya por encima del 25%. Hasta ahora hemos estado con un perfil bajo en el mercado consolidando el negocio. Ahora ya nos hemos puesto de cara al mercado, con buenos fundamentales y con una mejora de la comunicación con el inversor y el accionista.