Era un temor que ya estaba en el aire. Los reguladores ya habían advertido durante mucho tiempo que el fin de los tipos de interés bajos podría causar crisis repentinas en rincones inesperados de las finanzas globales. Cuando Silicon Valley Bank entró en colapso, los temores de que fuera una señal de problemas más amplios se impusieron en el mercado. La venta masiva de acciones bancarias que siguió a los problemas de SVB reflejó las preocupaciones de que el efecto dominó afectara a los prestamistas más vulnerables.

Siendo el único banco que cotiza en bolsa centrado en Silicon Valley y nuevas empresas tecnológicas, SVB está profundamente arraigado en la escena de las empresas emergentes de EEUU. Según su sitio web, hizo negocios con casi la mitad de todas las empresas emergentes respaldadas por capital de riesgo de EEUU y el 44% de las empresas de tecnología y atención médica respaldadas por empresas del país que salieron a bolsa el año pasado.

Ramón Bermejo, estratega de mercados, explica las principales claves:

El inicio y la oleada de retiradas

El 8 de marzo, su empresa matriz, SVB Financial Group, anunció que había vendido 21.000 millones de dólares en valores de su cartera con una pérdida de 1.800 millones y que vendería 2.250 millones en nuevas acciones para apuntalar sus finanzas. Un movimiento que desconcertó a varias firmas destacadas de capital riesgo, incluidos Founders Fund de Peter Thiel, Coatue Management y Union Square Ventures, que supuestamente habían dado instrucciones a sus empresas de cartera para que retiraran su efectivo del banco. Para el 10 de marzo, el esfuerzo por recaudar nuevo capital o encontrar un comprador había sido abandonado, y el banco fue puesto en quiebra por la Federal Deposit Insurance Corp.

Varios factores se unieron en el caso de SVB. Algunos de ellos son exclusivos de este banco, mientras que otros son fuente de preocupaciones más amplias en la banca. Detrás de la mayoría de ellos están los rápidos aumentos de las tasas de interés impulsados durante el último año por la Reserva Federal de EEUU para controlar la inflación más alta en décadas. Una consecuencia de esas alzas que golpea a SVB especialmente fue la fuerte desaceleración en las compañías tecnológicas de alto vuelo, la que había sido la fuente de su rápido crecimiento; la mayoría de los bancos tienen bases de clientes más amplias. Pero a medida que el capital de riesgo se agotó, los clientes de SVB recurrieron a sus depósitos para retirar el efectivo que necesitaban para continuar.

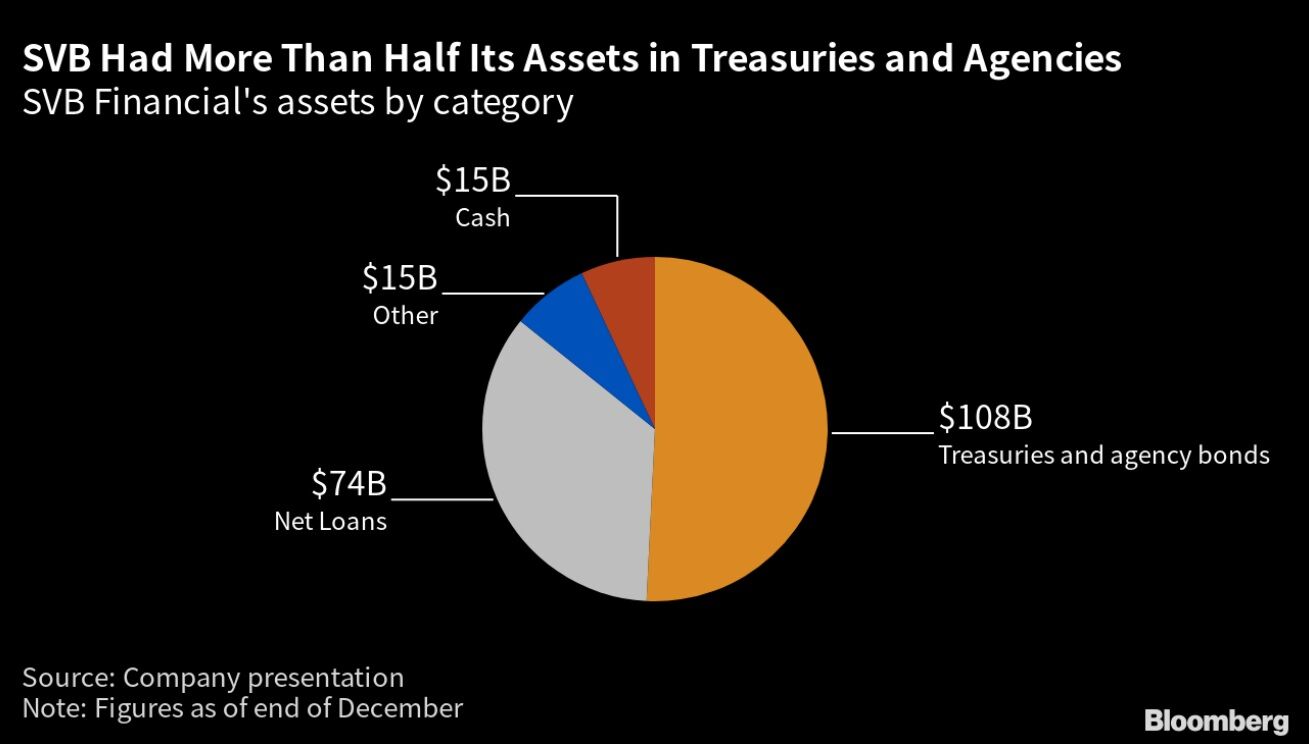

Para afrontar esa oleada masiva de retiradas, SVB tuvo que vender activos, incluidos, de manera crucial, bonos que habían perdido una parte sustancial de su valor. Eso produjo 1.800 millones de dólares en pérdidas, que no habrían afectado el balance del banco si los bonos se hubieran mantenido hasta el vencimiento. También en este caso, la estructura de financiación de SVB lo había hecho particularmente vulnerable. Todos los prestamistas estadounidenses depositan una parte de su dinero en bonos del Tesoro y otros bonos, y los aumentos de la Fed hicieron que esos bonos existentes sean menos valiosos debido a sus bajos rendimientos. Pero SVB lo llevó a un nivel diferente: su cartera de inversiones había aumentado a más de la mitad de sus activos totales, muy por encima de la norma.

¿Qué han hecho los reguladores?

El Departamento del Tesoro, la Fed y la Corporación Federal de Seguros de Depósitos anunciaron conjuntamente esfuerzos para aumentar la confianza en el sistema bancario: La FDIC dijo que liquidará las cuentas de SVB de una manera que "proteja completamente a todos los depositantes", una promesa que también extendió a los depositantes de Signature Bank, que fue cerrado por los reguladores de Nueva York el domingo. Más de 93% de los depósitos nacionales en SVB, con clientes compuestos casi en su totalidad por empresas, excedieron el límite típico de 250.000 dólares de la FDIC para la protección del seguro de depósitos. La cifra comparable para Signature fue aproximadamente del 90%.

La Fed anunció un nuevo "Programa de Financiamiento a Plazo Bancario" que ofrece préstamos a un año a los bancos en términos más fáciles de lo que normalmente ofrece. También relajará los términos

para otorgar préstamos a través de su ventana de descuento, su principal servicio de préstamos directos.

¿Cómo funcionarán los programas de la Fed?

El programa de financiación bancario otorgará préstamos de hasta un año contra una garantía que se valorará a la par, o su valor nominal. Esto permitirá a los bancos tomar prestados montos mayores que si su garantía se contabilizara a su valor actual de mercado. Los préstamos a través de la ventana de descuento ahora también valorarán la garantía a la par, en lugar de seguir la práctica habitual de la Fed de imponer un descuento o un "recorte" sobre el valor de la garantía publicada. Y el Departamento del Tesoro pondrá a disposición hasta 25.000 millones como respaldo para el nuevo programa de financiamiento bancario.

Los reguladores estadounidenses enfatizaron que los contribuyentes no estarán en el apuro de proteger los depósitos de SVB y Signature, y los funcionarios del Tesoro y la Fed rechazaron la idea de que los bancos estén siendo rescatados, mostrando la posible sensibilidad política de los movimientos del fin de semana.

¿Hasta dónde llega el problema?

Los bancos estadounidenses habían registrado 620.000 millones de dólares en pérdidas no realizadas en sus deudas disponibles para la venta y mantenidas hasta el vencimiento a fines del año pasado, según documentos presentados ante la FDIC. La agencia señaló en marzo que esas pérdidas en el papel "redujeron significativamente el capital social informado de la industria bancaria". Después de la quiebra de SVB, un alto funcionario del Tesoro advirtió que había otros bancos que parecían estar en situaciones similares a SVB y Signature.

El próximo día 21 de marzo hemos organizado un seminario especial sobre el sector bancario. Lo analizaremos desde dos enfoques, fundamental y técnico, y bajaremos a las compañías para comprobar su salud actual y sus perspectivas de medio/largo plazo. Este seminario es exclusivo para suscriptores de Ei Premium y puedes inscribirte aquí