Para las empresas del índice S&P 500 ha sido un período de récords, ya que el éxito de la vacunación ha permitido que la actividad empresarial se recupere desde el mínimo de los confinamientos. Según los datos de Refinitiv, el crecimiento interanual de los beneficios de los integrantes del índice se elevó a un máximo récord del 97% en el segundo trimestre.

Alrededor de un 88% de los miembros del S&P 500 consiguió superar las expectativas de beneficios previas, propulsando al índice a sucesivos máximos récord. Aunque la fiesta ya se ha acabado, persiste un viento a favor que mantendrá el buen tono bursátil, como apunta Peter van der Welle, estratega del equipo multiactivos de Robeco.

Pistas de la curva de rentabilidades

“La ralentización de la dinámica macroeconómica motivada por el aumento de casos de Covid-19 ha minado la confianza de los consumidores últimamente, por lo que el efecto de las restricciones a la producción por las dificultades de suministro en algunos sectores, así como los mayores costes de los insumos, hace prever un menor crecimiento de los beneficios en el tercer trimestre,” según sus palabras.

“La forma de la curva de rentabilidades también apunta a un máximo en el crecimiento de los beneficios globales a principios de ciclo. El diferencial entre las rentabilidades a 10 y 2 años del Tesoro estadounidense suele anticipar el ciclo de los beneficios. El reciente aplanamiento de la curva de tipos y la reducción de la prima de plazo apuntan a una coyuntura menos favorable para los beneficios a medio plazo, tras haber dejado ya atrás el máximo del crecimiento del BPA de principios de ciclo.»

“Sin embargo, no es previsible que una reducción desde los máximos históricos en los próximos trimestres vaya a dar al traste con el crecimiento de los beneficios empresariales en un plazo de 6-12 meses"

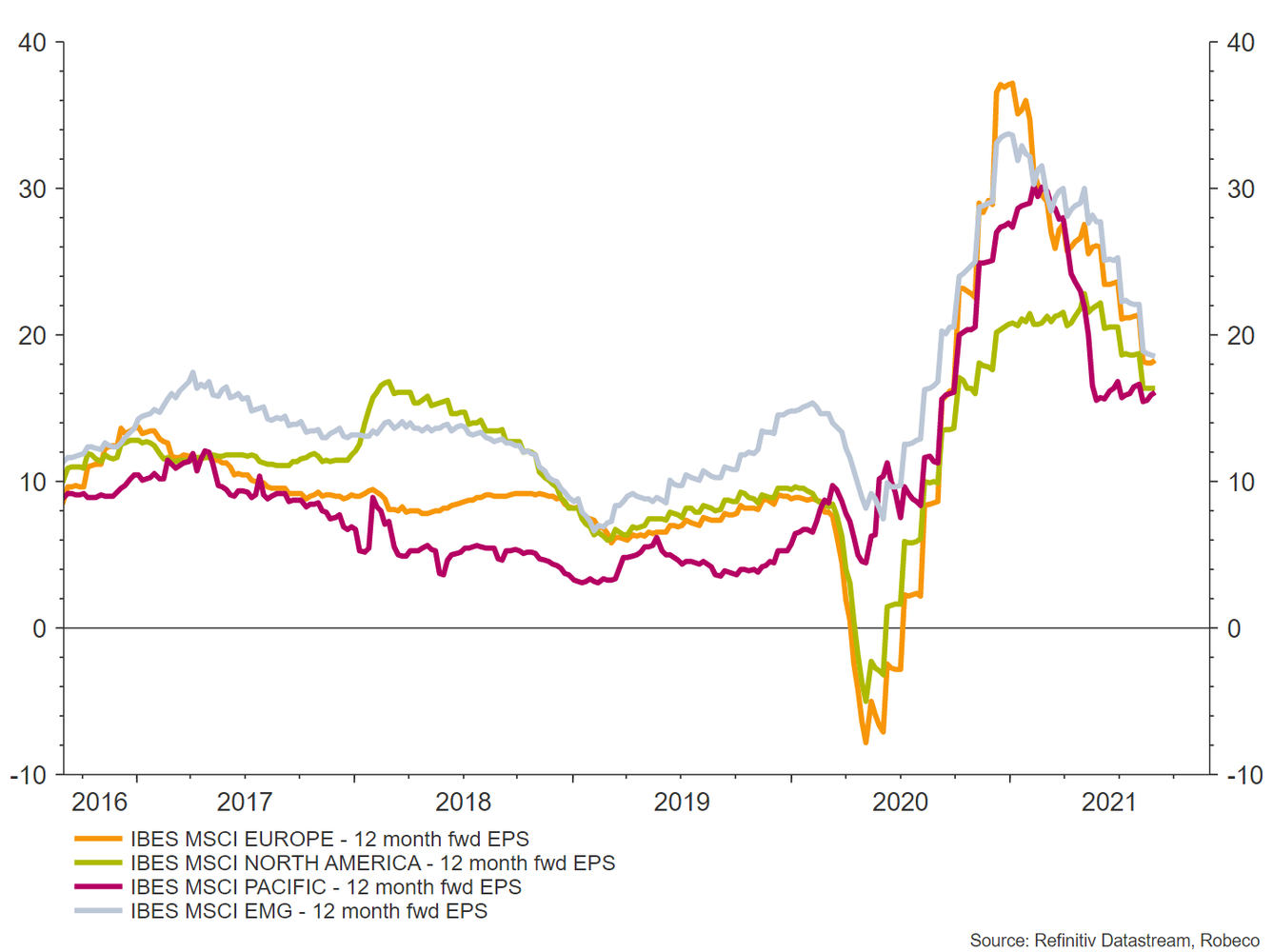

Crecimiento del beneficio por acción a 12 meses previsto para los principales mercados del mundo. Fuente: Refinitiv Datastream, Robeco.

Tres motivos para el optimismo

Van der Welle considera que existen tres motivos por los que el aumento de los beneficios va a estabilizarse, pero sin causar demasiados quebraderos de cabeza para los inversores.

“En primer lugar, las restricciones a la producción por falta de suministros se mitigarán al aumentar la oferta de mano de obra, dado que los ERTE y el pago de subsidios se están eliminando en muchos países», en palabras suyas. Ello reduce las presiones sobre los costes laborales y de contratación, al volver los trabajadores a buscar nuevamente empleo.”

“Además, algunos precios del ámbito de las materias primas ya han caído bastante desde sus máximos del primer semestre de 2021, como la madera y el cobre, con el consiguiente beneficio para el sector de la vivienda”.

La capacidad de gasto se mantiene elevada

“En segundo lugar, la reducción reciente en la confianza del consumidor, que podría afectar el crecimiento de las ventas en el 3T, seguramente será algo pasajero, a medida que la variante Delta de la Covid-19 consiga controlarse este invierno y la intensidad de los confinamientos vuelva a reducirse a principios de 2022.”

Según el experto de Robeco, el poder adquisitivo de los consumidores mantiene su fortaleza, ya que las ratios de ahorro de los hogares siguen elevadas gracias al dinero que no pudo gastarse durante los confinamientos. Las ratios de asequibilidad, definida como el porcentaje de intereses debidos respecto a la renta neta, también son saludables.

“También hay que destacar la falta de un ciclo de desapalancamiento de los hogares – al contrario de lo sucedido durante la crisis financiera mundial – lo que significa que la capacidad de gasto de los consumidores va a mostrarse sólida”, concluye Van der Welle.

Enormes estímulos presupuestarios

“En tercer lugar, los enormes estímulos presupuestarios que se han acordado en las principales economías desarrolladas durante el último año tienen un efecto positivo rezagado que se sigue notando en la actividad económica”.

“En Europa, el primer tramo del Fondo de Recuperación de la UE liquidado en julio también estimulará el crecimiento económico de la zona a medio plazo”.

“En resumen, desde el punto de vista macroeconómico es probable que en las economías desarrolladas se mantenga un crecimiento económico superior al de tendencia de los próximos 12 meses, lo que propiciará un holgado crecimiento de doble dígito en los beneficios.”

Tendencias de crecimiento globales

Por otra parte, el FMI prevé un crecimiento global del PIB del 4,9% para 2022, cosa que según Van der Welle sería compatible con un menor crecimiento del BPA en comparación con el alcanzado al inicio de los programas masivos de vacunación en 2021.

“Con todo, desde un punto de vista histórico eso todavía nos dejaría en el extremo superior del rango de distribución, con un BPA del orden del 20%-30%”, en palabras suyas.

“El análisis bottom-up corrobora esta opinión, ya que los analistas empresariales prevén en la actualidad que el crecimiento del BPA a 12 meses de distintas regiones no se quede muy por debajo del 20%. Por tanto, la fiesta de los beneficios llega a su fin, pero las perspectivas parecen favorables”.