Si bien, la liquidez es un problema a la hora de los reembolsos, una adecuada selección de valores con balances sanos y con músculo financiero, liderados por un equipo de administradores competentes los hacen una combinación eficiente en una cartera diversificada. Adicionalmente, son valores que ofrecen oportunidades a aquellos gestores de fondos capacitados en la materia ya que la cobertura por parte de analistas es insuficiente.

El índice Russell 2000 de pequeña capitalización RUT ha estado al alza durante ocho meses consecutivos. La última vez que el índice disfrutó de una larga racha de victorias mensuales fue en 1995, cuando Batman Forever, protagonizada por Val Kilmer dominaban la taquilla.

El Russell se aferró a una ganancia mensual del 0,4%, lo que marcaría su racha más larga en más de un cuarto de siglo, terminando por encima de los 2310,5 puntos en la última jornada de junio.

De este modo, en junio el Russell (+1,83%) logró superar la rentabilidad de uno de los índices bursátiles estadounidenses de gran capitalización como el Dow Jones Industrial Average DJIA (+0,02%), pero no lo consiguió con el índice S&P 500 SPX (+2,33%) o el tecnológico Nasdaq Composite Index (+5,5%).

¿Será el fin de la racha o un simple respiro?

Las preocupaciones sobre el aumento de la inflación y las elevadas valoraciones en algunos segmentos del mercado han empujado a los inversores a áreas como las empresas de pequeña capitalización e industriales, que se consideran más en el extremo del valor del espectro de inversión, un área que algunos inversores están apostando que tendrá un mejor desempeño en una economía de rebote, en comparación con la tecnología de crecimiento y las empresas relacionadas con la tecnología, que han estado expandiendo las ganancias y los ingresos a un ritmo más rápido que otros sectores del mercado.

Las empresas de pequeña capitalización no están lejos de sus máximos históricos. Sin embargo, un aumento en los rendimientos de los bonos del Tesoro de EE. UU. podría detener esta tendencia alcista, dicen los analistas, porque el aumento de los costes de los préstamos podría perjudicar a las empresas de pequeña capitalización.

Sin embargo, existen mayores probabilidades de encontrar empresas infravaloradas en este segmento debido a que son compañías menos estudiadas por la mayor parte de los analistas y muchas de ellas se encuentran con sanos balances financieros. Mientras que en el mundo de large caps una acción es analizada por un promedio de más de 25 analistas, en el segmento de smalls se sitúa muy por debajo de 10.

Además, muchas de estas empresas desarrollan buena parte de su actividad a nivel local, reduciendo su exposición a conflictos geopolíticos. No obstante, muchas de ellas carecen de transparencia y liquidez por lo que es aconsejable que un inversor las incluya como un satélite más en búsqueda de su diversificación, pero no siendo el foco central de asignación.

También consideramos que es mucho mejor invertir vía un fondo de small caps global, en el que los gestores responsables asignarán mayor peso a aquellas áreas geográficas/países donde vean mayor potencial de revalorización en el tiempo, teniendo la flexibilidad de ajustar la cartera mucho más rápido que un inversor individual.

Entre estos fondos destacamos aquellos que han mostrado consistencia en su gestión y desempeño en el largo plazo, como:

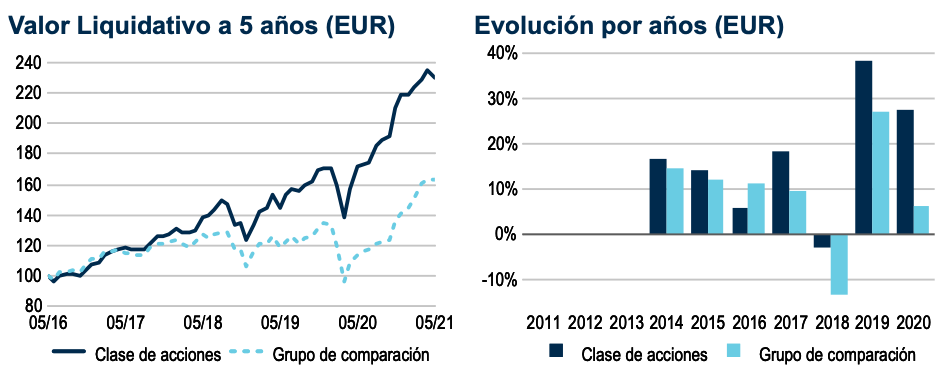

Threadneedle Global Smaller Companies: el patrimonio de este fondo supera los 1.700 millones de euros, ubicándolo entre los mayores que tocaremos. Aún cuando el fondo se queda algo descolgado en rentabilidad en lo que va del año (+9,82%), a 36 meses supera a varios de sus competidores alcanzando el 19,31%, por lo que según ranking de Citywire se posiciona en el segundo lugar de 28 fondos por rentabilidad, mientras que a 5 años en la posición número uno. El gestor ha logrado que a pesar de la dificultad que presentó el entorno para la mayoría de los activos el 2018, el fondo únicamente cayera 3,43%. Es un fondo 5 estrellas Morningstar.

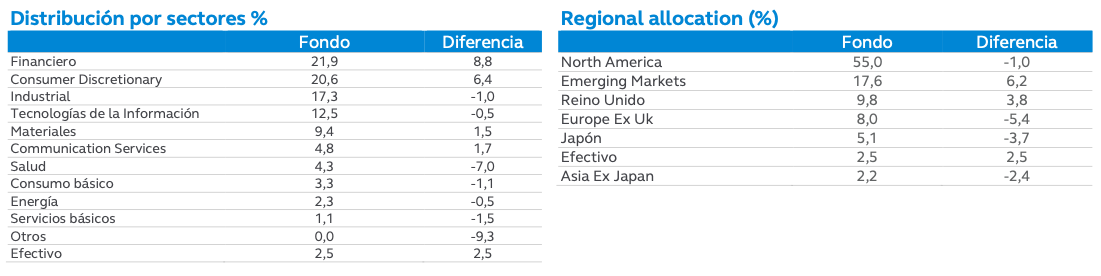

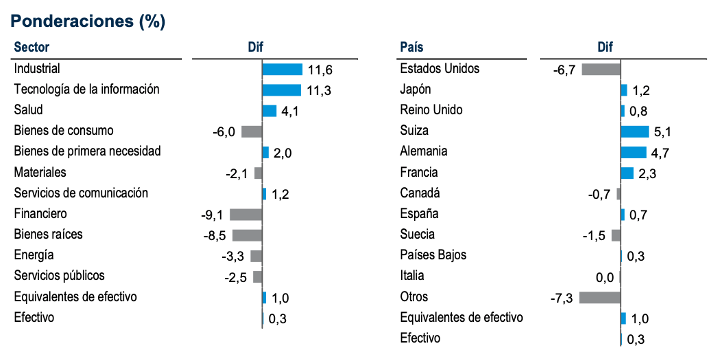

La cartera tiene un marcado sesgo growth, con una volatilidad superior a la media de su categoría según Morningstar, consta de 96 posiciones y aunque no se observa ninguna española en sus top 10, en el análisis de las mayores atribuciones positivas de los últimos 3 meses se encuentra Fluidra, que con una ponderación media de 1,2% y una rentabilidad del 49,9% ha contribuido medio punto porcentual al rendimiento. Son el sector industrial y tecnología las mayores apuestas sectoriales mientras que claramente está infraponderado en servicios financieros, consumo cíclico e inmobiliario. Mientras que por países, aún cuando EE.UU. es casi el 50% de la cartera, países como Suiza y Alemania están sobreponderados.

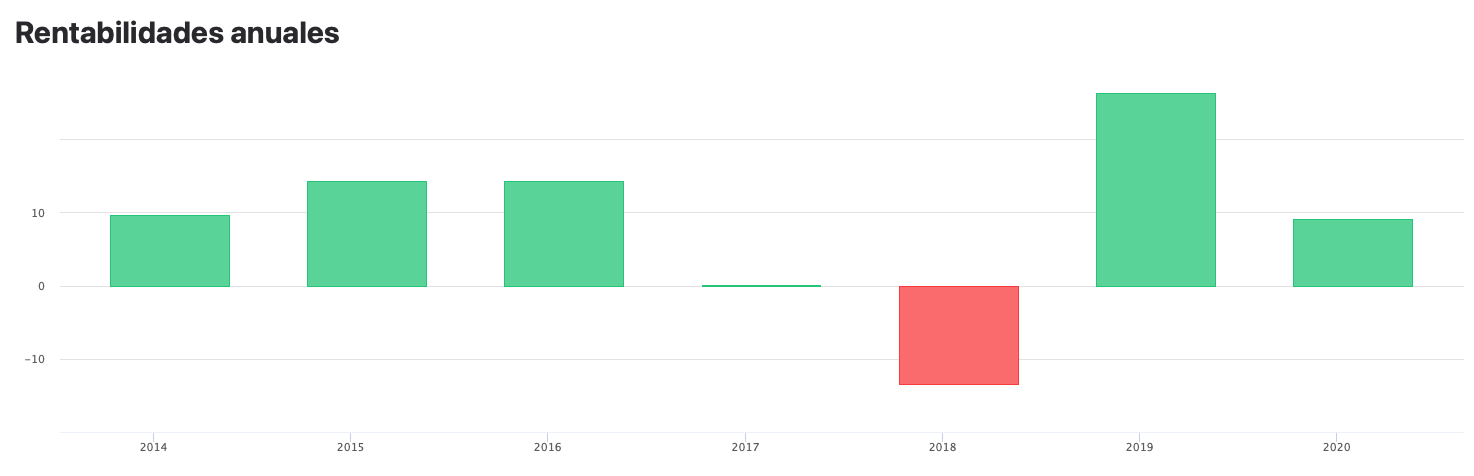

- Nordea 1 Global Small Caps: fondo que alcanza una rentabilidad en lo que va del año del 20,7%, y del 11,26% a 36 meses. Es un fondo que en los últimos 7 años sólo uno de ellos ha tenido rentabilidad negativa (2008 cerró con -13,48%). Tiene un tracking error de 6,12 y un alfa de 2,32%, con una volatilidad cercana al 19%. Morningstar le otorga 3 estrellas.

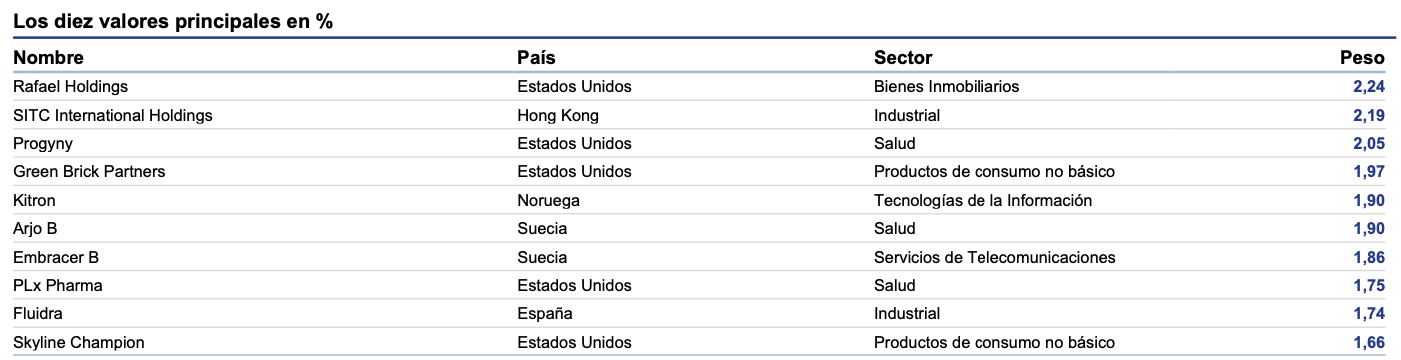

El patrimonio del fondo ronda los 300 millones de dólares, con una antigüedad que supera los 5 años. Es gestionado por GW&K Investment Management, gestora basada en Boston con activos que superan los 48 mil millones de dólares de activos gestionados. La cartera estaba compuesta al cierre de mayo por 79 posiciones, con casi la mitad de la cartera en EE.UU, seguida de Japón y Suecia, pero donde España logra una asignación del 2,9%, y donde Fluidra está entre sus top 10. Tiene una comisión de gestión del 1,5% y del 5% de suscripción.

- Principal Origin Global Smaller Companies: el fondo cuenta con un track record suficiente para considerarlo entre los mejores del ranking (según Citywire) ya que se posiciona entre los primeros puestos tanto a 1,3 y 5 años. Sin embargo, el patrimonio del fondo es como su estrategia, pequeño y de tan sólo 40 millones de dólares. Su rentabilidad en lo que va del 2021 sobrepasa el 24,50%, mientras que a un año ronda el 48%.

La cartea es una combinación de growth y value, con un marcado sesgo a momentum y calidad. A diferencia de los otros fondos presentados, tiene una sobreponderación muy marcada en sector financiero y consumo cíclico, y claramente infraponderado en el sector salud e inmobiliario. Es una cartera muy poco concentrada ya que está constituida por 187 posiciones, pero con una capitalización de mercado menor a los anteriores. Además, el fondo muestra una exposición mayor a mercados emergentes, con un 17,6% de peso. Entre las principales posiciones que integran el fondo destaca la consultora japones BayCurrent, especializada en gestión empresarial y tecnología de la información; la norteameriana Virtus Investment Partners; la canadiense especializada en gestión de patrimonios y seguros IA Financial Group; el fabricante de calzado Deckers Outdoor Corp; y Medifast también norteamericana especializada en nutrición y pérdida de peso, entre otras. El gestor principal del fondo Chris Carter (rating + de Citywire) cuenta con amplia experiencia en renta variable y socio fundador de Origin Asset Management.