David Azcona, consejero delegado y director de inversiones de MoraBanc Asset Management, explica en su último informe mensual que “las valoraciones de renta variable y tipos están lejos de las medias históricas. Lo que es cierto es que ante nosotros se abre toda una ventana de oportunidades de la que no disfrutábamos desde hacía cinco meses”.

De hecho, la estratega de la firma, Aleksandra Tomala, afirma que desde un punto de vista macro es momento de comprar. En Estados Unidos destacan la buena evolución del desempleo y los datos manufactureros, así como la contenida evolución de los precios.

Para Europa, señala Tomala que “su economía no está en una fase de crecimiento tan avanzada, los indicadores están ligeramente por debajo de máximos recientes (aunque muy sólidos) y la inflación, bastante inferior a la norteamericana. El desempleo sigue cayendo (8,5%). En Japón observamos la misma tónica”.

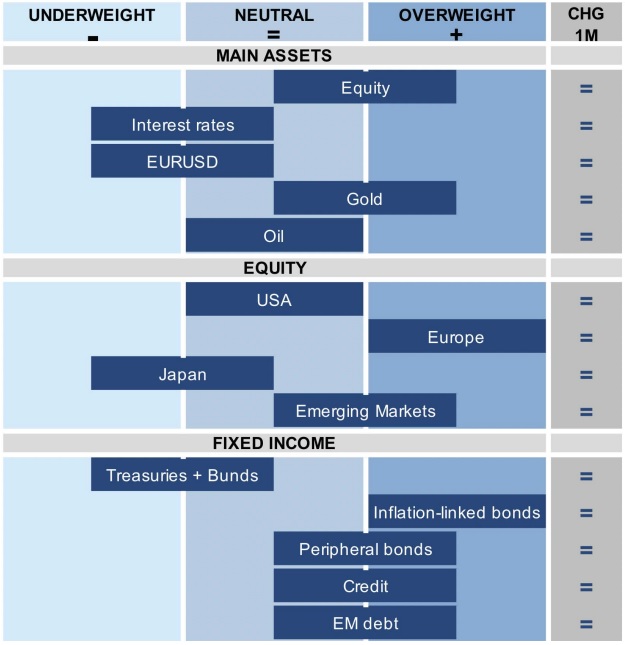

Este entorno deja para estos expertos un escenario claro. “Creemos que ha llegado el momento de incrementar el riesgo; quitamos el sesgo bajista a corto plazo que manteníamos desde el verano del año pasado y alineamos la visión táctica y la estratégica. Aprovecharíamos los niveles actuales para comprar, sobre todo Europa y España, donde vemos más potencial”, explica la experta.

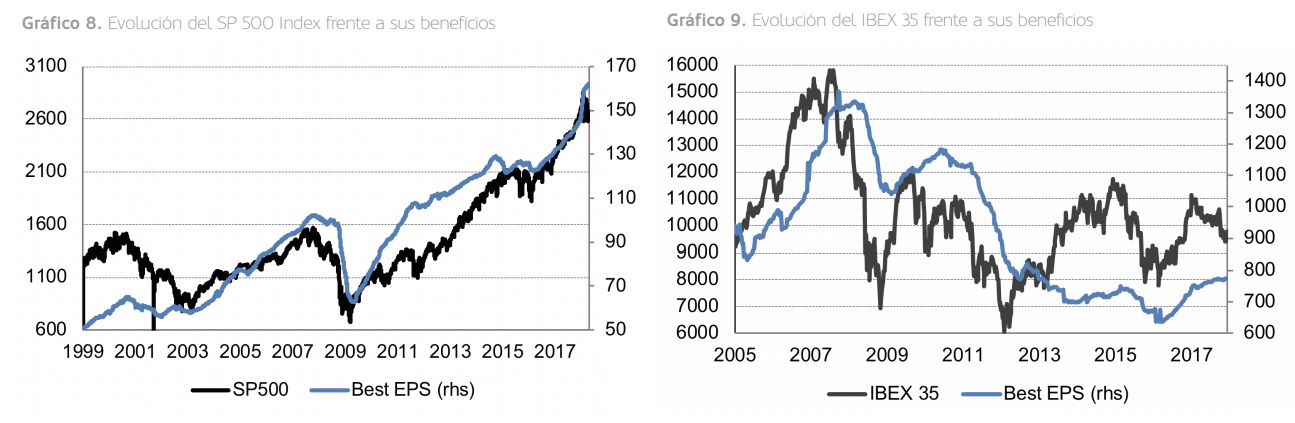

Xavier Torres, Morabanc, estratega de renta variable de Morabanc apuntan que las valoraciones son muy atractivas. “En concreto, España y Portugal, cotizan con un PER de 12 veces. En estos niveles de mercado uno no debería equivocarse mucho, ya que en un periodo de 15 años no se suelen ver estas valoraciones”.

Desde un punto de vista técnico, el analista de la firma, Gorka Apodaca, comenta que la recuperación en la que están inmersos los índices debería tener continuidad, aunque no descartan pequeñas correcciones. Para el CAC 40 ven un objetivo de 5.600 puntos, para el Eurostoxx 50 ajustan su objetivo hasta 3.150 puntos. “En los índices norteamericanos también seguimos barajando posibles alzas después de las correcciones sufridas y mantenemos la tesis respecto a dónde podríamos ver máximos durante los próximos meses cercanos a los 2.900 puntos”, explica el analista.

No obstante, no obvian que existen riesgos, fundamentalmente los geopolíticos. Con todo, la estratega de la firma consideran que las bolsas ya lo han descontado parcialmente.

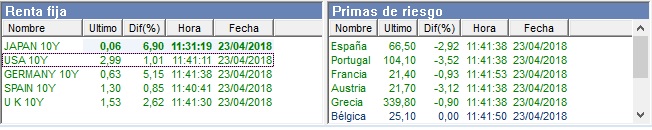

En renta fija consideran que “los buenos fundamentales justifican mantener la exposición al crédito, sin embargo no tenemos argumentos para comprar deuda core en los niveles actuales de tipos, que pensamos que todavía deben normalizarse”. En este entorno en la firma han cubierto el riesgo de sobrecalentamiento con los bonos ligados a la inflación.

En estos momentos, la rentabilidad del bono al 10 años estadounidense está muy cerca de la cota del 3%.

En cuanto a las divisas, los expertos de la firma afirman que el EURUSD está sobrecomprado. Señalan que “somos compradores de dólar hasta 1,10-1,15; cualquier relajación del conflicto comercial nos debería acercar al objetivo”. En cuanto a las materias primas, la estratega de Morabanc comenta que “preferimos mantener la exposición al oro, que históricamente ha sido un buen refugio. Seguimos neutrales en el petróleo; creemos que el Brent empezaría a ser atractivo cerca de 60 dólares el barril”.