No corren buenos tiempos para Bankia. La reciente sentencia del Tribunal Supremo anulando la compra de acciones de la entidad por engaño en el punto de mira. Se abre la puerta a que 370.000 accionistas que acudieron a la salida a Bolsa recuperen su inversión. Una inversión cuyo valor se ha visto reducido en casi el 100%. Los expertos reconocen que el efecto sobre la entidad ya tiene prevista una provisión de 1.840 millones que correrían a cargo de Bankia en un 40% mientras que BFA asumiría el 60% restante. Una cantidad que el mercado considera suficiente pues la noticia ya estaba en precio con lo que no es de esperar que el valor se vaya a ver especialmente penalizado. (Ver: Bankia no teme a la provisión de los inversores institucionales tras la OPV

)

Claro que, desde que se conociera la sentencia - el pasado 3 de febrero – el valor ha caído un 39%. Una caída que supera al 7% con el que se ha visto penalizado el Ibex35 en el mismo período. La caída de Bankia además coloca al valor rondando 50% por debajo del precio al que el FROB entró en el capital de la entidad, en los 1,3526 euros por acción. Por debajo también del precio al que se deshizo del 7,5% del capital de la entidad, en los 1,51 euros, y que le permitió recuperar en torno a 1.304 millones de euros de un rescate que superó los 22.000 millones. Ahora la entidad está en pleno cumplimiento de un austero plan de reestructuración que le llega desde Europa y la devolución de las ayudas públicas. Hasta el momento, la entidad ha devuelto 1.626 millones de euros del rescate.

Evolución de la cotización de Bankia en los primeros años...y desde la entrada del FROB y contrasplit

*Pincha para ampliar

*Pincha para ampliar

.gif)

.gif)

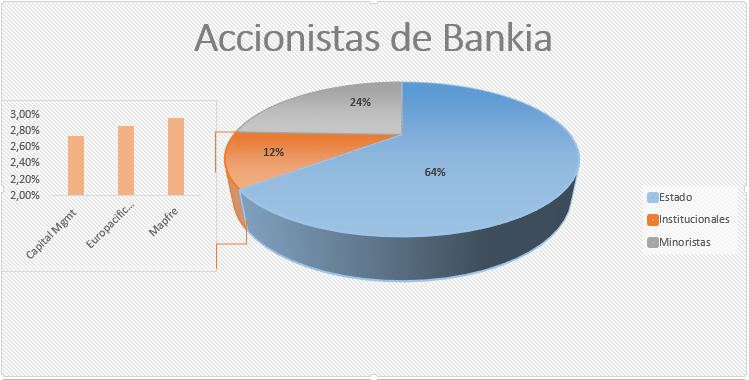

El Estado todavía controla un 64,2% de la entidad a través de su matriz (BFA) y, aunque el subgobernador del Banco de España, Fernando Restoy, ha dejado claro que la intención es la de vender la participación en cuanto las condiciones sean propicias, probablemente a lo largo de 2016. Por su parte, S&P reconocía recientemente que la privatización de Bankia a lo largo de este año es descartable por la inestabilidad política que se ha generado tras las elecciones del pasado mes de diciembre. Un entorno que sugiere un retraso potencial en la desinversión del Estado en los bancos donde tiene participación, tanto Bankia como Banco Mare Nostrum (BMN).

Es este punto, en el que nadie sabe cuándo se formará gobierno y, por ende, se hará la privatización total de la entidad, lo que más estaría pesando sobre la compañía y, a juicio de José Luis Cárpatos, el motivo que está acelerando las pérdidas este año “y busque acelerar la tendencia perforando su canal bajista”. Al más estricto corto plazo, la perforación de los 0,88-0,885 euros “no debería ser objetivo de sorpresa puesto que prácticamente en ningún momento la cotización ha intentado una reacción al alza y la única reacción registrada se basa en un movimiento de una sesión, donde ni siquiera fue capaz de alcanzar su máximo relativo previo, situado en 1,01 euros”, explica José Antonio González, analista de Estrategias de inversión. .(Ver: Informe para registrados: análisis técnico de Bankia).

A la ruptura de soportes, habría que añadir el incremento del volumen de negociación que aporta fiabilidad al mismo y las extremas lecturas de sobreventa acumulada. Los indicadores técnicos sobre el valor lo dejan claro: es un valor bajista y con una de las puntuaciones más bajas del selectivo español con una volatilidad, tanto de largo como de medio plazo, que es creciente.

%%%Te avisamos si Bankia cambia de fase del ciclo en bolsa|BKIA%%%

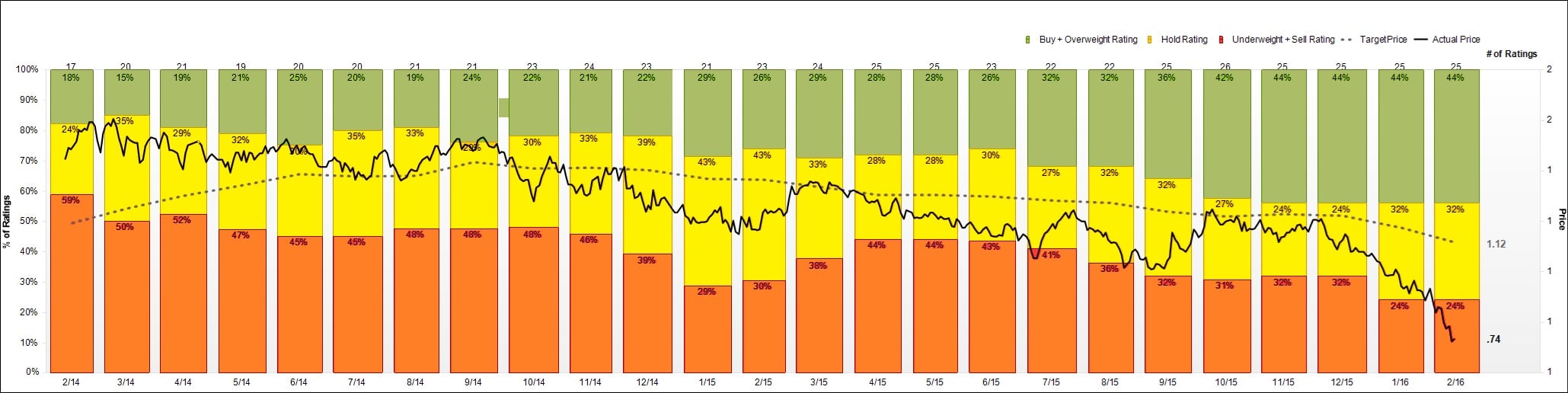

A más largo plazo, las casas de análisis dibujan un potencial de más del 40% sobre el valor, que supondría verlo en niveles de 1,12 euros. Claro que, el porcentaje de casas de análisis que recomiendan la compra del valor está en máximos – un 44% - por cuarto mes consecutivo con un nivel de recomendaciones de compra que tampoco ha visto nunca.

Recomendaciones Bankia con precio objetivo y evolución acción. Consenso de mercado

Una visión más optimista que seguramente incorpore una posible operación corporativa sobre la entidad que preside José Ignacio Goirigolzarri. Las “apuestas” sobre quién será el comprador se han reducido a tres principalmente – Santander, BBVA y CaixaBank – aunque dada la situación que están experimentando las dos primeras con su exposición a emergentes hay quien mira de reojo a la entidad catalana como posible “opadora” de Bankia. Una operación en la que también estarían presentes gestoras como Capital World, Schroders o Henderson, que ya participaron en la compra del paquete del 7,5% con un descuento que rondaba el 4,4%.

José Lizán, gestor de carteras de Auriga SV reconoce que Bankia es un caramelo para grandes entidades y “muy probablemente Santander, que no ha movido ficha durante toda la crisis, sea uno de los candidatos”. (Ver: Bankia sería un gran comprador para Santander).

Le interesa leer:¿Cuánto pierden los bancos españoles en bolsa este año?