Repsol ha presentado hoy su Plan Estratégico para el periodo 2016-2020, con el que la Compañía emprende una etapa de puesta en valor del crecimiento alcanzado tras lograr los objetivos fijados en su anterior Plan Estratégico. La Compañía "parte de una nueva dimensión y perfil tras haber acometido una operación trasformadora de crecimiento con la incorporación de Talisman, que le ha otorgado un alto grado de flexibilidad para tomar decisiones, con una cartera de activos de alta calidad y focalizada en países OCDE, de mayor estabilidad", según indica en el Comunicado enviado a la CNMV.

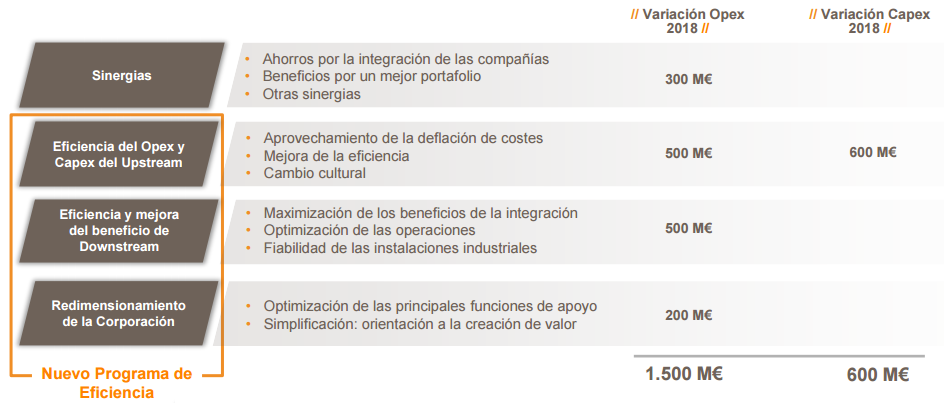

Para lograr los objetivos del Plan Estratégico 2016-2020 de creación de valor bajo cualquier escenario y aumentar la resiliencia,

la compañía se focalizará en la eficiencia y la gestión de la cartera de activos.

El Plan se basa en la demostrada capacidad de Repsol para generar valor, incluso en un entorno de bajos precios del petróleo, desde la eficiencia en la gestión, lo que le permitirá autofinanciarse, mantener una competitiva retribución al accionista y reducir su endeudamiento. La adquisición de Talisman, cerrada el pasado mes de mayo, culminó la ejecución del Plan Estratégico anterior y ha situado a Repsol en una nueva dimensión, idónea para afrontar una nueva etapa.

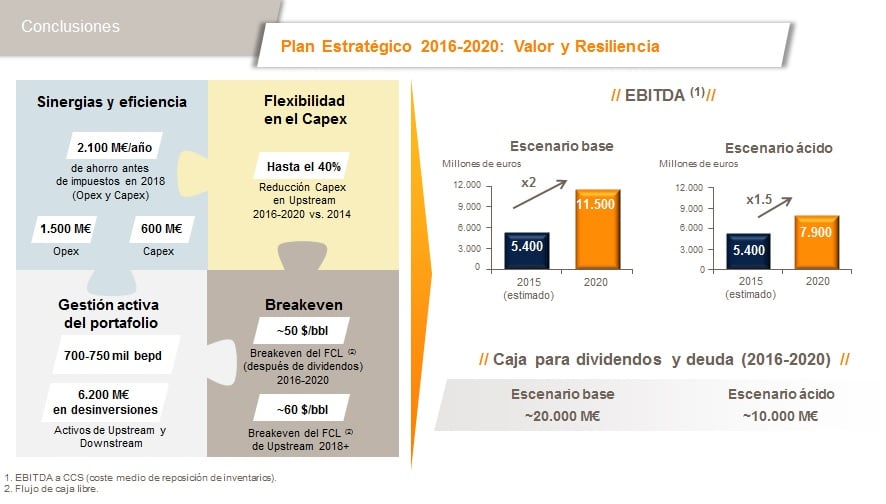

Las líneas básicas que marcan el Plan Estratégico, Valor y Resiliencia, se sustentan en la gestión del portafolio y la maximización de la eficiencia. Todo ello permitirá que al final del período que abarca el plan se multiplique por dos el resultado bruto de explotación (Ebitda) a CCS, hasta los 11.500 millones de euros.

La compañía, en la nota de prensa enviada a la CNMV, espera registrar un beneficio neto entre 1.250 y 1.500 millones de euros este año, lo que supone una reducción de entre el 22% y el 7% respectivamente respecto al beneficio obtenido en 2014, debido al impacto de los bajos precios del crudo. El beneficio neto ajustado en base a la valoración de inventarios de reposición (CCS) y sin tener en cuenta elementos extraordinarios, oscilará entre los 1.600 y los 1.800 millones de euros.

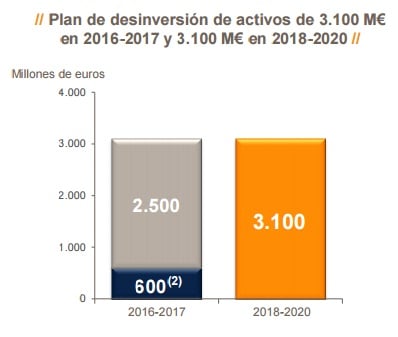

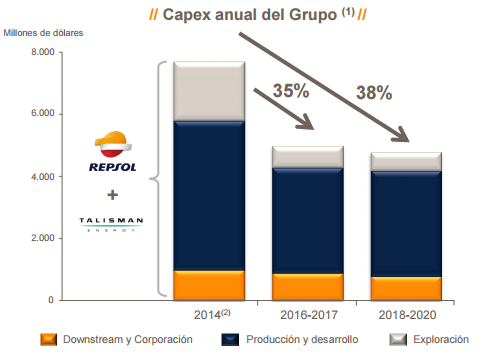

Repsol gestionará activamente su portafolio de negocios, de manera que la flexibilidad, fortaleza y adaptabilidad del mismo permitirá obtener 6.200 millones de euros por desinversiones en activos no estratégicos, y reducir hasta el 38% el volumen de inversión hasta alcanzar el perfil de compañía deseado. Además, transcurridos cinco meses desde la integración de Talisman, se han identificado nuevas sinergias en el proceso, que permiten elevar el objetivo de ahorro derivado de las mismas hasta los 350 millones de dólares desde los 220 millones de dólares previos.

Compromiso con el dividendo y el rating

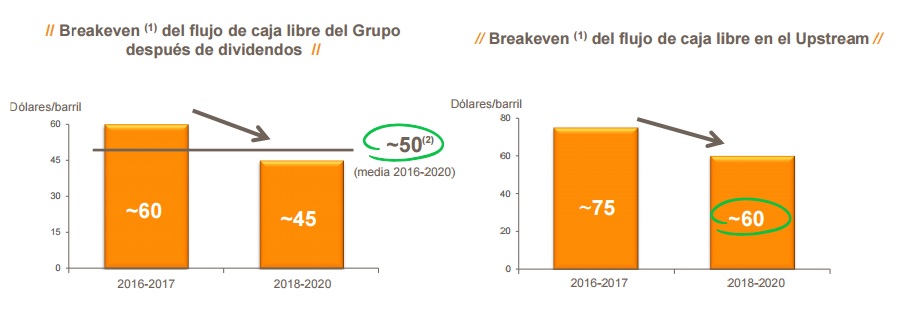

Uno de los ejes del Plan Estratégico 2016-2020 es el compromiso con la retribución al accionista. Repsol destina a este concepto un euro por acción que distribuye bajo la fórmula de scrip dividend. El abono del dividendo será posible incluso bajo un escenario deprimido de precios del crudo de 50 dólares por barril durante todo el periodo del Plan. A ese precio del barril de Brent, Repsol será capaz generar caja para financiar sus necesidades de inversión, mantener dividendo y reducir deuda. Además, permitirá a la compañía mantener su rating dentro del nivel de grado de inversión.

Tras la adquisición de Talisman, el área de Exploración y Producción de Repsol se focaliza en tres regiones estratégicas: Norteamérica, Latinoamérica y Sudeste Asiático, con un alto potencial de desarrollo orgánico. Desde este punto de partida, el Plan Estratégico contempla un proceso de optimización y una gestión de la cartera de activos que se reflejará en un menor gasto exploratorio, un descenso del 40 por ciento en los niveles de inversión y una producción de entre 700.000 y 750.000 barriles equivalentes de petróleo/día garantizada por los actuales volúmenes de reservas.

Todo ello permitirá a esta área de negocio reducir el nivel del precio del crudo a partir del cual se generará caja positiva, junto con un incremento del retorno del capital empleado (ROACE).

Reducción del Capex de desarrollo para optimizar el valor

- Cumplimiento de los compromisos mínimos contractuales

- Ralentización de proyectos de menor valor o Modulación del Capex en no-convencionales según el precio del crudo

• Disminución del Capex en exploración, asegurando la incorporación sostenida de recursos

- Foco en regiones (Sueste de Asia, Norteamérica y Latinoamérica) y plays clave

- Menor exposición a desarrollos de alto coste (por encima del breakeven 50 dólares/barril)

• Desinversión en activos no estratégicos (3.100 millones en 2016-2017 y 3.100 millones más en 2018-2020)

Fortaleza del Downstream

La mayor eficiencia en el área de Upstream se completará con las fortalezas demostradas en el área del Downstream, que ha reafirmado las ventajas de Repsol como compañía integrada. Las inversiones realizadas en las refinerías de Cartagena y Petronor, con la correspondiente mejora en los márgenes de refino, han situado a Repsol a la cabeza de las compañías europeas integradas por eficiencia, lo que garantiza la generación de valor y resiliencia en un entorno deprimido de precios del petróleo.

Breakeven de flujo de caja libre después de dividendos a 50 dólares/barril

El Plan Estratégico contempla una mayor integración entre las actividades de refino y marketing, con desinversiones en activos no estratégicos para el área y una clara orientación a la reducción de los costes energéticos y emisiones de CO2. Todo ello permite un objetivo para los próximos cinco años del área de Downstream de generación de caja libre por valor de 1.700 millones de euros anuales, de media.

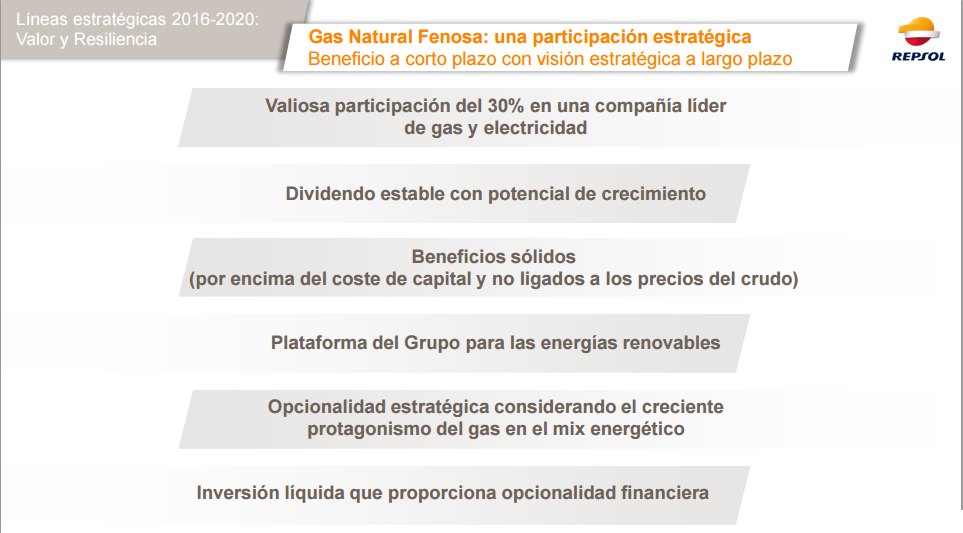

Mantenimiento de la participación en Gas Natural

Repsol contempla en este nuevo plan estratégico a 2020 mantener la participación en Gas Natural. Consideran que esta inversión es "estratégica" debido a su dividendo estable y con potencial de crecimiento y a que es una inversión líquida que proporciona opcionalidad financiera.

La compañía considera que esta inversión le puede aportar más liquidez que algunos activos no estratégicos en los que centrará sus desinversiones, las cuales, alcanzarán los 6.200 millones de euros a 2020.