La gestora del grupo Telefónica, Fonditel ha lanzado Fonditel Euro Horizonte 2026 FI, un nuevo producto de inversión en renta fija. Con este fondo, la gestora propone una estrategia de cartera de renta fija a vencimiento para aprovechar el potencial de la renta fija corporativa europea con categoría de inversión.

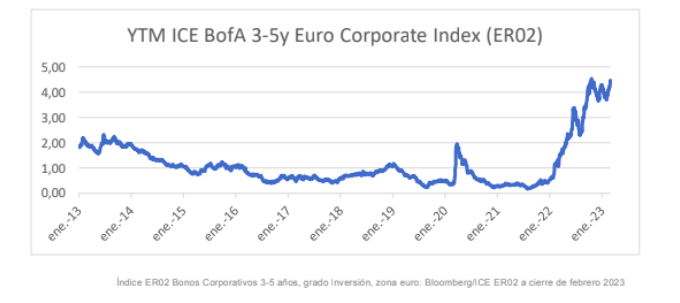

Actualmente, la rentabilidad ofrecida por la renta fija corporativa europea con categoría de inversión (no especulativa) se encuentra en máximos de los últimos 10 años gracias a las subidas de tipos de interés que llegan desde Europa. Esto supone una oportunidad para las emisiones de bonos de compañías de calidad.

Fonditel Euro Horizonte 2026 FI está dirigido a inversores defensivos (aversos al riesgo) que buscan una alternativa a la liquidez y mantener su poder adquisitivo y que, además, puedan mantener su inversión durante un horizonte temporal de cuatro años. El vencimiento de la estrategia del fondo de inversión está fijado para diciembre de 2026.

Este producto está clasificado en la clase de riesgo 1 en una escala de 7, en la que 1 significa un riesgo más bajo. La rentabilidad bruta a vencimiento esperada no garantizada del índice de Bonos Corporativos 3-5 años, grado Inversión, zona euro (ER02) se sitúa a cierre de febrero de 2023 en el 4,39%. La estimación de rentabilidad neta objetivo anual (no garantizada) del fondo a cierre de febrero de 2023 podría estar en el 3,5%.

La inversión mínima en el fondo son 50 euros. El fondo de inversión tiene valor liquidativo diario y ofrece ventanas de liquidez mensuales. El periodo de comercialización del fondo de inversión estará abierto hasta el 30 de abril de 2023. A partir de esa fecha, el vehículo aplicará comisiones de suscripción y reembolso. En el caso del reembolso, habrá ventanas mensuales de liquidez para mayor información se puede consultar el folleto del fondo de inversión.

El fondo invertirá en una cartera diversificada y estable de emisiones de renta fija privada (bonos corporativos) de países de la OCDE denominadas en euro con calidad crediticia media-alta y con un vencimiento inferior a cuatro años. La cartera estará compuesta, previsiblemente, por unas 40-50 emisiones. Se espera que la calidad crediticia media de las emisiones tenga una calificación de BBB.