Sin el impacto del tipo de cambio, los resultados hubieran aumentado un 8%. En un año con un contexto económico internacional complejo, con tipos de interés históricamente bajos en monedas clave para el grupo, como el euro y la libra, Banco Santander

presenta una buena evolución. En este escenario, el banco aumenta un 4% sus dos principales líneas de negocio, los créditos y los recursos de clientes. Eso se traduce en un aumento de los ingresos comerciales del 6%, variación que se queda en un descenso del 5% al trasladar a euros dichos ingresos.

La mejor evolución de los ingresos y la actividad se sustenta también en un avance en la transformación comercial del grupo, que se apoya en la mejora tecnológica y la digitalización. Así, el número de clientes vinculados alcanza 14 millones, con un crecimiento del 10% en empresas y del 8% en particulares. Los clientes digitales aumentan un 17%, hasta 17,8 millones, con un aumento del 49% en los que usan aplicaciones móviles de forma habitual.

Resultados

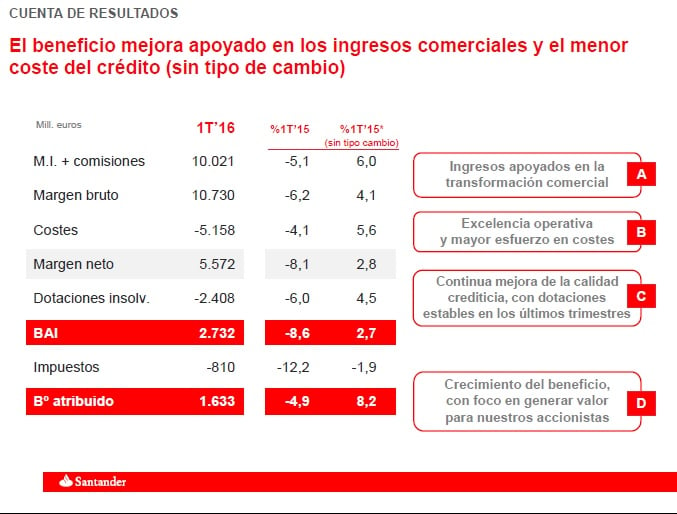

Los resultados del primer trimestre de 2016 están muy condicionados por la evolución de las diferentes divisas con las que trabaja el banco, que se fueron depreciando frente al euro a lo largo del año pasado. Las cuentas comparan con el primer trimestre del año pasado, periodo en el que estaban más fuertes. Por eso, y con el fin de facilitar la comparación de las diferentes magnitudes, en la cuenta de resultados se facilitan las variaciones en euros y sin impacto de tipo de cambio.

El conjunto de los ingresos crece un 4% (?6% en euros), apoyado en los ingresos comerciales típicos, el margen de intereses y las comisiones, que aumentan un 6% y un 7%, respectivamente. Mientras que los resultados por operaciones financieras, que por su vinculación a los mercados son más volátiles, caen un 24%.

Los ingresos comerciales crecen medio punto más que los costes si se mira la variación sin efecto de tipo de cambio. En euros caen exactamente un 5% y un 4%, respectivamente, lo que lleva a que el margen neto del banco se sitúe en 5.572 millones en el trimestre, un 3% más sin efecto de tipo de cambio, y ?8% en euros. Es especialmente llamativo el crecimiento de los ingresos comerciales de España con respecto al trimestre anterior, que aumentan un 4%. El ratio de eficiencia se sitúa en el 48,1%, lo que supone una mejora de 1,7 puntos con respecto al último trimestre del año pasado, y es de los mejores niveles de la banca internacional. El banco se ha marcado el objetivo de llevar este ratio por debajo del 45% en 2018, para lo que ha puesto en marcha diferentes planes en las distintas unidades para que se pueda hacer compatible la necesaria inversión en la transformación comercial del grupo con los mayores costes que implican las exigencias regulatorias.

Las dotaciones para insolvencias se sitúan en 2.408 millones, un 5% más que el mismo trimestre de 2015 (?6% en euros). Esta evolución de las dotaciones se produce en un contexto de caída de la tasa de mora, que se sitúa en el 4,33%, lo que supone 0,52 puntos porcentuales menos que hace un año, y un aumento de la cobertura de cinco puntos, hasta el 74%. La tasa de mora baja en el trimestre en seis países y en SCF y sube en Portugal, por la integración de Banif, Estados Unidos y Argentina.

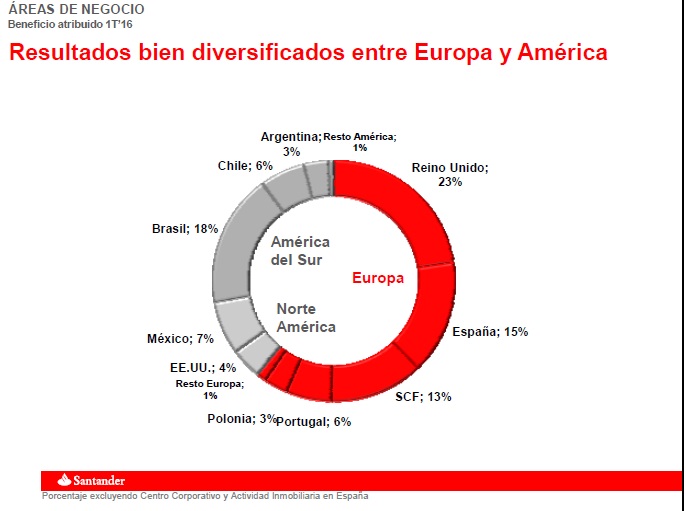

Por regiones, el 61% del beneficio tiene su origen en Europa y el 39% en América. Por países, la mayor aportación corresponde a Reino Unido, con un 23%, seguido de Brasil (18%), España (15%), México (7%), Portugal y Chile (6% cada uno), Estados Unidos (4%), Argentina y Polonia (3% cada uno). Santander Consumer Finance, que opera en más de una decena de países en Europa, especialmente en Alemania, España y Países Nórdicos, aporta ya el 13% del beneficio, tras ganar 251 millones, con un crecimiento del 14% en euros, 17% sin impacto cambiario.

Crecimiento por regiones

Banco Santander cerró el primer trimestre de 2016 con unos activos totales de 1.324.200 millones de euros, lo que supone un aumento del 3% sobre en el mismo periodo de 2015 (?3% en euros). El volumen de créditos ascendía a 787.033 millones de euros, un 4% más que un año antes (?3% en euros). El conjunto de recursos de clientes asciende a 760.628 millones de euros, con un crecimiento del 4% (?2% en euros).

En España, el conjunto de la cartera de créditos crece hasta los 156.134 millones de euros, con una caída del 3% sobre el cierre de marzo de 2015. Una caída que se debe, según dice la compañía, a la caída del 19% en la financiación del sector público, mientras que la financiación a pymes y empersas crecre un 2%. Los nuevos créditos crecen a buen ritmo, con lo que el crédito concedido a pymes sube un 13% frente al 30% de los particulares.

La cartera de créditos de Reino Unido asciende a 261.770 millones de euros a cierre de marzo, con un crecimiento del 3% en Libras, descenso del 5% en euros. Una evolución que se apoya nuevamente en la financiación a empresas, negocio hipotecario y financiación al consumo.

En Brasil, un total de 63.875 millones componen la cartera de créditos, que supone un descenso del 1% en reales, -16% en euros. En la región es el crédito hipotecario el que aumenta frente a la caída de la concesión de crédito a grandes empresas.

Capital

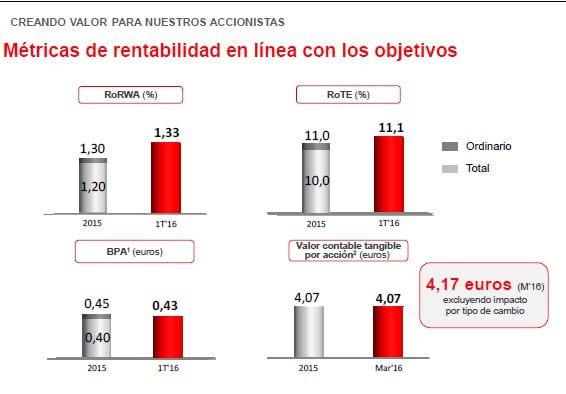

Por lo que se refiere a los ratios de capital, el banco cerró el primer trimestre con unos recursos propios computables de 81.093 millones, frente a unos activos ponderados por riesgo de 571.959 millones de euros. Santander cuenta con un ratio de capital CET1 del 12,36%, lo que supone 2,61 puntos porcentuales más del mínimo requerido al grupo por el Banco Central Europeo para 2016, que es el 9,75%

.

El ratio de capital CET1 fully loaded, el que asume las exigencias de capital que estarán vigentes el 1 de enero de 2019, se sitúa en el 10,27%, lo que supone 0,22 puntos más que a finales de 2015 y 0,60 más que un año antes. Dicho ratio está línea para alcanzar el objetivo del 11% en 2018.

El consejo de administración de Banco Santander ha manifestado su intención de repartir un dividendo de 0,21 euros con cargo a los resultados de 2016, lo que supondría un incremento del 5% en el dividendo por acción con respecto a 2015. De dicho importe, 16,5 céntimos de euro se abonarán en metálico, lo que supone un 10% más que el ejercicio anterior, y 4,5 céntimos de euro en el formato Dividendo Elección, que permite al accionista recibir efectivo o acciones