La generación de energías renovables reforzará su crecimiento en detrimento del resto de energías. Solar, fotovoltaica, eólica marina, eólica terrestre, hidrógeno verde, son las nuevas energías que ya están implantadas y no harán más que ganar terreno. Han conseguido además abaratar costes y atraer el interés del regulador, lo que facilitará el desarrollo de todo este negocio.

A modo de síntesis, para conseguir los objetivos de las Naciones Unidas establecidos contra el Cambio Climático, el nuevo mix de generación eléctrica debería tener hasta el 90-100% de origen renovable. Alcanzar este nivel de penetración significará instalar entre 145-201 GW de generación eléctrica renovable (eólica y solar fotovoltaica) hasta 2050, así como la capacidad de respaldo/almacenamiento suficiente para garantizar la seguridad de suministro.

Con una gestión adecuada, toda la nueva capacidad de generación que se construya en España desde ahora debería ser renovable. Hasta 2030 se necesitaría la instalación de entre 30 y 39 GW de capacidad renovable, lo que equivaldría la instalación de entre 2 y 2,6 GW anuales de capacidad de generación renovable.

Como inversores, si queremos participar de esta inversión global en energía renovable, si queremos destinar parte de nuestra cartera de inversión al sector verde, ¿Qué activos/compañías de las negociadas en el mercado español presentan actualmente mayor potencial? En síntesis, buscamos compañías que no solo generen y comercialicen energía verde, sino que participen de la construcción de plantas, además que participen del negocio de almacenamiento de energía. También destacaremos compañías que fabriquen componentes, como células y paneles solares y participen también del negocio de mantenimiento y gestión de instalaciones. Sin olvidar que tratándose de un sector que necesitará fuertes inversiones para alcanzar los ambiciosos objetivos de generación y puesta en funcionamiento de plantas, buscamos empresas con una buena gestión de su solvencia, para que su deuda presente no estrangule la capacidad de inversión y crecimiento futuro.

Las actividades de Audax se centran en el suministro de electricidad y gas, así como en la producción de energía 100% renovable. En la actividad de comercialización, está presente en España, Portugal, Italia, Alemania, Polonia y Holanda. Muy positiva la apuesta por su negocio de comercialización con mejora de márgenes muy palpable gracias principalmente al aprovisionamiento de energía a través de PPA que favorece el aprovechamiento de las ventajas de la integración vertical. De cara al 2021 Audax quiere reforzar su liderazgo como primera comercializadora independiente en el segmento PYME en España, duplicar su rentabilidad, cubriendo 2/3 de la energía suministrada mediante contratos PPA a largo plazo con generación propia y de terceros, siguiendo una estrategia de rotación de activo y replicar el éxito obtenido en España en los mercados internacionales en los que ya opera.

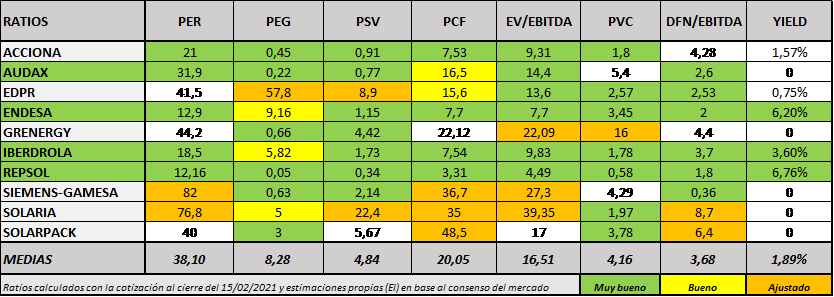

En una valoración y comparativa por múltiplos bursátiles sobre estimación de resultados 2021, el mercado descuenta un PER de 31,9v para Audax, inferior a la media de sus competidores, pero con margen estrecho; sin embargo, si ajustamos el PER por el crecimiento esperado en su BPA, el ratio PEG se coloca en claros niveles de infravaloración, 0,22v y muestra el fuerte potencial de la acción. También descuento por múltiplo sobre ventas (PSV 0,77v) y solvencia robusta (EFN/EBITDA 2,6v frente a una media sectorial de 3,68v).

Regístrese gratuitamente y reciba nuestros análisis y recomendaciones para invertir

Se trata de un grupo energético plenamente consolidado y con una madurez que lejos de estancar su negocio, lo mantiene con muy buenas tasas de crecimiento. Implantada en mercados de las cinco principales áreas geográficas, Europa, Latam, Norteamérica, Asia, Sudáfrica y Australia, y en el negocio eólico terrestre, marino, hidrógeno, solar y ciclo combinado. En este aspecto Iberdrola adelanta a Endesa que se mantiene más focalizada al mercado interior. Además, este gran grupo energético español está poniendo el foco en el hidrógeno verde como su nueva oportunidad de crecimiento con un consecuente apoyo a la creación de nuevos fabricantes de electrolizadores. Se ha propuesto también acompañar el crecimiento de su beneficio con el crecimiento de su dividendo con un suelo de 0,40 €/acción durante los próximos dos años y de 0,44 €/acción entre 2023 y 2025. Fortaleza financiera, solidez de sus ratings, buenos niveles de solvencia con DFN/EBITDA estimada para 2021 en 3,7v e Iberdrola dispone además de una fuerte posición de liquidez.

En una valoración por múltiplos sobre estimación de resultados 2021, el mercado descuenta un PER de 18,5v para Iberdrola (vs 38v de media entre sus competidoras), moderación también en el ratio PCF (7,5v) y EV/EBITDA controlado, en 9.8v y el mercado paga 1,78v su valor en libros, frente a un múltiplo sobre valor contable medio para sus iguales superior a 4v. La rentabilidad sobre dividendo-Yield no es nada despreciable, 3,6%.

Embarcada en un proyecto Transformación hacia el negocio de energías limpias, destaca que el área de refino ya está integrando las energías renovables, por ejemplo, mediante la producción de hidrógeno, e irá aumentando, pero los negocios tradicionales irán perdiendo peso muy paulatinamente. Está muy bien posicionado a nivel gas natural y en modo sectorial es muy importante, hay otros competidores que no apuestan tanto por esta energía. Un negocio con mayor eficiencia en cuanto a costes y que le ayuda en la transición gracias a su potencial a corto plazo de sustitución con el gas natural desde el carbón. El camino es el correcto y Repsol está preparada para llevarlo a cabo con éxito. El grupo además no descarta sacar a bolsa su filial de renovables o en su defecto buscar socio en el mercado ante las fuertes inversiones que ese negocio necesita. Es un grupo solvente, con capacidad de inversión y de crecimiento, con un bien planteado Plan Estratégico, y previsión de fuerte crecimiento en ingresos y EBITDA.

En una valoración por múltiplos Repsol es la compañía del sector energético renovable con mayor descuento fundamental. El mercado paga 12,16v PER, con fuerte previsión de crecimiento del BPA para 2021, lo que coloca el ratio PEG en niveles de clara infravaloración (0,05v). Infravalorada también por múltiplo sobre ventas (0,34v) frente a sus competidores, también por PC y EV/EBITDA. El mercado paga tan solo 0,59v su valor en libros, frente a una media de 4,16v para sus iguales. Tiene además la rentabilidad sobre dividendo-Yield más elevada del sector, 6.76%.