En concreto, este resultado refleja el efecto del resultado financiero y los impuestos: el resultado financiero neto se situó en -16,7 millones de euros y el impuesto sobre sociedades fue de -8,5 millones de euros.

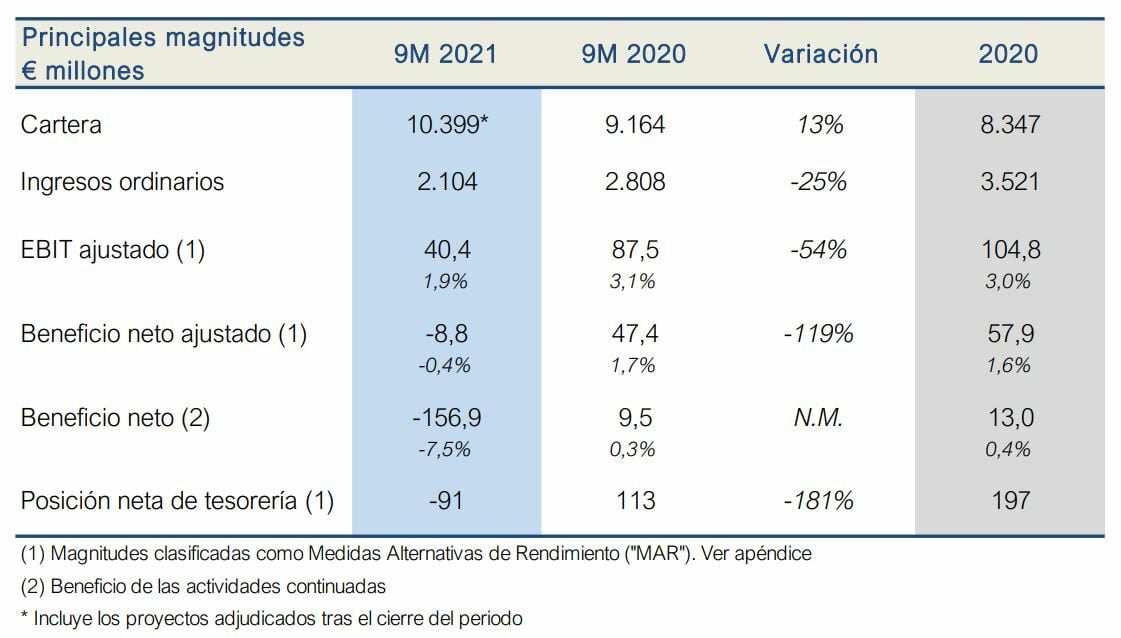

Las ventas totales de Técnicas Reunidas alcanzaron 2.104 millones entre enero y septiembre 2021, con una disminución del 25% frente a los nueve primeros meses de 2020 y una disminución del 39% en comparación con el nivel pre-Covid a cierre de septiembre de 2019. "Esta fuerte reducción refleja principalmente la reprogramación de algunos proyectos importantes durante el año 2020, solicitados por los clientes para adaptar sus niveles de inversión al entorno Covid; así como una ejecución más lenta, debido a la complejidad de trabajar en el entorno pandémico", apunta la compañía.

Asimismo, el resultado neto de explotación (Ebit) fue negativo en 147,8 millones de euros, frente al dato positivo de 33,4 millones de euros de un año antes.

Los ajustes al EBIT ascendieron a 200 millones. Estos ajustes son costes extraordinarios debidos principalmente al impacto del Covid en la ejecución de los proyectos. En los nueve meses de 2021, los principales costes extraordinarios estuvieron relacionados con el efecto de la pandemia en la ejecución del proyecto Teesside en Reino Unido; y, en la división de petróleo y gas, con la provisión extraordinaria realizada en el segundo trimestre del año para cubrir los posibles resultados negativos asociados a la pandemia de la resolución final de reclamaciones y disputas con nuestros clientes, proveedores y contratistas.

La posición de deuda neta a finales de 2021 se situó en 91 millones. La generación de caja ha venido reflejando a lo largo de la pandemia unos plazos de pago más dilatados y un ritmo más lento de reconocimiento de hitos de facturación que ha afectado a los proyectos en el sector. Además de estos factores, que aún siguen presentes, la cifra al final del trimestre se ha visto específicamente impactada por la recepción de un pago importante (90 millones), previsto antes del 30 de septiembre, y que finalmente llegó el 1 de octubre. Incluyendo ese pago, la compañía habría tenido una deuda neta cercana a cero.

La cartera acumulada hasta la fecha, que incluye todos los proyectos adjudicados tras el cierre de los primeros nueve meses de 2021, alcanza los 10.399 millones, un 13% más que el mismo periodo del año pasado. Esta cifra incorpora 3.715 millones de nuevas adjudicaciones. "Esta cifra muestra la recuperación paulatina de las inversiones en nuestro sector, tras su ralentización durante la pandemia, así como la confianza en Técnicas Reunidas de nuevos y antiguos clientes para realizar sus proyectos más estratégicos. La cartera a finales de los nueve meses de 2021 se situó en 9.500 millones.

Las principales adjudicaciones añadidas a la cartera hasta la fecha han sido: la nueva planta petroquímica de Sasa Polyester en Turquía, la planta de biocombustible para G.I.Dynamics en Holanda, la planta de olefinas para PKN Orlen en Polonia, la actualización de la unidad de tratamiento de residuos para Gazprom Neft en Rusia, una planta de energía en Polonia para General Electric, una planta de gas natural en Catar para Qatargas, un complejo petroquímico en Turquía para una JV formada por Rönesans y Sonatrach, y una unidad de desulfuración en Latinoamérica para un cliente confidencial. Además, la compañía firmó importantes contratos y acuerdos de ingeniería para desarrollos relacionados con la transición energética y la petroquímica.

"Los resultados del tercer trimestre siguieron viéndose fuertemente afectados por la pandemia y sus consiguientes efectos de aumento de costes, disminución de la productividad, ralentización en la consecución de hitos que nos permitan facturar y reprogramación de más del 50% de nuestra cartera. En este escenario, con unas ventas un 40% por debajo de nuestros niveles previos a la crisis, ha sido un reto de gestión equilibrar nuestros resultados operativos", explica el presidente de Técnicas Reunidas, Juan Lladó.

"El futuro, sin embargo, se presenta mucho más prometedor. Primero, porque vamos a ver reflejado en nuestras ventas el importante esfuerzo comercial realizado a lo largo de 2021, traducido en más de 4.000 millones de euros de adjudicaciones altamente diversificadas y con un riesgo reducido. En segundo lugar, porque esperamos una reactivación progresiva de todos los proyectos que fueron reprogramados, según nos han indicado nuestros clientes. Esto implica que empezaremos a ejecutar y devengar ventas a un ritmo normalizado. En tercer lugar, y aún más importante, porque vamos a normalizar nuestros márgenes, a medida que el ritmo de las ventas alcancen velocidad de crucero y desaparezcan los efectos del Covid", sostiene Lladó.