Comparamos a las dos renovables que tienen el dudoso honor de encabezar los números rojos del Ibex, como es el caso de Solaria, y del Mercado Continuo español, con Soltec de protagonista. De primeras hablamos de dos compañías de muy distinto tamaño y envergadura, incluso en el mercado: Su diferencia de capitalización alcanza los 1.400 millones de euros.

Solaria capitaliza en el entorno de los 2.050 millones de los que lleva perdidos en el año algo más de 900. En el caso de Soltec, su capitalización alcanza los 645, con 560 millones cedidos desde el pasado 4 de enero. Es decir, lo que les diferencia es algo menos de lo que conjuntamente han perdido desde que comenzara el ejercicio debido a sus abultadas caídas.

En lo que va de año Solaria pierde en el mercado un 32% y en el que el mes de mayo no ha resultado en nada prometedor, tras comenzar por encima de la cota de los 17 euros, aunque finalmente ha rebotado en la última sesión para recuperar los 16 euros por acción en este inicio de junio.

Soltec por su parte, pierde en mayor medida en lo que llevamos de año. En concreto recorta casi un 47%, cada vez más cerca de la mitad de su precio en el mercado en solo cinco meses del año. Muy negativo ha resultado el mes de mayo para el valor en el que ha cedido un 18% y profundizado en sus descensos anuales. Para que se hagan una idea de los máximos del año, en los 15,10 euros por acción, le separa un 115%.

Se da la circunstancia, además, de que algunas de las fuertes caídas de Solaria, con bajada de precio objetivo o retirada de recomendación positiva, han funcionado cuál efecto dominó con el resto de las empresas del sector, de ahí una de las razones por las que Soltec cede más en el mercado en este año. Y no olvidemos nunca de dónde vienen: Solaria de ganar un 247% y Soltec casi un 174%.

La segunda se debe a que los expertos, como al resto del sector, consideran que su precio ya recoge de sobra sus expectativas, en un mundo donde tener los proyectos en cartera, no significa necesariamente que fructifique, con una necesidad importante de capital para completarlos.

En la parte más positiva, podemos decir que sus cuentas han gustado en el mercado. La última en confesarse ha sido Solaria, con reticencias de los inversores, tras decidir la empresa retrasar su presentación. Pero la acogida ha sido muy buena con ese rebote del 6,5%. Beneficio neto de 10,37 millones, con un incremento del 44% con ingresos de 22,91 millones un 90% más que hasta marzo de 2020. Ebitda de 19,5 millones, lo que duplica lo conseguido hace un año. Desde la compañía indican que la mejora se debe a un incremento sustancial de la producción de energía, por sus nuevas plantas fotovoltaicas, con 143 GWh más, un 82% de mejora.

En su guidance, que se consideraba cuando se presentaron los resultados a cierre de 2020 “demasiado optimista” sigue estando el objetivo de alcanzar los 18.000MW en 2030 para poder convertirse, señala Solaria, en el generador de energía solar líder en el Sur de Europa.

Mientras, Soltec ha presentado que el mercado también ha leído en positivo. A pesar de que pierde 4,5 millones de euros en el primer trimestre, con lo que ha multiplicado por nada menos que 15 los números rojos del mismo periodo del año anterior que fueron de 0,3 millones de euros. El impacto de la pandemia es el principal exponente por el que se han producido estas caídas.

Un periodo que también ha coincidido con el incremento que se ha producido en el precio de los paneles solares y de las materias primas con las que trabaja la compañía. Los ingresos del grupo suman 28,4 millones, que suponen una caída más que importante, superior a la mitad de los del año pasado, 61 millones. Su Ebitda ajustado cede 7,1 millones frente a los negativos 2,4 registrados hasta marzo de 2020.

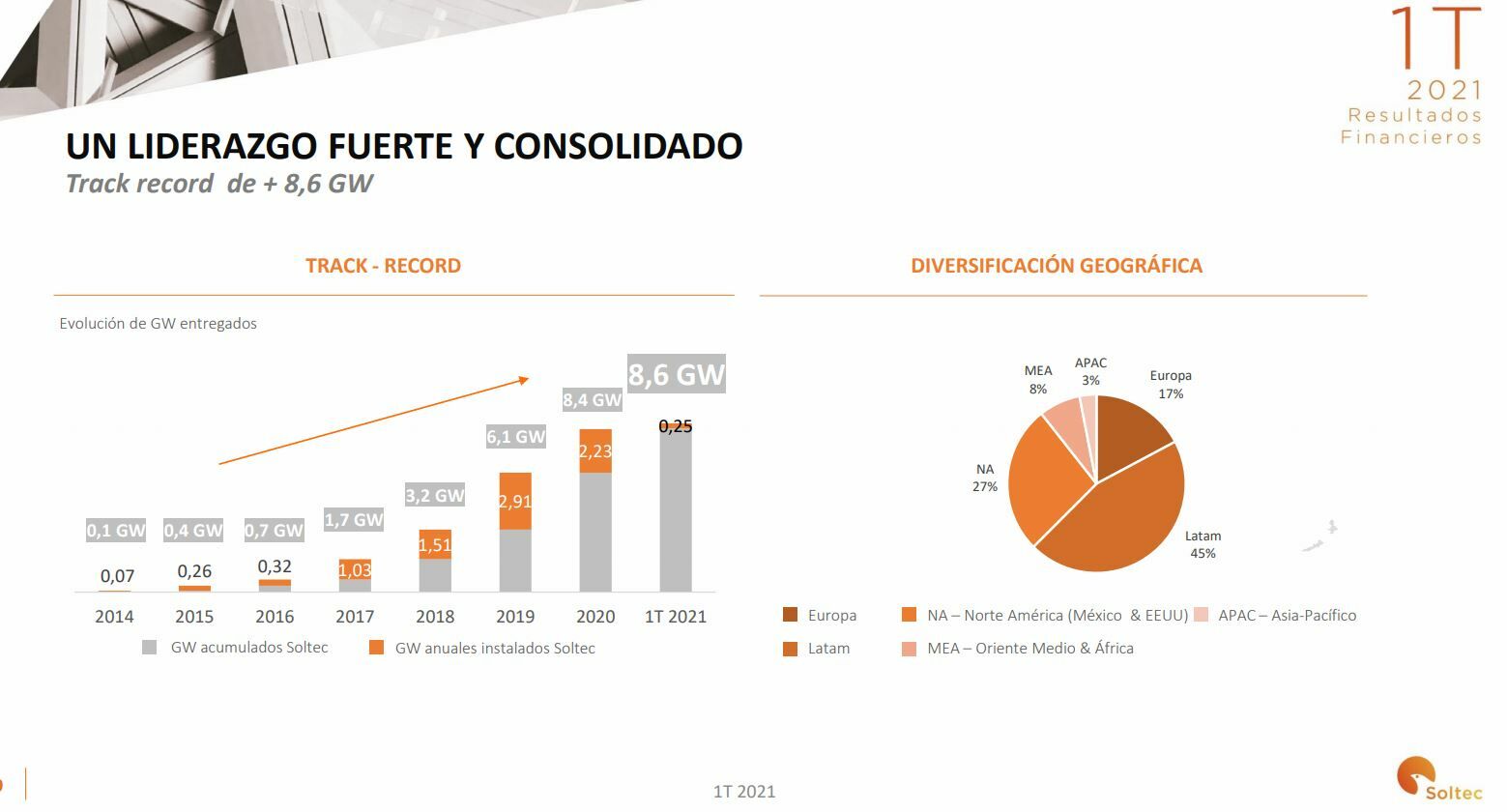

A pesar de todo, el grupo destaca que sus indicadores operativos siguen en niveles históricos, con más refuerzo en lo que va de año. De hecho, su denominado backlog, es decir las tareas pendientes en el desarrollo de los proyectos, aquellos que se han firmado, pero no se han ejecutado, crece para su segmento industrial un 67% y su cartera de negocios con una probabilidad de que sean viables en más de un 50%, su pipeline un 17% frente al mismo periodo del año anterior.

Además, estos dos últimos hacen gala de una gran diversificación geográfica; un 32% en Europa, un 30% en Latinoamérica, un 17% en Oriente Medio y África, 12% en Norteamérica y un 9% en Asia Pacífico. Mientras, Powertis continuó aportando evidencias de la buena evolución de su negocio y en el primer trimestre rotó 95 MW en España, y reflejó parcialmente el impacto positivo de los 249 MW transferidos en diciembre a Aquila.

Adicionalmente, su pipeline supera los 6 gigavatios (GW). Además, la compañía, que mantiene una sólida posición financiera, con una caja neta de 7,3 millones de euros, confirmó que su guidance para el ejercicio 2021 se mantiene intacto, con buena visibilidad para el año completo.

La parte que sigue manteniendo en guardia al mercado es la referida a las posiciones cortas. Solaria, pesar de su importante reducción, alcanza todavía un 1,77% desde el pasado día 17 de Odey AM y un 0,95%, revisado a la baja hace un par de días, el 31 de mayo de Helikon Investment. El fondo británico también continúa, con un 0,53% en el capital de Soltec.