Solaria se deja en el año un 24% y eso supone, no solo el desempeño más nublado en todo el Ibex 35, sino además la constatación de que las fotovoltaicas siguen muy castigadas por el mercado casi cuatro meses después de que comenzara su calvario en este 2021 tras el exitoso año anterior. De ahí que el valor recorte más de 700 millones de euros en capitalización desde el pasado 4 de enero.

Mientras, la legión de posiciones cortas sigue pesando y mucho sobre el valor. Pero también hay que decir que se mueven claramente a la baja, tras el subidón del “Día de la tierra” experimentado por Solaria. Citadel Advisors desaparece al igual que millenium International, con un 1.905% bajista en su capital. Ahora mismo permanecen Helikon con un 1,57% a la baja, Odey AM con un 1,17%, Alvento Capital con un 0,51% y Marshall Wace con un porcentaje del 0,59. En total, un importante 3,84% del capital frente al 6,345% de hace justo una semana.

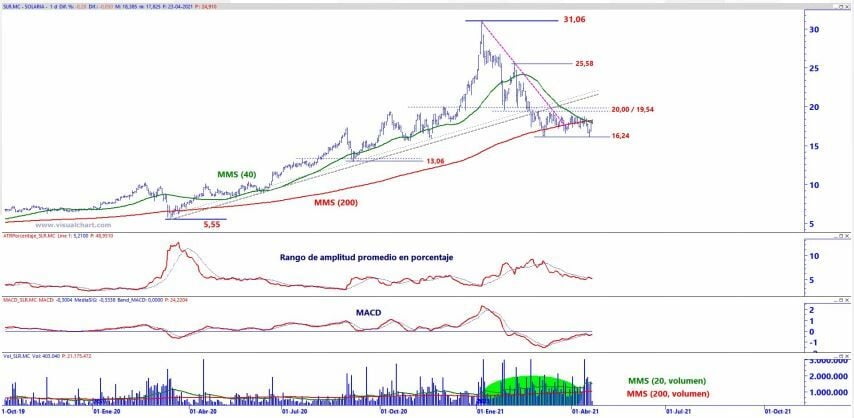

En su gráfica de cotización vemos que el valor se mueve con cierto nivel de recuperación en el último mes, acrecentado además con los avances de casi el 8% cosechados en las últimas tres sesiones en positivo, aunque las dos precedentes que completaban la última semana se marcaron recortes acumulados del 9,2%, en modo montaña rusa. De ahí que el valor no deje de ser, ni el farolillo rojo del Ibex 35, ni que sus caídas tripliquen con creces a las de su inmediato seguidor, Red Eléctrica, entre lo peor del ejercicio. De hecho presenta recortes del 24% acumulados desde el pasado 4 de enero.

Para María Mira, analista fundamental de Ei “por múltiplos bursátiles, bajo previsión de resultados 2021, el mercado descuenta un PER de 62v para Solaria, frente a un ratio medio en los últimos ejercicios de 52v y superior también a la media de sus competidoras. Ajustado por el CBA de 15,4%, el múltiplo PEG es ahora de 4v, sobrevalorado frente a sus iguales”.

Considera la experta fundamental de Estrategias de Inversión que “el EV/EBITDA se modera para 2021 vs 2020 (33,5v), pero también es más exigente que la media sectorial y también sobrevaloración por múltiplo sobre valor contable, de 8,8v para Solaria frente a una media para sus competidoras de 7,16v. La recomendación es neutral para una inversión en Solaria con vistas al medio/largo plazo”.

Solaria “logra frenar el deterioro en precio de los últimos meses, sin embargo, ello no se traduce en una mejoría de impacto o superación de resistencias, consolidando el precio en torno a sus medias móviles de medio y largo plazo, por lo que necesitamos más tiempo para ver la resolución del movimiento actual, vigilando el soporte de los 16,24 euros por acción como cota a no perforar para evitar una continuidad del proceso bajista de medio plazo”, según nos indica el analista técnico de Estrategias de Inversión José Antonio González.

Solaria en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Los indicadores premium de Estrategias de Inversión destacan que Solaria apenas alcanza una puntuación de 2 de 10 de puntuación total. Solo en positivo marca el volumen de negocio que se mantiene creciente en sus dos vertientes, a medio y a largo plazo. En el resto, sus indicadores son claramente desfavorables: tendencia bajista tanto a medio como a largo plazo, momento total, lento y rápido negativo y rango de amplitud, la volatilidad que marca el valor en el mercado es creciente a medio y a largo plazo también.