OHL pone en marcha su nuevo plan de salvamento. Hablamos de hasta tres ampliaciones de capital para poner en orden el grupo que reducirá su apalancamiento y capitalizará la deuda en manos de los bonistas, quita incluida. Una reestructuración en toda regla anunciada el pasado mes de enero, que tras el visto bueno la pasada semana de la Junta Extraordinaria de accionistas de la compañía, ya es una realidad.

Un plan de refinanciación que incluye para los hermanos Amodio tres ampliaciones de capital. A la primera podrán acudir todos los accionistas si no quieren ver diluida su participación en OHL. Esta alcanza un descuento del 58% frente al cierre del pasado jueves al precio de mercado de su acción. Queda en 0,25 euros.

La segunda se llevará a efecto para que los Amodio, con 37 millones y Tyrus, un acreedor vinculado a la deuda que el Grupo Villar Mir mantiene con OHL , con 5 millones, inyecten ese dinero comprometido en la compañía. También como en la primera se realizará a un precio de 0,25 euros por acción.

Y la tercera, por valor de 68 millones de euros se realizará para acoger a los bonistas que hayan aceptado la capitalización de parte de su deuda para transformarla en acciones de la sociedad. En este caso se realizará a un precio de 0,74 euros, un 23% por encima de su cotización de cierre del jueves pasado, antes del anuncio en Junta.

La reducción final de la deuda alcanzará los 105 millones de euros y también hará más fuertes a los Amodio en el capital, ya que el grupo Villar Mir ha señalado que no acudirá a la ampliación, en este momento con un 14% del accionariado. Ahora los empresarios mexicanos tendrán más del 20% de la compañía. Toda la operación prevé estar cerrada en el mes de mayo.

En su gráfica de cotización vemos como el valor apenas se mueve en las últimas veinte sesiones con una caída del 1,63%, mientras que en lo que va de año recorta posiciones en un 2,76%

El presidente de OHL Luis Martín Amodio considera que la compañía inicia este año una nueva etapa para volver a la senda de los beneficios. Y ha puesto en valor la fuerte apuesta realizada junto con su hermano Mauricio por una compañía que por cierto en 2021 cumple 110 años de vida.

También la resiliencia de OHL mostrada ante el coronavirus mejorando las cifras de contratación y el balance frente a 2019. Además ha destacado su fuerte crecimiento en Estados Unidos, dando cabida a nuevos accionistas de referencia en el grupo. Y llevando a cabo un coste de estructura que supera los 100 millones de euros.

Así extenderá los vencimientos de sus bonos a 2025 y 2026 y reforzará sus fondos propios en un rango de entre 148 y 177 millones de euros, en función de lo que marque la demanda en las ampliaciones de capital que va a acometer el grupo constructor.

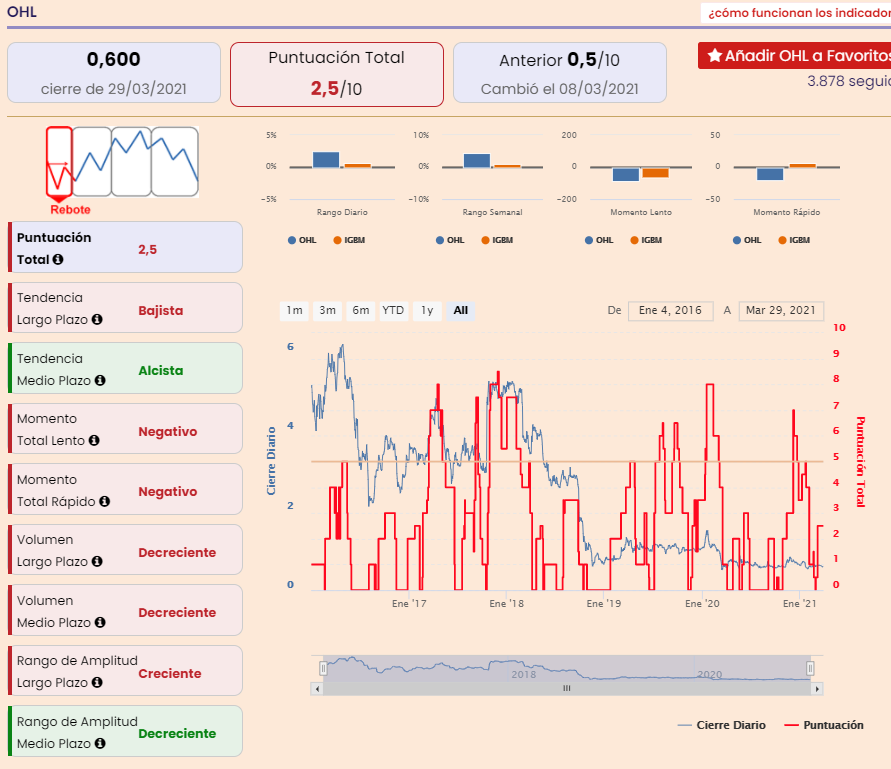

Según los indicadores premium de Estrategias de Inversión, OHL tan solo alcanza, aunque con nota mejorada y de rebote, una puntuación total de 2,5 puntos de los 10 posibles. Solo muestra avances en su tendencia alcista a medio plazo y con el rango de amplitud decreciente, también a medio plazo. El resto, en negativo, con tendencia a largo plazo bajista. Momento total lento y rápido negativo, volumen, en sus dos vertientes decreciente y la volatilidad que se muestra creciente a largo plazo.