Indra ha cambiado de la noche a la mañana de la mano de la SEPI, que como principal accionista, con un 18,7% fue la que preparó el cambio en el timón de la compañía, con la salida de su presidente desde 2015, Fernando Abril Martorell, que a decir de José Lizán, gestor de Magnum Sicav en Solventis “lo estaba haciendo muy bien dentro de la compañía. La había ordenado, la ha hecho rentable y ha mejorado márgenes”.

“También – señala Lizán - ha controlado los costes de esta empresa de 50.000 empleados, lo que no era nada fácil. E incluso realizó medidas de ajuste laboral con el gobierno actual, que no era nada fácil. Incluso los números estaban saliendo, aunque en el año del Covid, por supuesto ha habido un impacto, pero la tendencia era buena de fondo y creo que el mercado lo reconocía así”.

El analista de IG, Diego Morín nos indica que Indra “acumula un descenso superior al 18% en el último mes, ya que el cambio en la cúpula de la entidad no ha sentado nada bien a los inversores. Así, según el comunicado de la empresa, el nuevo presidente de Indra no tendrá funciones ejecutivas, situación impuesta por el primer accionista, la SEPI”.

El valor gana en lo que va de año un 8,45% pero sigue perdiendo posiciones en el último mes, en las últimas 20 sesiones un 7,6% a pesar del rebote de las últimas sesiones, que supera el 6%, tras anunciar la compra de Flat 101 una consultora de marketing digital, especializada en transformación de la distribución comercial a través de su filial de tecnología de la información Minsait. Y también por el consejo de compra de Bestinver que coloca el precio objetivo del valor en los 8,25 euros por acción, con potencial del 9%.

Para José Lizán, gestor de Magnum Sicav en Solventis, el cambio de presidente “es una concesión más a Cataluña por el nuevo presidente muy ligada al Govern y el Psoe tiene un claro sesgo hacia los independentistas por estar en minoría y necesitar su apoyo en el Congreso”.

También se basa “en el tema de gobierno corporativo por parte de los inversores, destacando la necesidad de la figura de un CEO y separarlo de la figura del presidente, y eso sí que lo han resuelto bien, pero creo que claramente es una concesión más a Cataluña”. Dice José Lizán, que “por el perfil del nuevo presidente elegido, por su vinculación con el Govern catalán y creo que es un trato de favor”.

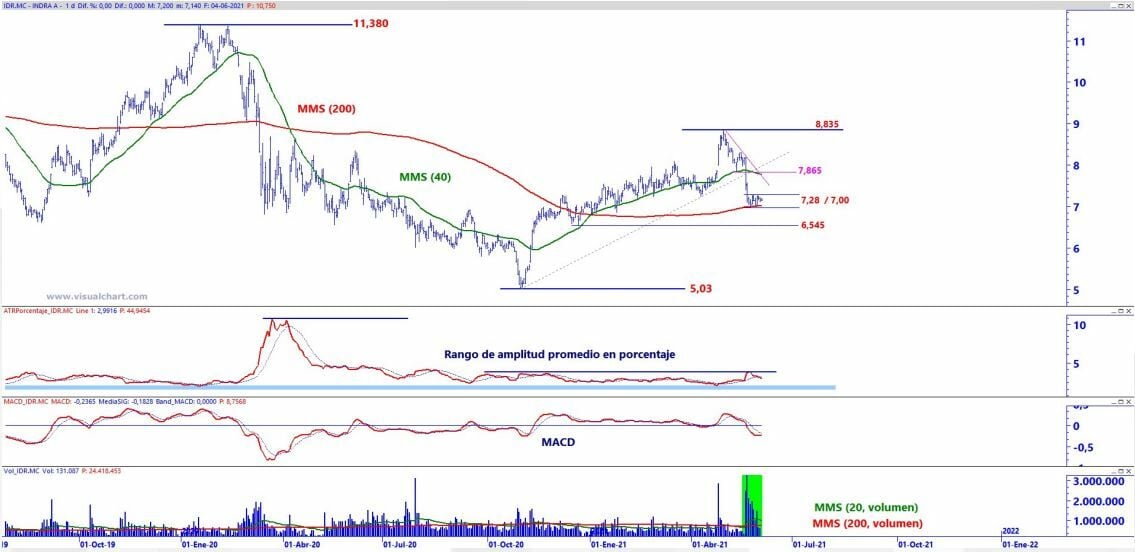

Técnicamente, nos dice Diego Morín, analista de IG “Indra intenta aferrarse a los 7,00 euros por título, aunque se mantiene dentro de un amplio rango lateral, entre los 8,64 y 6,60 euros, con ciertas roturas por ambos lados, pero el mercado siempre ha retornado al mismo punto de negociación. Por tanto, si la situación de Indra no se estabiliza, podría irse a buscar los mínimos del año, cuyo precio se encuentre en los 6,5 euros”.

Mientras que desde Estrategias de Inversión, el analista técnico José Antonio González destaca que Indra “lucha por frenar el violento impulso bajista de corto plazo a la altura de su media móvil simple de 200 periodos o de largo plazo y, cuya perforación, habilitaría la extensión del movimiento bajista hasta el próximo soporte proyectado a partir de los 6,545 euros por acción, escenario potencialmente bajista que no comenzará a cuestionarse mientras no asistamos a una superación de los 7,865 euros, anterior soporte ahora resistencia que es aproximación a su media móvil simple de 40 periodos o de medio plazo”.

Indra en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

“Indra tiene como hándicap la relación pública, incluso en sus contratos y siempre ha estado con cierto descuento respecto de sus competidores europeos, por las injerencias públicas y el fuerte peso que roza el 19% de la SEPI en su accionariado. Pero está muy barata, en múltiplos está 12 veces beneficios 2021, con toda la bolsa por encima de 19 o 20 veces, está barata.”

También en su pico histórico de su cartera de pedidos con más de 5.300 millones, con los márgenes acelerándose. Los números de la compañía son muy razonables. Además, hay que mirar al lugar donde van los planes públicos de inversión, hacia digitalización, Inteligencia Artificial…Al final está muy bien posicionada a lo que viene en los próximos años, en cuanto al Fondo de Recuperación”.

De cara a futuro desde IG, nos señala el analista Diego Morín que “a partir de ahora, el reto de la compañía estará en recuperar la confianza inversora, siendo uno de los puntos interesantes el posible interés en el fabricante de aviación ITP Aéreo, perteneciente al grupo británico Rolls-Royce. Esta posible adquisición se haría mediante una ampliación de capital, aunque por ahora se encuentra todo en el “aire” y sin la manifestación de la cúpula de Indra.

Y añade desde IG, que, “no obstante, si dicha operación se lleva a cabo, habría que estudiar las sinergias que podría ofrecer ITP para Indra, ya que, si el mercado no ve factible dicho movimiento, la presión bajista podría continuar en el valor, como hemos visto en el último mes, con los fondos bajistas sobre la empresa aprovechando la incertidumbre del valor”.

Esa operación con ITP, señala José Lizán, gestor de Magnus Sicav en Solventis “puede ser otro de los motivos de la salida de Abril Martorell, porque no la tenía muy clara, por una falta de experiencia de Indra en la fabricación de motores. Y de ahí, que al quererle dar una salida española a esta compañía que genera muchos empleos, puede ser otro de los motivos de su recambio”.

Destaca además “que, de materializarse esa operación, en función del precio que se pague, porque se va a endeudar el grupo y de cómo se gestione la integración, ahí va a estar la clave para que esos múltiplos atractivos frente a competidores se corrijan o no. De materializarse esa operación podría conllevar otra caída, aunque está muy barata y no veo a Indra por debajo de los 7 euros”.