El sector financiero tiene una ponderación de más de un 30% dentro del Ibex 35. La evolución de las entidades bancarias de nuestro país, por tanto, marcan el comportamiento del índice y por eso el mercado le presta tanta atención.

Como cada trimestre, la temporada de resultados marca un momento en el que los inversores reciben un disparo de información que le ayuda a situar a las compañías y eso suele determinar movimientos más agudos en bolsa, sobre todo si las firmas baten o decepcionan resultados.

No están los bancos en un mal contexto. Por primera vez en muchos años, los inversores son capaces de imaginar una subida de tipos de interés por parte del BCE -aunque no será este año ni, probablemente, el que viene. La recuperación de la economía española y la barra libre de liquidez están incrementando el crédito, lo que configura un escenario cuasi perfecto para la banca europea.

Quizá por eso, son muchas las firmas de análisis las que apuestan por el sector, a pesar de las subidas que han experimentado en los últimos meses. Rafael Valera, Gestor de Pigmanort y CEO de Buy&Hold cree que las caídas están generadas por motivos que nada tienen que ver con el negocio de la banca en nuestro país. “El sector bancario español estaba teniendo un gran comportamiento bursátil, ya que la gente está anticipando un aumento de los tipos de interés el próximo año, que supondrá una mejora pronunciada en el margen de intermediación y por tanto en la cuenta de resultados”, afirma. El experto señala que “esta evolución se ha visto empañada en el último mes por el conflicto en Cataluña ya que el sector bancario es uno de los sectores que se vería más afectado por una crisis económica en España. Esperamos que el conflicto se resuelva satisfactoriamente y que vuelvan los inversores a valorar la mejora de resultados en los bancos domésticos”.

En esta misma línea se expresaban recientemente, los expertos de Deutsche Bank apostaban por la bolsa española en el marco de una desescalada de la tensión con Cataluña. Es más, a pesar de que apostaban por infraponderar la banca europea señalaban a la española como la más barata de todo el continente.

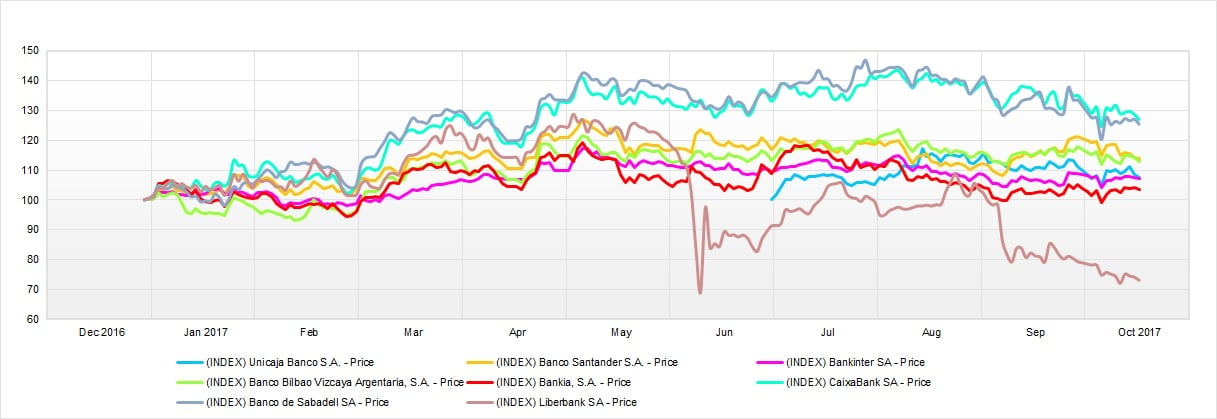

A pesar de las caídas de las últimas semanas, por razones evidentes, Caixabank y Banco Sabadell son los bancos que mejor se comportan en lo que va de año dentro de la bolsa española, con subidas de alrededor de un 28% para ambas.

Les siguen BBVA y Banco Santander con alzas de alrededor de un 14% en este tiempo. La única que cae es Liberbank, que cede alrededor de un 25% desde que se inició el año, arrastrada por el malogrado final de Popular. Muchos expertos señalaron a la entidad como el próximo banco que necesitaría ser comprado para garantizar su continuidad. En estos momentos, la firma ha puesto en marcha una ampliación de capital por un importe de 500 millones de euros.

La única firma que no comenzó el año en el parqué madrileño es la malagueña Unicaja Banco, que se apunta un 15% desde que debutó el pasado 30 de junio.

¿Qué esperan los analistas?

Rafael Valera cree que los resultados de la banca española en este tercer trimestre “seguirán la línea mostrada en los últimos trimestres, donde a pesar de los tipos de interés en negativo, se puede ver una ligera mejora en el margen de intermediación, un estricto control de costes y una reducción de provisiones”.

El experto considera que “ aunque es un sector cíclico, está en el momento adecuado para invertir, dada la concentración bancaria que ha habido en España y a la mejora de resultados que se debe producir por tres motivos, por la subida de los tipos de interés, por la mejora económica y por la reducción de las provisiones. De cualquier forma, supone un 6% de nuestra cartera”.

Por banco, los que más le gustan son los que tienen una presencia más doméstica mejores ratios de capital, y con menor peso en Cataluña. “ Uno es Bankia, ya que además de la excelente gestión que está realizando, la fusión con BMN aportará sinergias y una mejora del beneficio por acción. El otro banco es Unicaja, ya que esperamos una fuerte mejora de resultados en los próximos trimestres”, explica, Valera.

Fernando Hernández explica hace unos días a Estrategias de Inversión que le gustaba la banca por su correlación con los tipos a largo plazo. En su firma, AndBank, destacan a BBVA ya que consideran que “se trata de un banco que largo plazo va a salir fortalecido por su apuesta por la digitalización”.

Por su parte, Juan José Fernandez- Figares, director de análisis de Link Securities, explicaba recientemente que sigue apostando también por este sector. “Entre las entidades españolas cotizadas nos quedamos con Banco Sabadell, Caixabank, BBVA y Unicaja Banco”, afirmaba.

En esa misma línea se mueve Diego Jiménez-Albarracín, responsable de renta variable del Centro de Inversiones de Deutsche Bank España, que comenta que en su selección dentro del sector están Banco Santander Caixabank, Bankia y Unicaja.

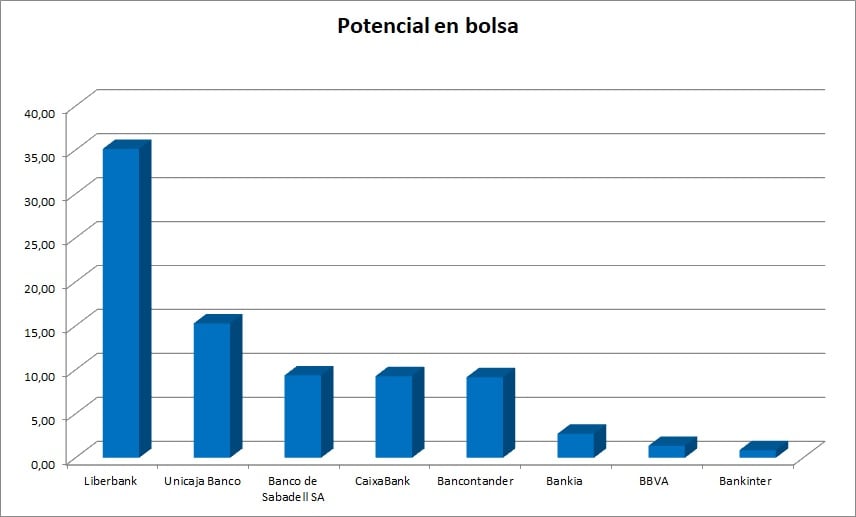

El consenso de analistas de Factset solo da recomendación de sobreponderar a Santander, CaixaBank y Unicaja.

¿En qué se van a fijar?

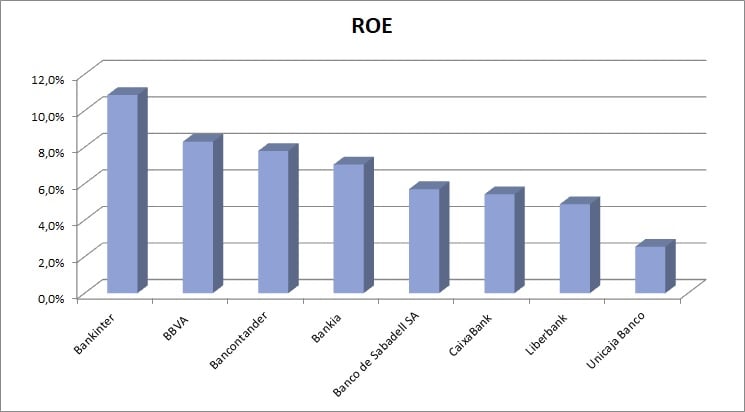

Los próximos días y semanas no van a ser sencillos para los analistas que siguen el sector. A la banca doméstica se le seguirá analizando estrechamente la evolución de sus ratios de rentabilidad, de eficiencia, de solvencia y si crecen los márgenes. Además, si han sido capaces de seguir controlando los costes y rebajando las provisiones, así como su cartera de créditos ligados al sector inmobiliario y la morosidad.

A los tres bancos con mayor presencia en Cataluña: CaixaBank, BBVA y Sabadell, además, probablemente se les analizará la evolución de sus depósitos, sobre todo tras las retiradas de los clientes en las últimas semanas.

A los dos grandes, además de la labor de análisis del negocio en España, también les pesará el efecto divisa, sobre todo teniendo en cuenta el fortalecimiento del euro en los últimos meses. Al Santander, probablemente, también se le pedirán detalles sobre la integración del Popular. Las previsiones apuntan a un aumento de los beneficios del 33% para Santander y una caída del 5% para Telefónica