Cobas AM cumplirá en febrero cuatro años desde su fundación en 2017 y desde entonces todavía no ha sido capaz de superar a los índices a nivel anual ni de conseguir rentabilidades positivas tanto anuales como acumuladas.

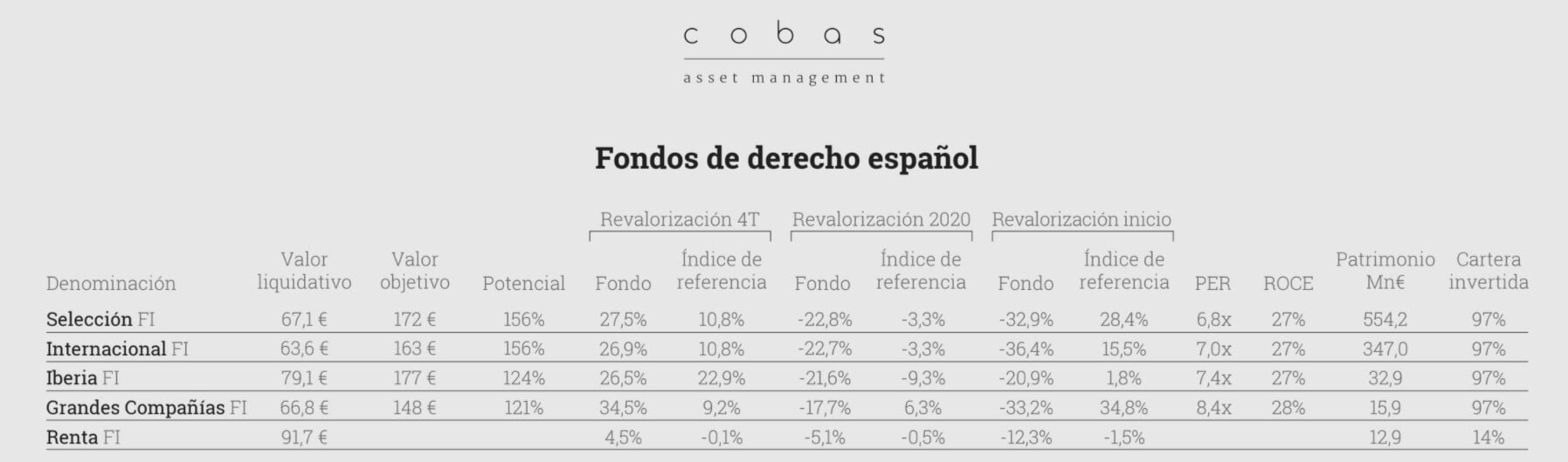

El fondo que más dinero pierde desde su lanzamiento es el Cobas Internacional con un -36,4% de caídas frente al alza del 15,5% de su índice de referencia, el MSCI Europe Total Return Net. El fondo Cobas Selección acumula una caída del -32,9% lejos de la rentabilidad del 28,4% que logra su 'benchmark' y el Cobas Grandes Compañías cede un 33,2% frente al retorno del 34,8% del MSCI World Net Total Return EUR.

Tampoco le va mejor a su cartera de acciones españolas y portuguesas que se deja un 20,9% desde su lanzamiento y su fondo mixto defensivo, que invierte hasta un 85% de la cartera en instrumentos de renta fija, con un descenso del -12,3% frente a la caída del -1,5% que hace su índice de referencia.

Cobas AM destaca en su última carta que la rentabilidad de las carteras durante el cuarto trimestre 2020 ha supero a los índices de referencia, con un mejor comportamiento de los valores 'value' frente a las compañías de crecimiento. La cartera internacional cerró el trimestre con un retorno del 26,9% frente a una rentabilidad del 10,8% de su índice de referencia el MSCI Europe Total Return Net, la cartera ibérica se anotó un alza del 26,5% frente al 22,9% de su índice de referencia y la cartera grandes compañías un 34,5% frente al 9,2% de su índice de referencia el MSCI World Net.

"La inversión en valor vuelve a tener un comportamiento positivo frente a la de crecimiento. Quizás el escenario de inflación prácticamente cierto que se avecina, con el subsiguiente impacto en los tipos de interés, hace más difícil invertir en compañías que venden sueños a largo plazo frente a las que ofrecen realidades presentes", defiende Cobas AM en su carta.

"Nuestros fondos cotizan a PER 7-8 veces, muy por debajo de los 17-20 veces del mercado. A pesar de la revalorización del último trimestre, aún tenemos muchas compañías que cotizan con descuentos muy importantes", añaden.

Tras la llegada de las vacunas, los expertos de la gestora española se muestran positivos y esperan que la tendencia de recuperación iniciada siga su curso.

En el cuarto trimestre de 2020, los principales cambios en las carteras han sido los incrementos en Atalaya Mining, empresa operadora de la mina de cobre de Riotinto, que está presente en todas las carteras, y también en el grupo naval noruego Wilhelmsen.

En el caso de sus inversiones en la bolsa española, Cobas AM ha salido por completo de siete compañías que tenían un peso cercano al 7% al cierre de septiembre, debido al buen comportamiento durante el trimestre, habiendo obtenido una revalorización media cercana al 50% y por la OPA de Sonae Capital. También han rebajado el peso en cartera de Elecnor hasta el 4,6% y por el lado de las compras sólo entraron en FCC (0,6%).

Desde de la gestora que lidera Francisco García Paramés sitúan el potencial de revalorización de la cartera ibérica hasta el 124%. "En la cartera ibérica estamos invertidos al 97%, y en su conjunto la cartera cotiza con un PER 2021 estimado de 7,4 veces frente al 17,9 veces de su índice de referencia y tiene un ROCE del 27%", comentan.

Rebaja en las comisiones

Desde la firma de García Paramés reconocen que en 2020 sufrieron reembolsos en su fondos, aunque apuntan que "no han sido significativas, especialmente entre las familias, donde hemos tenido entradas netas". La gestora española anunció en diciembre que premiaba la fidelidad de sus partícipes con bajadas de comisiones a partir del 1 de enero de 2021.

La comisión de gestión actual de Cobas que es del 1,75% pasará a ser del 1,50% una vez que el cliente cumpla los tres años de antigüedad. A los cinco años se reducirá al 1,25% y a los siete años al 1,00%. Sin embargo, de forma excepcional, y por motivos operativos y tecnológicos, a partir del 1 de enero Cobas bajó la comisión de gestión al 1,50% de forma automática a todos sus inversores que tuvieran al menos una participación a 31 de diciembre.