Cellnex ha vuelto a salir de compras, si es que alguna vez había dejado de hacerlo. La compañía acaba de adquirir la totalidad, hasta 7.000 torres, de la operadora polaca Cyfrowy por 1.600 millones de euros, en esa suma que quiere alcanzar hasta las 120.000 unidades en su despliegue por todo el mundo.

Y ese es solo el principio, porque el acuerdo para la toma de la casi totalidad de Polkomel, la sociedad que gestiona la cartera de las torres y el añadido de 11.300 kilómetros de fibra óptica pasa además por un programa de inversión adicional, que podría llegar incluso a los 600 millones de euros, para el despliegue de 1.500 emplazamientos de nueva creación en los próximos años.

Sigue adelante por tanto la compañía con esa idea del modelo de gestión integral de infraestructuras de telecomunicaciones combinando torres con equipos de transmisión o la fibra. Nada que ver con otros competidores como el caso de Orange, la operadora que dice que no venderá y que buscará alianzas con otras grandes europeas al segregar su división de torres, de los que no perderá el control.

Además la compañía acaba de presentar sus resultados del pasado año, en los que ha elevado previsiones y en los que mantiene el crecimiento inorgánico para ganar músculo en el futuro, lo que eleva en cuantía su endeudamiento, ya que necesita de inversiones relevantes para ser más grande. Su resultado neto, negativo en 133 millones, con el aumento de sus costes financieros y un ebitda que sí sube, un 72% más a 1.182 millones.

Su deuda neta se sitúa en 6.500 millones de euros y su liquidez alcanza los 17.400 millones de euros. En sus expectativas, ingresos de entre 2.405 y 2.445 millones y un Ebitda que podría situarse entre los 1.815 y los 1.855 millones de euros.

En su gráfica de cotización, vemos como el valor sigue perdiendo posiciones, alejándose de los máximos del año un 17,5% colocándose muy cerca de los mínimos del año marcado en los 41,48 euros por acción. En lo que va de 2021 cede un 15% y en febrero, la compañía ha perdido un 13% en el mercado. En este ejercicio, Cellnex vuelve a ceder posiciones en capitalización, tras perder en lo que va de año 3.626 millones. Ya le sobrepasa Telefónica que vale 714 millones más en el mercado.

A pesar de las caídas una de las grandes gestoras mundiales T Rowe, como cuenta La información entra en Cellnex con una participación minoritaria del 0,2%, en torno a 1,39 millones de acciones, mientras se repliega con fuerza de una de las principales competidoras de la española, American Tower

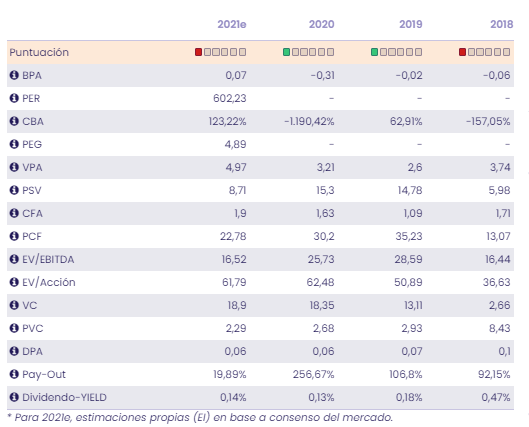

“En una valoración por múltiplos y bajo previsión de BPA 2021 en 0,07/acción, el mercado descuenta un PER superior a 593v, si bien hay que tener en cuenta el fuerte crecimiento del resultado que se espera para 2021 (+123%), al pasar de resultado neto negativo a previsiblemente positivo. Si consigue cumplir expectativas de beneficios justificaría este elevados ratio, pero no está exenta de riesgo. El PER de Orange se mueve en torno a las 9v, con CBA del 8.62%, PER de 7.24v para Tef con CBA 38%, y PER de 48.3v para su competidora Infraestrutture Wireless Italiane, con estimación de contracción del BPA del 23% para 2021”, destaca María Mira, analista fundamental de Ei.

Y añade la experta que “el múltiplo EV/EBITDA se mueve en un rango moderado, 16,3v para Cellnex, frente a las 20,3v de la italiana, 4,19v para Telefónica y 16,35v para Orange; por valor contable hay infravaloración, con PVC de 2,26v estimado para 2021 para Cellnex, frente a las 2,30v, desde las 2,93v de 2019 y 2,68v en 2020 y frente a las 2,30v de su competidora italiana. En base a nuestra valoración fundamental y siendo prudentes somos positivos con el valor a medio/largo plazo”.

Desde el punto de vista técnicos, los indicadores premium de Estrategias de Inversión nos indican que Cellnex, apenas alcanza dos puntos de los 10 posibles, con tendencia bajista a medio y largo plazo, momento total lento y rápido negativo y rango de amplitud creciente en sus dos vertientes, es decir tanto a medio como a largo plazo. Solo en positivo encontramos el volumen de negocio a medio y también a largo plazo que se muestra creciente.

Para José Antonio González analista técnico de Ei, Cellnex “recupera posiciones con contundencia a partir de la banda inferior de contratación del proceso de canalización bajista de medio plazo, así como del 61,8% del retroceso proporcional de Fibonacci. Sin embargo, el precio se frena a la altura de anteriores zonas de soporte, ahora convertidas en zonas de resistencia, que se proyectan a partir de los 46,26 / 45,75 euros, zona que es aproximación a su media móvil simple de 40 periodos o de medio plazo”.

Cellnex en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Las caídas se acusan al perder la zona de soporte intermedia entre 44 y 46 euros, zona que pasa a convertirse en resistencia intermedia, previa a la zona de 51,1 euros, origen de las últimas caídas. Presenta soporte en el paso de la directriz alcista de largo plazo, actualmente en 35,5 euros. Sobreventa acusada. Recomendación: al margen (corto plazo) / mantener (medio

plazo), apunta Eduardo Faus, analista de Renta 4.