La evolución interanual de la cuenta de resultados refleja, como lo hizo en la primera mitad del año, la reducción de los tipos de interés de mercado, que se ha visto compensado en parte por mayores volúmenes de inversión. Así, el margen de intereses se sitúa en 7.957 millones de euros en los primeros nueve meses del ejercicio, lo que representa un descenso del 4,9% respecto al mismo periodo de 2024.

Por su parte, los ingresos por servicios (gestión patrimonial, seguros de protección y comisiones bancarias) crecen un 5,7%, hasta alcanzar 3.883 millones de euros. En detalle, los ingresos por gestión patrimonial suben un 13,4% (hasta 1.484 millones) gracias al aumento del volumen gestionado, y los ingresos por seguros de protección se elevan un 2,2% (hasta 873 millones). En el caso de las comisiones bancarias, aumentan un 0,9% (hasta 1.526 millones) gracias al sólido crecimiento en banca mayorista (+39,1%), ya que las comisiones bancarias recurrentes bajan un 4,6%, entre otros factores, por los programas de fidelización.

Los ingresos por dividendos caen un 40,8% en tasa interanual, hasta 59 millones de euros entre enero y septiembre, al recogerse el año pasado el dividendo de Telefónica (cuya participación fue vendida en su totalidad en el segundo trimestre de 2024). Mientras, los resultados atribuidos de entidades valoradas por método de la participación son de 265 millones de euros (+18,4%).

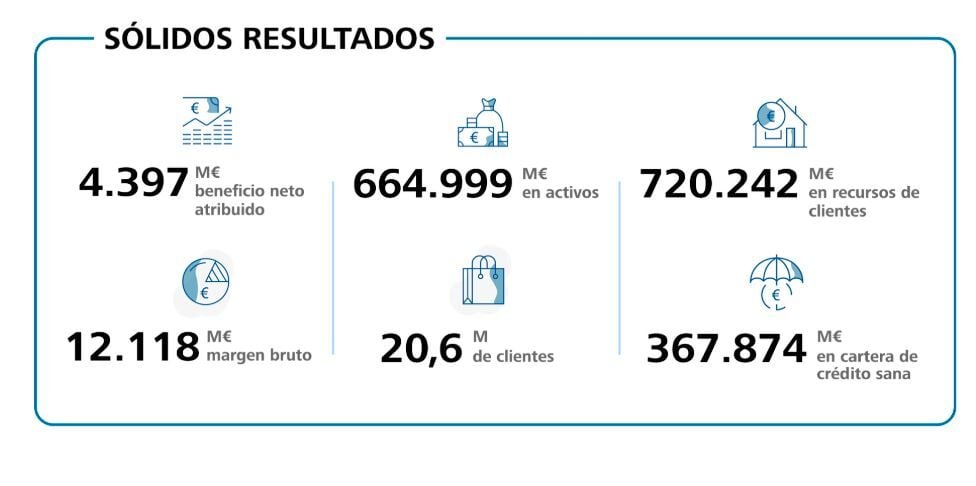

Respecto al margen bruto (ingresos totales), cierra septiembre en 12.118 millones de euros, con un incremento del 2,8% en tasa interanual, y los gastos de administración y amortización aumentan un 5,2%, hasta 4.798 millones de euros. De esta manera, el margen de explotación alcanza 7.319 millones en los nueve primeros meses de 2025, un 1,2% más en tasa interanual.

Como en trimestres anteriores, la evolución del resultado se ve impactada por la contabilización del Impuesto sobre el margen de intereses y comisiones. En 2024 se registró la totalidad del gravamen a la banca, que ascendió a 493 millones, en el primer trimestre del año. Sin embargo, en 2025 el Impuesto sobre el margen de intereses y comisiones se contabiliza de manera lineal por trimestres (148 millones en el primero y segundo y 150 millones en el tercero). Si se hubiera registrado el gravamen a la banca de manera lineal a lo largo de 2024 (123 millones por trimestre) el crecimiento del beneficio sería del 0,6%.

CaixaBank mantiene un ROE (12 meses) en el 15,2% (14,9% si se asume el devengo lineal en 2024 del gravamen a la banca), por encima del 14,4% de septiembre de 2024. La ratio de eficiencia (12 meses), por su parte, se mantiene en el 39,2%.

CaixaBank refleja una tasa de morosidad en niveles históricamente bajos, con un cómodo nivel de liquidez y en una intensa capacidad de generación orgánica de capital.

El saldo de dudosos cae en 889 millones de euros en lo que va de año tras una gestión activa de la mora que incluye venta de carteras, y la ratio de morosidad se sitúa en el 2,3%. Los fondos para insolvencias cierran el periodo en 6.695 millones de euros y la ratio de cobertura mejora hasta el 72%. Además, el coste del riesgo (últimos 12 meses) se sitúa en el 0,24%.

Por su parte, los activos líquidos totales alcanzan 173.883 millones de euros y el Liquidity Coverage Ratio del Grupo (LCR) es del 199%, mostrando una holgada posición de liquidez y muy por encima del mínimo requerido del 100%.

En cuanto al capital, la ratio Common Equity Tier 1 (CET1) se sitúa en el 12,4%, que recoge el impacto extraordinario (+20 puntos básicos) por la entrada en vigor en enero de este año de la normativa CRR3 (Basilea IV), y del séptimo programa de recompra de acciones anunciado en octubre de 2025 (500 millones de euros, -21 puntos básicos).

La evolución de la ratio CET1 en los nueve primeros meses, excluyendo los dos impactos extraordinarios mencionados anteriormente, mejora en 27 puntos básicos, donde destaca la generación de capital (+204 puntos básicos) parcialmente compensada por la evolución orgánica de los activos ponderados por riesgo (-60 puntos básicos) y por la previsión de dividendo con cargo al ejercicio, el pago del cupón AT1 y la evolución del mercado y otros (-117 puntos básicos).

Retribución al accionista y dividendo a cuenta en noviembre

El Consejo de Administración de CaixaBank aprobó el pasado enero el plan de dividendos para el ejercicio 2025: distribución en efectivo de entre el 50% y el 60% del beneficio neto consolidado, a abonar en dos pagos: un dividendo a cuenta por importe de entre el 30% y el 40% del beneficio neto consolidado correspondiente al primer semestre de 2025 (a abonar durante el mes de noviembre), y un dividendo complementario, sujeto a aprobación final por parte de la Junta General de Accionistas (a abonar en abril de 2026).

De acuerdo con dicho plan de dividendos, el Consejo ha aprobado en su última reunión la distribución de un dividendo a cuenta del 40% del beneficio neto consolidado del primer semestre de 2025, por un importe de 1.181 millones de euros (16,79 céntimos brutos por acción), pagadero el próximo 7 de noviembre.

Por otra parte, CaixaBank está ejecutando el sexto programa de recompra de acciones por importe de 500 millones de euros (anunciado en enero y que comenzó en junio). Con este programa quedará completado el objetivo de retribución al accionista del Plan Estratégico 2022-2024 por un total de 12.000 millones de euros.

Además, la entidad ha anunciado un nuevo programa de recompra de acciones (séptimo), también por 500 millones de euros (deducidos íntegramente en la solvencia de septiembre) cuyos detalles se informarán oportunamente y, en todo caso, tendrá una duración máxima de seis meses desde la fecha de inicio.

Mantiene la dinámica comercial

La entidad consolida una intensa dinámica comercial entre enero y septiembre, con una evolución muy positiva tanto en recursos como en crédito. Así, el volumen de negocio (1,09 billones) mantiene su tendencia al alza y crece un 6,8% en tasa interanual.

Los recursos de clientes alcanzaron 720.242 millones de euros, un 6,9% más respecto a un año antes. Los activos bajo gestión suben un 9,8% interanual, hasta 195.547 millones de euros, por la favorable evolución de los mercados y de las suscripciones. En concreto, el patrimonio gestionado en fondos de inversión, carteras y sicav’s se sitúa en 144.714 millones (+12,1%) y los planes de pensiones alcanzan 50.833 millones de euros (+3,7%).

Además, los recursos en balance se incrementan un 6,5%, hasta 518.751 millones, con un buen progreso del ahorro a la vista (363.802 millones, un 7,3% más) y de los pasivos por contratos de seguros (83.705 millones, un 5,9% más).

Las suscripciones netas en fondos de inversión, seguros de ahorro y planes de pensiones refuerzan el positivo comportamiento y alcanzan 12.889 millones de euros en los últimos doce meses.

La cartera de crédito sano ha reforzado también su buena marcha a lo largo del ejercicio impulsado por el dinamismo de la demanda, con un incremento del 6,7% en tasa interanual, hasta situarse en 367.874 millones de euros, con una muy positiva evolución de la nueva producción tanto a empresas como a familias (vivienda y consumo).

Entre enero y septiembre, la nueva producción de crédito acumula 61.255 millones de euros, un 20% más que en el mismo periodo de 2024. En empresas sube un 16%, hasta 36.724 millones de euros, con alrededor del 50% del total concedido a pymes.

En el caso de los préstamos para adquisición de vivienda, la nueva producción alcanza 14.409 millones, un 39% más que un año antes, con un 93% de las hipotecas constituidas a tipo fijo, en el marco de la apuesta por las operaciones hipotecarias a tipo fijo como elemento que da seguridad al cliente de cuánto va a pagar cada mes durante toda la vida del préstamo.

Respecto a la nueva producción en consumo, alcanzó 10.121 millones a cierre de septiembre, un 12% más que un año antes.