Bankinter no quiere ni oir hablar de fusiones. Sus directivos siempre descartan una integración aduciendo que son capaces de continuar su andadura en solitario como banco capaz de generar recursos recurrentes, sólido e independiente a decir de su CEO. Es una entidad algo diferente, en la que además indican que no sobran ni plantilla ni oficinas. Pero como otras, quiere retomar la política del dividendo tal y como ha solicitado al BCE.

Sin embargo sus resultados, a pesar de superar lo esperado por el mercado en beneficio neto, no han gustado a los expertos. Destinan a provisiones 51 millones de euros en el tercer trimestre por la pandemia, empeoran el negocio tradicional de la entidad y solo mejoran en el de seguros, con caída en un 2% de los ingresos operativos.

De hecho las recomendaciones se mueven a la baja tras los resultados: Barclays mantiene su consejo de neutral frente al valor y recorta hasta el 1% en 2021 y al 3% en 2022 sus estimaciones de beneficio por acción (BPA) con precio objetivo reducido hasta los 3,6 euros desde los 3,8 anteriores. También reitera mantener Deutsche Bank sobre Bankinter con caída del PO hasta los 5,25 euros /título desde los 5,5 anteriores. Y UBS hace lo propio con una caída del PO hasta los 3,45 euros por acción.

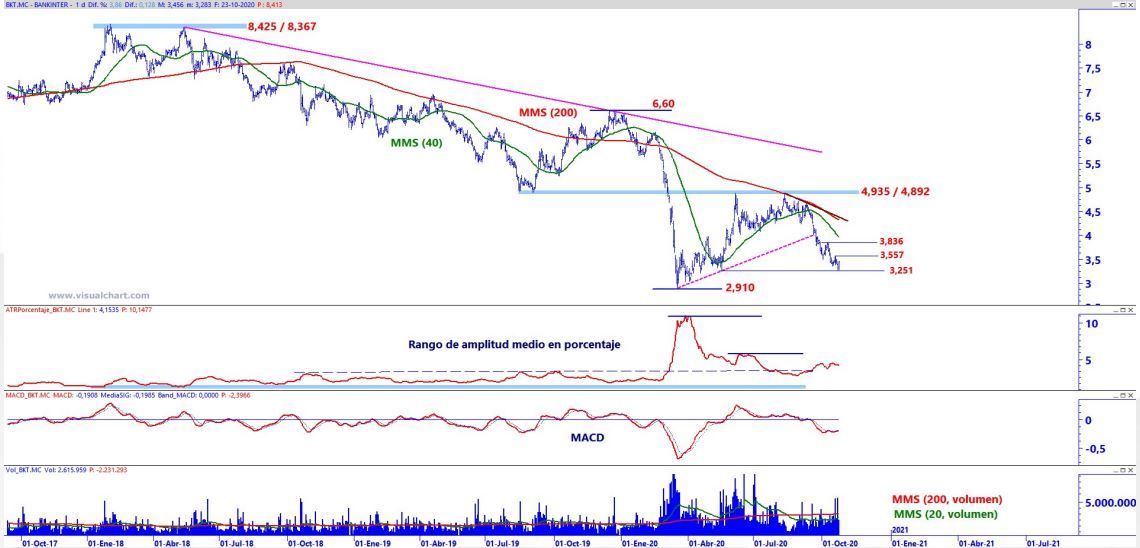

En su gráfica de cotización observamos como el valor sigue una progresión bajista en el último mes, con pérdidas acumuladas desde el comienzo de octubre del 11% y continúa siendo uno de los más castigados por el mercado con caídas desde el pasado 1 de enero que alcanzan el 48,5%. Recordemos que se mantienen las presiones de las ventas a corto, con varios movimientos de entrada y salida del valor. Posiciones cortas actuales que alcanzan el medio punto porcentual en el caso de AQR Capital Management desde el pasado mes de agosto.

El analista técnico de Estrategias de Inversión José Antonio González destaca que Bankinter “se muestra incapaz de resolver al alza la zona de resistencia de los 4,935 / 4,892 euros por acción, así como su media móvil simple de 200 periodos o de largo plazo que trabaja como resistencia dinámica. En este sentido, el precio extiende su proceso de máximos y mínimos decrecientes poniendo a prueba el soporte de los 3,251 euros, cuya perforación, habilita a las ventas a actualizar objetivos rumbo a los 2,91 euros por acción”.

Bankinter en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Según nuestros indicadores técnicos premium, Bankinter apenas alcanza un punto de los 10 posibles. Con la excepción del volumen a largo plazo que es creciente, el resto de indicadores en rojo: tendencia a medio y largo plazo bajista, momento total lento y rápido negativo, volumen a medio plazo decreciente y volatilidad al alza, con el rango de amplitud a medio y a largo plazo, creciente.

Para María Mira, analista fundamental de Ei “en una comparativa por múltiplos frente a sus principales competidores y bajo previsión de resultados para el cierre de 2021, Bankinter no sale favorecida:PER11,4v para la entidad frente a un múltiplo de 8,20v de media para las 8 entidades cotizadas. Solo Bankia y Liberbank cotizan con ratio PER más ajustado que Bankinter. Si tenemos en cuenta la previsión de crecimiento del BPA y analizamos el PEG, sale también desfavorecido Bankinter con un PEG de 0,91v, frente al ratio medio que ajusta PER/CBA de 0,31v entre sus competidores”.

Además destaca que “por Valor Contable la infravaloración respecto al mercado es clara, pero si la comparamos con el resto del sector no hay demasiado margen; PVC de Bankinter en 0,64v vs ratio medio sobre valor contable del 0,30v entre la banca española; Bankinter es claramente la entidad que cotiza con un múltiplo PVC más elevado”.

“Se concluye por tanto – destaca la experta María Mira- que el mercado ya descuenta en parte los mejores datos de rentabilidad, crecimiento en márgenes y la buena solvencia de Bankinter. Dentro de un sector para el que, a medio plazo, no esperamos recuperación en su negocio y por tanto tampoco en su capitalización, Bankinter lo está haciendo mejor que el resto en los dos campos, tanto en negocio como en el mercado”.