Amadeus ha empezado el año exactamente igual que lo ha terminado: con descensos. La compañía tecnológica de sistemas de venta de billetes aéreos online ve como se le escapa de las manos la recuperación. En su gráfica de cotización observamos como desde que comenzara el año el valor ha perdido un 5,6% mientras que en el último mes el saldo también es negativo con un recorte acumulado para el valor del 6,6%.

Y es que los expertos muestran opiniones cruzadas sobre el futuro de Amadeus. Para Barclays su remontada tendrá que esperar para ser una realidad nada menos que hasta 2025. El banco británico firma además, de puño y letra, una caída para el valor que este año puede alcanzar el 30%.En concreto considera que su principal fuente de ingresos, el sistema GDS, no volverá a los niveles de 2019 hasta dentro de cuatro ejercicios.

Por el contrario Morgan Stanley, se deshace en elogios para el valor. Lo considera exactamente su valor top en el sector del software y los servicios. Estima la firma americana que espera que vuelva a crecer en el segundo trimestre del año debido a la comparación muy favorable con el ejercicio 2020. Afirma que puede aumentar sus ingresos de las aerolíneas y ve una ventaja en la subcontratación de proveedores externos, dice, para digitalizar y elevar su agilidad.

Según nos muestran nuestros indicadores técnicos, Amadeus se mueve a la baja, en modo rebote, con tendencia a largo plazo alcista, pero a medio plazo bajista, el momento total es, en ambos casos, tanto lento como rápido negativo, el volumen a medio plazo es decreciente pero creciente a largo y la volatilidad del valor se muestra decreciente a medio y también a corto plazo. El valor marca por tanto una puntuación revisada a la baja en un punto de 4 sobre 10 posibles.

“En una valoración por ratios y bajo previsión BPA de 0,8€/acción 2021, los títulos de Amadeus no muestran infravaloración. El PER 2021 supera las 75v, frente a un ratio histórico para la compañía de 27,3v y un PER medio para el Ibex 35 que ronda las 34,5v bajo previsión de resultados 2021.El ratio EV/EBITDA sube hasta superar las 127v 2020 y 25,5v 2021, muy ajustado. La valoración por Valor Contable también está muy ajustada para Amadeus (6,6v 2020 y 6,37v 2021 vs PVC de 2,4v para el Ibex 35)”, señala María Mira

La analista fundamental de Estrategias de Inversión destaca que “la recuperación desde mínimos de mayo parece justificada si consideramos que lo peor de los confinamientos ya ha pasado y la espera hacia la vacunación efectiva de la población y la recuperación de la movilidad es cada vez más corta. Hasta ahora Amadeus ha conseguido aguantar solvencia y liquidez y mantener contratos pero todavía queda mucho que recuperar para su negocio. Esta recuperación desde mínimos ha llevado a los ratios a valoraciones ya ajustadas”.

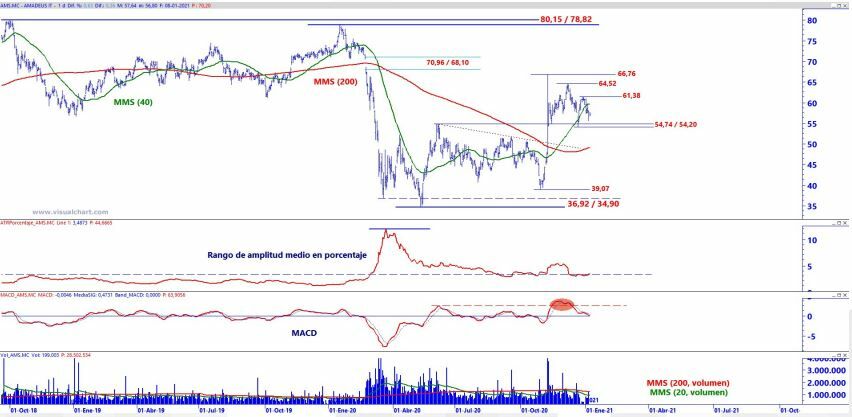

“Amadeus, nos dice José Antonio González, mantiene vigente el proceso de consolidación de medio plazo que identificamos en torno a los 66,76 y los 54,20 euros por acción, proceso que ha permitido la normalización de excesos o sobrecompra en osciladores”, según indica en su análisis semanal sobre los aspectos técnicos de los componentes del Ibex.

Además el analista técnico de Estrategias de Inversión considera que ”el nivel importante a vigilar se proyecta en torno a los 54,74 / 54,20 euros por acción, nivel que no debe perder para no pensar en atacar su media móvil simple de 200 periodos o de largo plazo”.

Amadeus en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación