Twitter se mueve ya con ligeros descensos en este presente 2021, en el que los ingresos por publicidad han vuelto y le han hecho reverdecer en el mercado en la primera parte del ejercicio. Pero sus últimas cuentas todavía pesan y mucho, en especial por sus consecuencias, en el mercado.

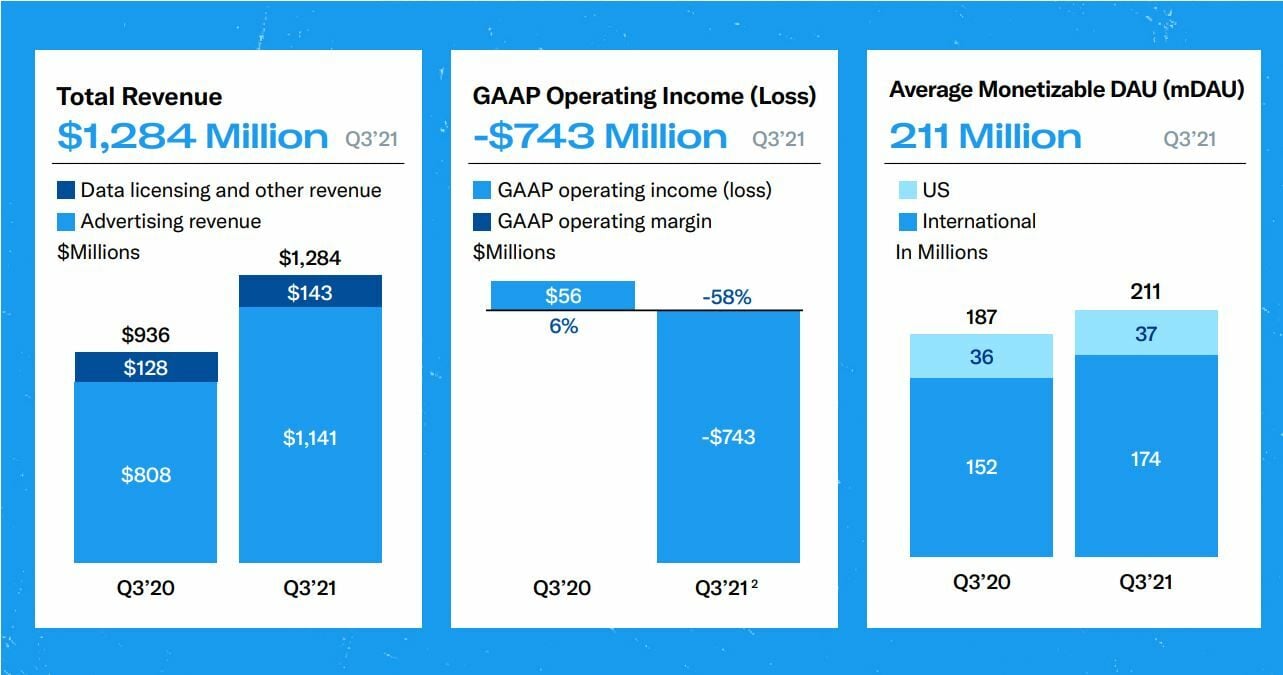

Sus resultados trimestrales marcaron una ganancia por acción superior a lo previsto de 0,18 dólares frente al estimado de 0,15 dólares por título, con incrementos en línea con las expectativas, de 1.284 millones y una pérdida neta de 537 millones frente a las ganancias de 29 millones del año pasado por el acuerdo legal de los tribunales.

Pero hay dos factores fundamentales en la lectura del mercado. El primero fue positivo, el menor efecto e impacto de los cambios que ha producido Apple en sus niveles de privacidad para sus iPhones, que pareció convencer al mercado, aunque después la compañía matizó que los gastos, como la inversión se extenderán hasta 2022.

Otro factor favorable de los resultados fue que la demanda de anuncios en Twitter, frente a lo que ha ocurrido tanto en Snap como en Facebook, no se ha visto afectada por los problemas de la cadena de suministro global. Y eso se debe a que, más de la mitad de los ingresos publicitarios de la compañía en este 2021 se asocian con servicios y bienes online, de carácter digital.

Pero después llegó esa segunda visión de las cuentas que priorizaba el aumento, por debajo de los esperado de los usuarios monetizables: alcanzaban los 211 millones, 37 en Estados Unidos y 174 millones internacionales, frente a los 187 del tercer trimestre del año anterior en el tercer trimestre. Y es que el crecimiento americano es tan solo de un millón. Todo ello por debajo de las expectativas creadas de 211,9 millones previstos. La base de usuarios creció casi un 13%.

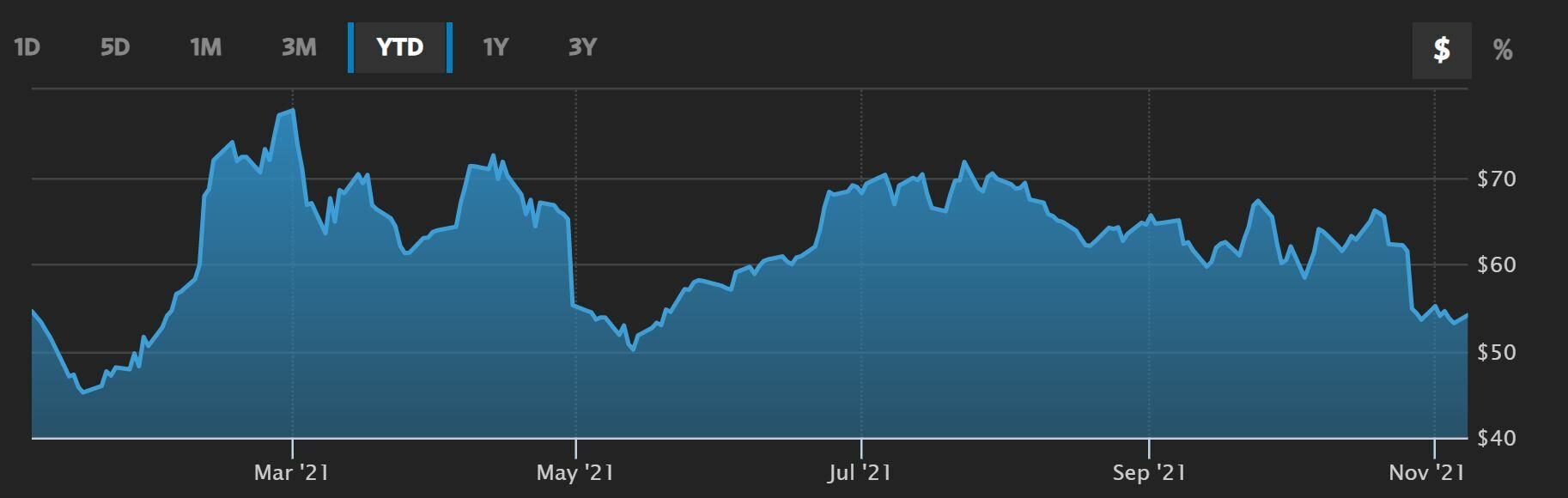

La traducción, caídas superiores al 10% para el valor, que en dos semanas no ha podido recuperar. Es más, ha perdido todo su buen bagaje a cuenta de la vuelta de la publicidad en 2021, mientras se mantiene tal y como comenzara el ejercicio. Apenas presenta movimientos tampoco en el saldo de las últimas 5 sesiones cotizadas para el valor mientras que presenta pérdidas del 12% en el último mes y éstas alcanzan el 17,7% en los tres meses precedentes. Eso sí mantiene el avance interanual: desde noviembre del año pasado gana un 27,5%.

El refrendo, la revisión de los expertos del mercado a la baja. Jefferies opta por mantener el valor, pero ha reducido su precio objetivo desde los 80 dólares a los 70 actuales, porque considera que, a pesar de las declaraciones de la empresa, y ante la continua incertidumbre de los cambios en iOS, están reduciendo sus estimaciones tanto de ingresos como de ganancias operativas en 2022 en un 3 y un 6% respectivamente. Aunque valoran el menor impacto de la política de privacidad de Apple en sus ingresos, así como la guía de sus ingresos para el cuarto trimestre del año, que esperan crezca un 20%.

Desde Wedbush también han reducido su precio objetivo sobre el valor hasta los 69 dólares la acción desde los 76 anteriores con recomendación de neutral, a causa de que sus estimaciones son potencialmente más bajas en márgenes de ganancias en su ebitda. Sin embargo, consideran que sus resultados han sido particularmente fuertes en EEUU y que Twitter están dando los pasos correctos a través de los usuarios y los productos publicitarios.

En Tipranks del consenso de los 21 analistas que siguen el valor 14 apuestan por mantenerlo, 4 por comprar y 3 por vender con un precio objetivo medio para Twitter de 68,84 euros por acción, lo que le otorga un recorrido al alza, un potencial del 27,3%.

Los analistas de BMO Capital Markets también reducen su precio objetivo hasta los 65 desde los 70 dólares por acción anteriores al considerar que que la guía de gastos para todo el presente ejercicio se coloca por encima de lo estimado por la firma de valores. Y eso se traduce en previsiones de ganancias más bajas a pesar de que consideran que sus estimaciones de ingresos futuros, es consistente. Por último, desde KeyBanc mantienen la calificación de sobreponderar el valor, pero también con reducción de su PO a los 70 dólares. Su precio objetivo anterior era de 81 dólares.