Contar en cartera con empresas de re nombre como los miembros del Nasdaq 100 sería lo ideal. El mercado cuenta con dos ETFs que aplican una estrategia de ponderación equitativa para tomar exposición a las 100 empresas, según Prableen Bajpai en Nasdaq.com

Ponderación de capitalización de mercado versus misma ponderación

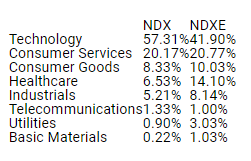

Lanzado en 1985, el Nasdaq-100 es el medio más popular para exponerse a las 100 principales empresas del mercado Nasdaq. Este índice es una composición de las 100 principales empresas no financieras nacionales e internacionales (según el índice de referencia de clasificación de la industria) que cotizan en Nasdaq Global Select Market o Nasdaq Global Market. Nasdaq es un índice ponderado por capitalización de mercado modificado en el que sus componentes se ponderan en función de su tamaño. Actualmente, los 10 principales pesos pesados representan aproximadamente el 53% del índice. El índice tiene aproximadamente un 57% de exposición al sector de tecnología, seguido por sectores como servicios al consumidor (20%), bienes de consumo (8%), salud (7%) e industrial (5%) con asignaciones muy pequeñas hacia telecomunicaciones, servicios públicos. y materiales básicos.

Un índice de igual ponderación tiene la misma lista de empresas, pero es diferente en su estilo de asignación de ponderación a cada componente. El índice Nasdaq-100 Equal Weighted se lanzó en 2005, y cada empresa del índice recibe una ponderación del 1%. La asignación equitativa a todas las empresas del índice también da como resultado una asignación sectorial diferente:

Por lo general, un índice ponderado por capitalización de mercado tiende a duplicar sus componentes con mejor desempeño. Si bien esta estrategia funciona muy bien durante el juego de impulso, como resultado pasa por alto el ángulo de valor. Por lo general, esto da como resultado una alta concentración hacia las principales explotaciones. Por otro lado, el enfoque de dar la misma ponderación proporciona una diversificación más amplia entre los segmentos del mercado, lo que resulta en una exposición más equilibrada entre empresas y sectores, reduciendo así el riesgo de concentración. El reequilibrio trimestral da como resultado la reserva de beneficios de los de mejor rendimiento mientras se compran los de peor rendimiento, adoptando así características tanto de crecimiento como de inversión en valor.

Hay dos fondos cotizados en bolsa (ETF) que proporcionan exposición al índice ponderado equitativo Nasdaq-100.

First Trust Nasdaq-100 Equal Weighted Index Fund

Lanzado en abril de 2006, tiene 1.285 mil millones de dólares como activos bajo administración y un índice de gastos del 0.58%. Actualmente, la posición superior se encuentra en 1,28%. La metodología de ponderación equitativa niega el impacto de una fuerte oscilación a la baja del precio de una acción individual. Las diez principales participaciones del fondo suman actualmente un 10,83%, y los nombres incluyen: Moderna, Apple, Paychex, Starbucks, entre otros.

Direxion Nasdaq-100 Equal Weighted Index

El otro ETF que rastrea el Nasdaq-100 Equal Weighted Index fue lanzado en marzo de 2012. El fondo tiene 387.857 millones de dólares como activos bajo administración y un índice de gastos de 0,35%. La participación principal tiene actualmente una asignación del 1.14%, mientras que las diez posiciones principales suman un 10,69%, y son: Peloton Interactive, Intuitive Surgical, eBay, IDEXX Laboratories, entre otros.