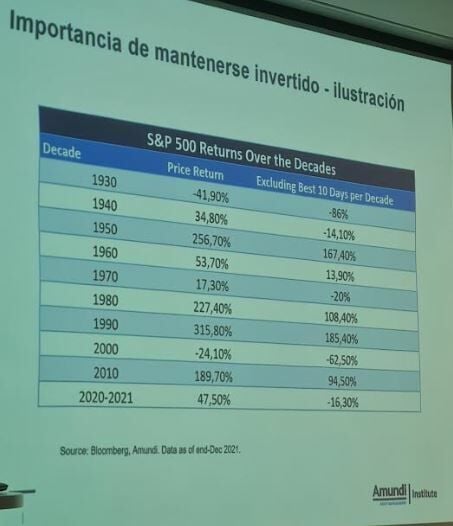

Las gestoras de fondos y las principales firmas de análisis hacen hincapié en la importancia de diversificar por activos y sectores, pero también en mantenerse siempre invertido a pesar de la volatilidad. Amundi Institute ha recopilado la rentabilidad por décadas desde 1930 hasta 2021 del S&P 500 y la conclusión es clara: si se excluyen los diez mejores días del índice en estas décadas el retorno acumulado es del 370,7% mientras que si estuviera invertido desde 1930 hasta el cierre de 2021 la rentabilidad alcanza un 1.126,8%. Es decir, un porcentaje que llega a triplicar la cifra si un inversor hubiera llegado a perderse esos diez mejores días.

En concreto, Amundi Institute recoge a través de datos de Bloomberg que la rentabilidad entre 2010 y 2020 llegó al 189,70% mientras que si se excluyen las diez jornadas más alcistas del S&P 500 en ese tiempo el retorno llega al 94,50%, entre el 2000 y el 2010 el índice estadounidense se dejó un -24,10% tras el estallido de la crisis ‘puntocom’ mientras que si se excluyen esos diez días señalados los descensos llegan al 62,50%. Entre 1990 y el año 2000, el retorno fue del 315,80% mientras que haciendo la exclusión de los diez días más alcistas de la década el acumulado es del 185,40%.

“El mercado nos ofrece liquidez cada día de mercado abierto por nuestras acciones, pero el precio que nos ofrece, a corto plazo, puede distar mucho de su valor intrínseco al estar afectado por el miedo (o la euforia) puntual de los inversores debido a noticias de distinta índole, el grado de incertidumbre en la economía o las necesidades de liquidez de los mercados, entre otros muchos elementos”, explican desde la gestora catalana EDM.

“La bolsa es un mecanismo anticipativo, muy sensible ante cualquier cambio en el entorno que los inversores, automáticamente, tratan de incorporar a los precios aunque la información sea imprecisa, parcial o simplemente una posibilidad remota. Es por eso que los mercados tienden siempre a exagerar su reacción ante cualquier noticia, ya sea positiva o negativa, haciendo que sea totalmente imposible anticiparse a ellos. De ahí la importancia de centrar la atención en la calidad de los activos en cartera, y de adoptar una estrategia de estar siempre invertido ('buy and hold'), que resulta la más efectiva para lograr buenos rendimientos a largo plazo como atestigua una gran cantidad de evidencia empírica”, añaden.

El retorno entre 1980 y 1990 en el S&P 500 fue del 227,40%, casi la mitad si se no se tienen en cuenta los diez mejores días del índice estadounidense que alcanza un 108,40%. Entre 1970 y 1980, la cifra de rentabilidad se situó en el 17,30 tras unos años complicados de crisis del petróleo, inflación y fuertes subidas de tipos. Un -20% es el retorno que lograron los inversores que se perdieron las diez mejores sesiones de esa complicada década en los mercados.

Entre 1960 y 1970, la rentabilidad fue del 53,70% aunque si se excluyen esos diez días el retorno mengua hasta el 13,90%. Entre 1950 y 1960 las cifras de lo logrado por el S&P 500 alcanzan un 256,70% mientras que dejando de lado esos diez días más alcistas fueron del 167,40%, entre 1940 y 1950 el S&P 500 se anotó un alza del 34,80% pero si se excluyen las diez jornadas con mayores subidas el índice americano cede un 14,10%. Y entre 1930 y 1940 el selectivo de Wall Street cayó un 41,90% aunque esas caídas son aún más pronunciadas y alcanzan 86% si un inversor hubiera estado fuera de mercado en esa década.

Un ejercicio, por tanto, estadístico pero se que cumple en todos los períodos y también en la actualidad y con un lapso de tiempo más reducido. Amundi Institute indica, en base a las cifras de Bloomberg, que entre 2020 y 2021 el retorno del índice más representativo de la Bolsa de Nueva York fue del 47,50% y de un -16,30% si se excluyen las diez jornadas más provechosas para los inversores.