Walt Disney tiene el mismo reto que Netflix, aunque en menor grado. Disney+ ha pasado de hermano pequeño y residual dentro del entramado del ocio a colocarse como uno de los puntales de la recuperación. Y la expectativa de que el crecimiento de suscriptores para el último trimestre de su año fiscal no sea más que modesto, no ayuda a la visualización positiva de sus acciones en el mercado.

El valor se mantiene a la baja en todos los órdenes en lo que llevamos de 2021, con una apertura todavía a medio gas, pero sin las ventajas del “quédate en casa” que hicieron despuntar a Disney + como segunda plataforma del mercado tras la todopoderosa Netflix, uniendo además su oferta para adultos, más allá del público infantil y juvenil que siempre ha caracterizado al gigante del entretenimiento.

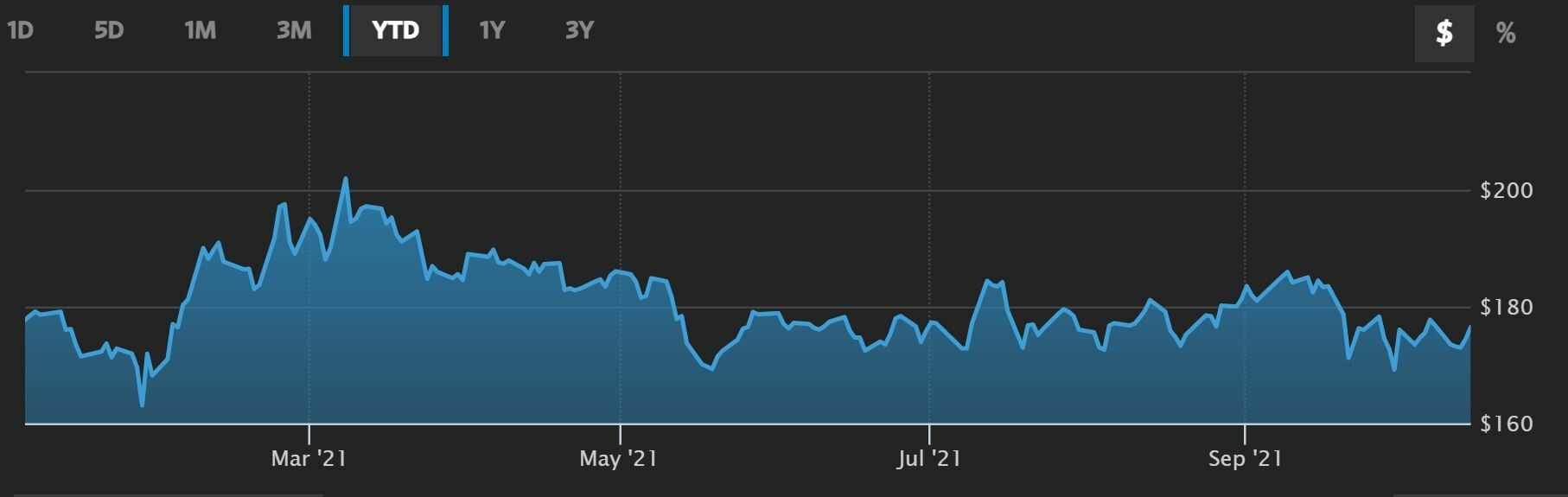

De hecho, en su gráfica de cotización de Disney vemos cómo apenas se mueve, ligeramente en negativo en las últimas 5 sesiones, con recorte del 4,3% en el mes, del 4,2% en el trimestre y pérdidas también acumuladas en el semestre que alcanzan el 5,1%. En lo que va de año, el valor baja en Wall Street un 2,6%.

Pero no todos lo ven así, desde The Street, analizan la expectativa tradicional en su cotización en el mes de octubre. Y destacan que, en los últimos 20 años octubre es, junto con abril y noviembre, su mejor mes en el mercado, con una media de avances cercano al 3% para el valor, en concreto del 2,9%.

La compañía acaba de estrenar, con lo que habrá que esperar a su recorrido en la taquilla lo nuevo de Ridley Scott en un drama de época ambientado en la Francia del siglo XIV, en modo de su “Gladiator” de hace 21 años: se trata de “The Last Duel”, el último duelo en español, protagonizada por Matt Damon y Adam Driver que promete ser uno de los alicientes de la temporada cinematográfica.

Otra buena noticia para el conglomerado de ocio reside, según The Wall Street Journal, en las buenas cifras de visualización del fútbol americano, ya que, cuatro semanas después de que comenzara la temporada de la NFL, la audiencia se encuentra en su nivel más alto de los últimos 6 años. De hecho, en lo referido a su canal de cable deportivo ESPN, la audiencia ha aumentado un 24% respecto a 2020 y un 26%, incluso más, frente a 2019.

La vuelta a los estadios de los aficionados y la mayor competitividad en los partidos de fútbol americano parece estar en la base de este crecimiento. Y eso incide directamente en los ingresos por publicidad, con una tendencia que parece, se va a mantener en el tiempo. Justo antes de la llegada de la pandemia, el segmento de medios de comunicación de la compañía suponía ingresos de 24.800 millones y de 7.500 en beneficios.

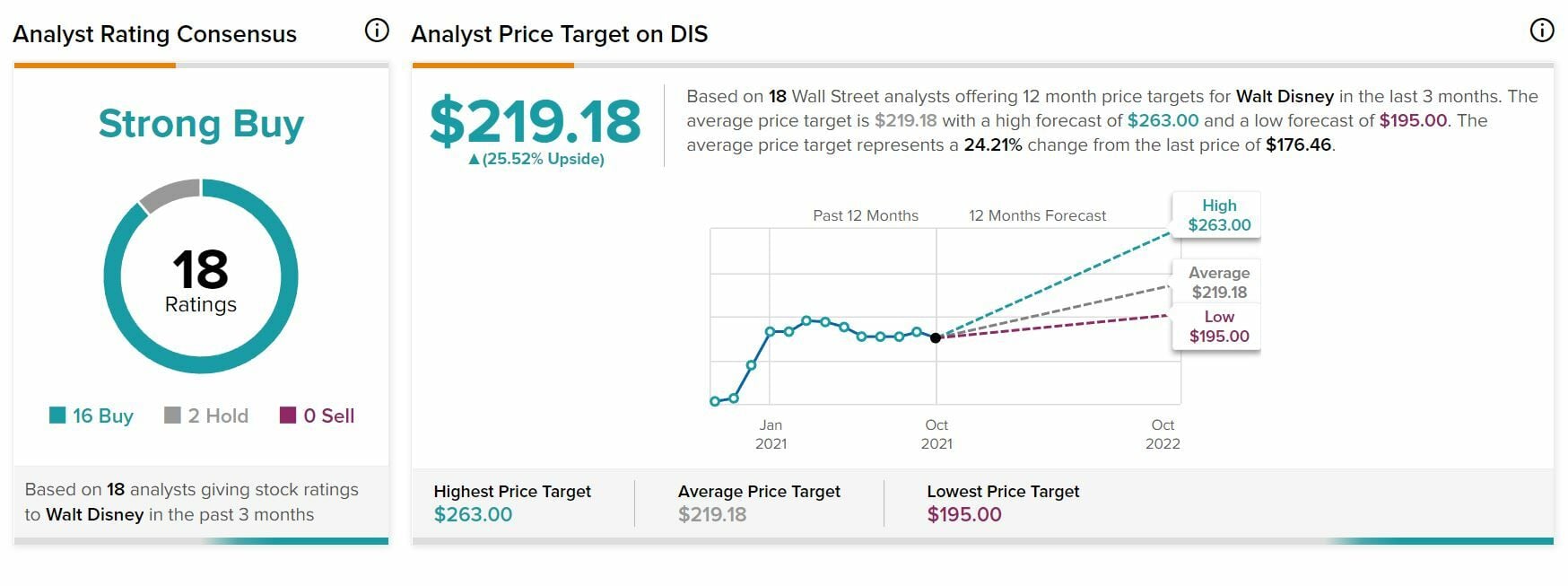

Pero como decimos todo queda en manos de los resultados de la compañía en el cierre de su cuarto trimestre y de su año fiscal que se producirá el próximo 10 de noviembre. En cuanto a recomendaciones la mayoritaria según The Wall Street Journal es comprar el valor, 21 analistas, frente a los 3 que lo sobreponderan y 5 que optan por mantener el valor en cartera. Su precio objetivo medio alcanza los 211,44 dólares, con 263 dólares de recomendación en la banda alta y 147 dólares por título en la más baja.

Desde TipRanks vemos que de los 18 analistas que siguen el valor, 16 se decantan por comprar y dos por mantener con precio objetivo de 219,18 euros por acción, lo que le otorga un potencial al valor que alcanza el 25,52% en el mercado.