. El resto, ya lo conocen: muchas bancos centrales europeos se han visto en la obligación de defender sus vínculos frente al EUR con intervenciones en los mercados y tipos de interés negativos. Pero, al menos por el momento, el debate no ha alcanzado el nivel de hace cuatro años con un USD a la baja tras los primeros QEs. Claro que en aquel momento el argumento de Bernanke era difícil de rebatir: todo lo que es bueno para la economía norteamericana, lo es también para el resto….con el paso del tiempo. Mientras, a aguantar los sacrificios que fueran precisos para mejorar la economía USA. Esto último lo apunto yo.

Oficialmente el Tesoro USA ha explicado la caída del EUR en un mero ajuste de mercado, reflejando la peor situación económica de Europa frente a Estados Unidos. Pero la Fed sí ha advertido que la fortaleza de su moneda es algo inquietante, un factor que le obliga a ser “paciente” con respecto a las subidas de tipos. Lo cierto es que la evolución de las monedas es el resultado de un conjunto de factores, donde sobresalen los flujos de capital. La apreciación del USD, en el sentido que mejore la financiación del déficit exterior USA, es una buena noticia. Pero, si la subida del USD es un reflejo del valor refugio de la moneda forzando tipos de interés demasiado bajos en un entorno de inflación a la baja quizás ya no es tan deseable. Sin olvidarnos, naturalmente, del impacto negativo en la competitividad. Aunque esto último por el momento no es un factor prioritario a valorar por las autoridadesa norteamericanas. Políticas y por la Fed.

¿Y qué pasa con la manipulación de las monedas? Hasta ahora hemos hablado de la depreciación de las monedas como una consecuencia indirecta (pero posiblemente buscada) de una política monetaria expansiva. También hemos hablado de la intervención en el mercado por parte de algunos bancos centrales (los casos más recientes en Europa son el sueco y danés) para no perder competitividad frente a la economía del Euro. Pero, ¿qué pasa con las monedas asiáticas?.

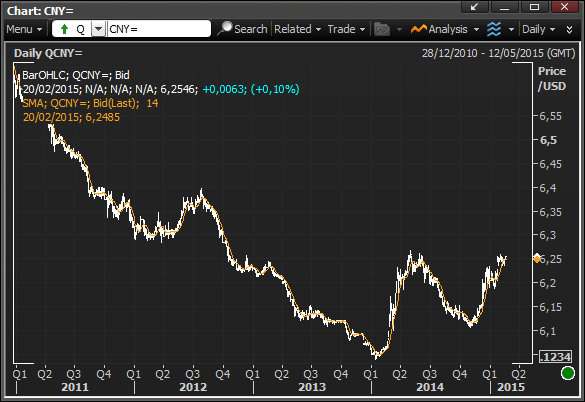

Miren en el siguiente gráfico la evolución del Yuan chino…..

¿Recuerdan el Comunicado del G7 de principios de 2013? “We reaffirm that our fiscal and monetary policies have been and will remain oriented towards meeting our respective domestic objectives using domestic instruments and that we will not target exchange rates. We are agreed that excessive volatility and disorderly movements in exchange rates can have adverse implications for economic and financial stability. We will continue to consult closely on exchange markets and cooperate as appropriate.”

En definitiva: factores domésticos como objetivos; advertencia sobre los niveles elevados de volatilidad; cooperación si fuera preciso. Al final, una advertencia más estricta que en otras reuniones anteriores pero con el mismo limitado impacto final. Pero lo cierto es que, como decía al principio, el tipo de cambio se convierte en un elemento clave para que lograr los objetivos previstos de la política monetaria.

En los noventa se consideraba no sólo que el tipo de cambio era una variable que determinaba el mercado como también que su estabilidad podría ser positiva para lograr los objetivos finales, a través de una política económica ortodoxa. Ahora, llegado al límite en la política monetaria y con la política fiscal condicionada a la estrategia de medio plazo para reducir la deuda sólo restan aplicar reformas estructurales para ganar competitividad y mejorar las condiciones que lleven a un aumento del crecimiento potencial. Pero como estamos viendo en Grecia y en muchas economías emergentes, esto último no es fácil desde una perspectiva política y social.

Yo no comparto la existencia de una guerra de divisas, pero es evidente que las divisas se han convertido en una variable más en la política económica

José Luis Martínez Campuzano

Estratega de Citi en España