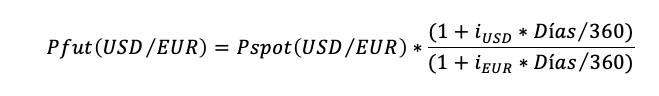

Las divisas es uno de los mercados más utilizados por los inversores en opciones y futuros. Como ya se explicó en el artículo anterior “La formación del precio en un Futuro Financiero”, al ser los componentes necesarios para desarrollar el modelo de costes de almacenaje, todas anotaciones en cuenta: Financiación/Inversión y Compra/Venta al contado de las divisas involucradas, la determinación del precio de a futuro es simple de estimar, para el caso del EUR-USD:

De la formulación podemos observar que los futuros de divisa cotizaran a prima cuando el almacenaje de la posición cueste dinero, iUSD mayor que iEUR, o a descuento en caso contrario. También es evidente que la evolución del precio futuro es función directa de la evolución del precio al contado.

La utilización de los futuros sobre divisas, como en cualquier otro subyacente, tiene dos vertientes: especulación y cobertura. Nos vamos a centrar en la pareja EUR-USD para los desarrollos.

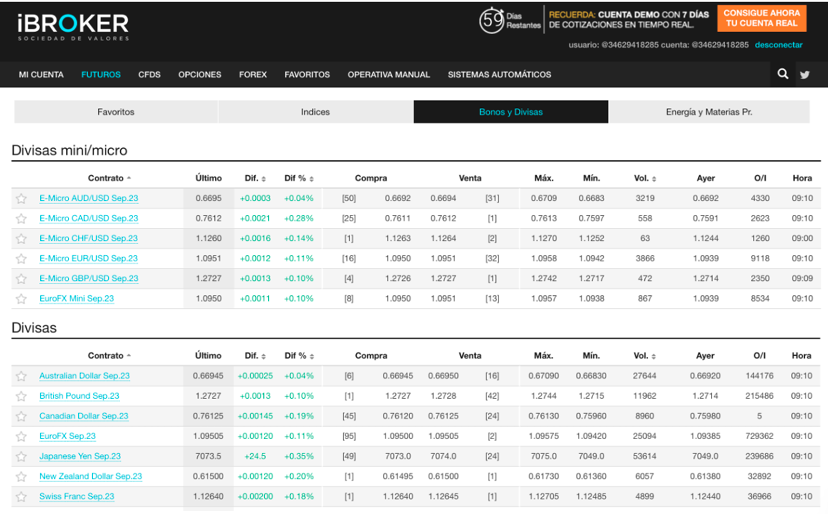

En el mercado “Chicago Mercantile Exchange” (CME Group) se concentra gran parte de la negociación en futuros estandarizados, siendo también significativa la cuota en EUREX. iBroker ofrece la posibilidad de actuar en ambos mercados, tanto en contratos “grandes” como en sus variantes “Micro/Mini” con gráficos en tiempo real gratuitos.

Las características de los contratos las podemos obtener tanto en la página WEB como directamente la plataforma de negociación:

También ofrecen desde iBroker intermediación en opciones sobre divisas de CME Group, concretamente en el EUR/SD y en el GBP/USD:

Ejemplo de negociación

Un inversor desea apostar a un alza de la cotización del euro frente al dólar. Compra un futuro EUROFX de Sep. 2023 a un precio de 1.0950. Al tener el contrato en CME Group un nominal de 125.000 euros, cada punto (0.0001) equivaldrá a:

Valorpunto:125,000 EUR*0.0001 USD/EUR=12.5 USD

En caso de que negocie durante el día, necesitará disponer de 660 USD de garantía ampliándose ésta a 2,640 USD para operaciones superiores en el tiempo.

Si, en una negociación diaria, por ejemplo, el inversor logra vender el futuro a un precio de 1.0975 USD/EUR, su ganancia habría sido:

Beneficio:125,000 EUR*1.0975-1.0950=312.5 USD

O también:

Beneficio: 25 puntos*12.5 USD=312.5 USD

Hay que recordar que el cliente opera en euros, por lo que tanto para el cálculo de las garantías como para la contabilización de los resultados se tomará en cuenta la publicación del cambio oficial del BCE en ese día. Así, para nuestro cliente en concreto los resultados en euros sería:

Resultado euros: 312.5 / Tipo BCE

Para un cambio oficial de 1.0967, serían 284.95 euros.

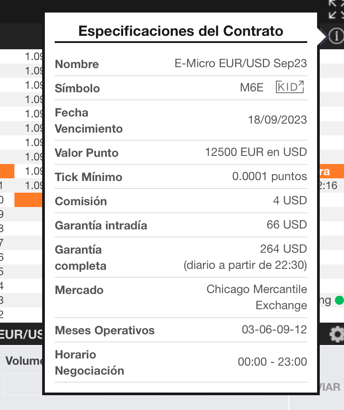

Los MICRO/MINI futuros sobre divisas

Esta variante de los futuros pone al alcance de los clientes minoristas la negociación en futuros sobre divisas ya que la exigencia de garantías y los niveles de riesgo, nominal del contrato y por ende valor del punto, disminuyen considerablemente. Por ejemplo, para el contrato de CME Group que hemos visto anteriormente la variante Micro, E-Micro EUR/USD Sep. 2023 las condiciones son las mostradas:

Como se aprecia, las exigencias de garantía y el valor del punto se dividen por 10, haciendo que este contrato sea sumamente accesible.

Uso de los futuros sobre Divisas como cobertura del riesgo

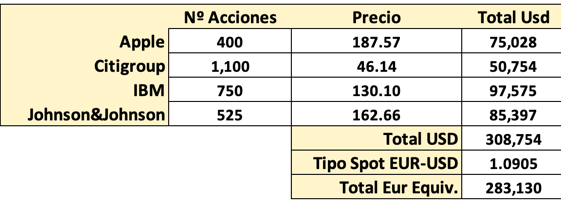

Un inversor europeo, por ejemplo, que tenga exposición al riesgo de cambio como consecuencia de inversiones en acciones de empresas de EE.UU. puede controlar el impacto del riesgo de cambio a través de los futuros sobre divisa. Asumamos la siguiente cartera diversificada de acciones en EEUU:

El riesgo del cliente está en que el euro se aprecie con respecto al USD, erosionando cualquier rentabilidad positiva que haya obtenido en la posición tomada en las acciones americanas. Ante una apreciación del EUR-USD, a 1.1220 por ejemplo, el nuevo valor en euros de la cartera sería, manteniendo los precios de las acciones iguales:

Una pérdida de 283,130 - 275,181 = 7,949 euros.

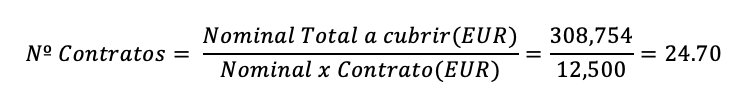

Para poder establecer cobertura contra este riesgo de cambio el cliente puede actuar en el mercado de futuros sobre divisas apostando a una apreciación del euro, de forma tal que las ganancias en el mercado de futuros compensen las pérdidas por cambio en su cartera. En nuestro caso si el cliente decide cubrir el 100% de su riesgo, debería comprar euros a futuro por un importe equivalente a la posición abierta, si elegimos el E-Micro EUR/USD del caso anterior, debería comprar:

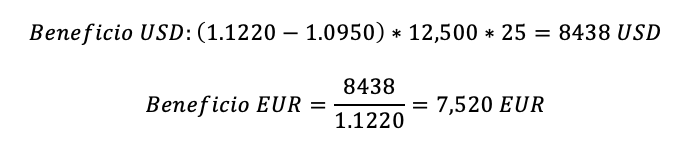

El cliente podría comprar 25 contratos de futuro para establecer cobertura. Si el futuro vencimiento septiembre 2023 cotizara en ese momento a 1.0950, el cliente compraría a ese nivel. Al vencimiento del futuro, si el tipo de cambio al final fue como se comentó 1.1220, las ganancias experimentadas en el futuro serían:

Las pérdidas originales por tipo de cambio fueron 7,949 euros. La cobertura ha funcionado correctamente.

Debemos realizar, sin embargo, las siguientes observaciones:

1.- En el caso opuesto, que el USD se hubiera apreciado frente al EURO, el cliente habría realizado pérdidas en la cobertura. Las coberturas con futuros simplemente cierran temporalmente el riesgo de la posición, renunciando a beneficios sobre la evolución del tipo de cambio.

2.- La cobertura se establece sobre una fotografía inicial con los precios originales de la cartera de acciones, incrementos/reducciones del precio de las acciones conllevarán cambios en los importes a cubrir en euros, por lo que, a menos que haya un rebalanceo de la cobertura, siempre habrá efectos residuales.

3.- Existe cierta convexidad en la cobertura ya que, al estar expresados los resultados en USD, la liquidación en euros se verá afectada por un mayor tipo de cambio, como hemos visto en nuestro ejemplo.

4.- Hay que recordar que el contrato expira en SEP 23 si se desea mantener la cobertura habría que vender este vencimiento y comprar el próximo de vencimiento DEC 23. En caso de que se quiera deshacer la cobertura con anterioridad al vencimiento, bastaría con vender la posición en futuros.

Los Futuros y las Opciones son instrumentos complejos y presentan un riesgo elevado de perder dinero rápidamente debido al apalancamiento. Los Futuros y las Opciones no cuentan con la protección de saldo negativo y las pérdidas podrían exceder el saldo depositado en su cuenta. Cada inversor debe valorar los riesgos de los instrumentos financieros, así como sus conocimientos del funcionamiento de los mercados antes de realizar operaciones con productos complejos. El presente artículo puede considerarse pieza publicitaria de iBroker.