El miedo de las inversores y la volatilidad de las bolsas se han disparado.

En la sesión de hoy, y tras la fuerte subida del martes, el S&P 500 se ha desplomado. Ahora bien, a pesar de la fuerte caída, el S&P 500 consiguió cerrar por encima de la mínimos marcados el lunes y el martes

Aunque resulte sorprendente, debo decirles que creo que este comportamiento podemos considerarlo normal. Me explicaré.

Si tenemos en cuenta el movimiento iniciado por el S&P 500 tras girarse a la baja al llegar al 3.138, podemos observar que se está moviéndo dentro de un amplio movimiento lateral, desplegando lo que parece ser una pauta plana.

Fijémonos en el gráfico horario del S&P 500 que recogemos a continuación.

Se observa un soporte en la zona de los 2.975, además de la resistencia de la zona 3.138

Pues bien, si el S&P 500 respetase ahora el soporte de la zona 2.975, entonces deberíamos considerar como escenario más probable el desarrollo de una nueva onda al alza. La confirmación la tendríamos en el momento en que el S&P 500 superase los 3.138.

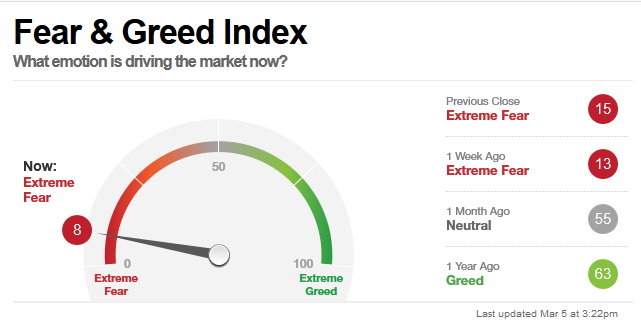

Si nos fijamos en el sentimiento de los inversores, que recogemos en el gráfico siguiente, observaremos que presenta una lectura de extremo miedo.

La preocupación de los inversores es cada vez mayor porque ven que el virus se está propagando, y cada día parece más lejano el momento en el que se alcanzará la normalidad.

Esa angustia está llevando a los inversores a comprar bonos de forma masiva y a vender acciones bancarias.

El miedo de los inversores se ha cebado en las acciones bancarias. Ahora bien, la cotización del S&P Banks Index se encuentra en una importante zona de soporte, por lo que resulta muy probable un significativo rebote.

Un nivel de miedo tan elevado, nos obliga a pensar en la Teoría de la Opinión Contraria.

No digo que haya llegado el momento de comprar porque se ha agotado la tendencia bajista de corto plazo de las bolsas. Lo que realmente estoy tratando de decir esque debemos ser conscientes de que si compramos bonos a estos precios o vendemos acciones de los bancos en estos niveles tan bajos estaríamos haciendo lo mismo que está haciendo la masa. Por lo que resulta muy probable un rebote violento, rebote que podría provocarnos unas cuantiosas pérdidas. Creo que el rebote resulta muy probable porque los inversores están descontando el peor de los escenarios.

Es el momento de mantener la calma y no dejarse arrastrar por los sentimientos. El mercado está en pánico, pero eso no significa que debamos estarlo.

La liquidez se ha deteriorado a pesar del recorte de emergencia del FED, tal y como revela el resultado de las subastas “sobresuscritas” de operaciones “repo”.

Por lo tanto, resulta improbable que el FED recorte, tal y como tenía previsto, el importe de las operaciones de “repo”.

Es más, lo más probable es que incremente sus inyecciones de liquidez, lo que sería una nueva señal de desprestigio del FED y supondría reconocer tácitamente que había puesto en marcha el QE4 a pesar de que Powell lo negó con firmeza.

El FED renunciará a reducir su programa de “repos” porque si no lo hiciera acentuaría la caída de las bolsas.