Desde Fidelity creen que estamos en un momento de volatilidad en el que resulta fácil perderse con lo que es más importante que nunca mirar el bosque en su conjunto. “Es importante no perder de vista que el valor intrínseco de una empresa no viene determinado por lo que ocurre en cualquier periodo de seis o doce meses, sino por los flujos de efectivo que genera a lo largo de los años como empresa en funcionamiento”, asegura Fabio Ricelli, gestor del FF European Dynamic Growth Fund (y del FF Iberia Fund) de Fidelity,

El coronavirus, al igual que otras pandemias que ha sufrido el mundo a lo largo de los siglos, se superará y, aunque la economía entre temporalmente en recesión, se recuperará y las empresas prosperarán. “Para cualquier inversor a largo plazo, esta volatilidad en las bolsas supone una oportunidad para realizar inversiones rentables. Actualmente encontramos gran cantidad de buenos negocios a precios muy atractivos. ¿Cuándo rebotarán las cotizaciones de estas empresas? No lo sé. Todo aquel que afirme saberlo, solo está especulando, pero si aprovechamos este periodo de incertidumbre para realizar inversiones inteligentes, las recompensas pueden ser muy grandes”.

Este experto destaca la buena evolución del fondo en lo que va de año a causa de la infraponderación que mantenía en energía, bancos y servicios financieros. No se han introducido cambios en la estrategia de inversión del gestor a consecuencia del entorno de mercado actual.

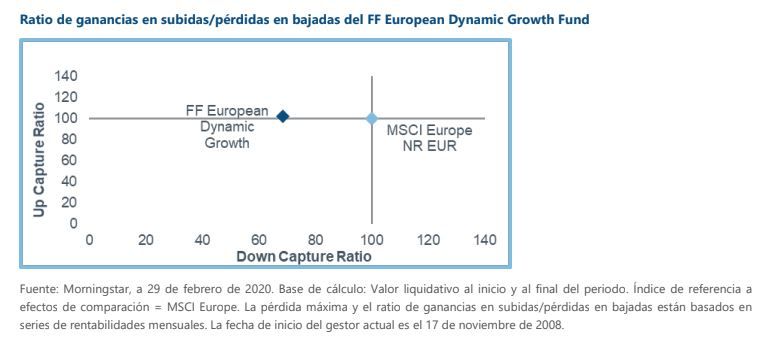

De hecho, las elevadas rentabilidades que ha registrado la estrategia European Dynamic Growth con el gestor actual se han logrado precisamente manteniendo un enfoque coherente durante las fases de alzas y bajas de los mercados. Los gestores Fabio Riccelli y Karoline mantienen una perspectiva de preservación del capital: tener en cartera buenos negocios, con balances saneados contribuye a conseguir ese objetivo en fases de caídas.

Posicionamiento actual del Fidelity Dynamic Growth

Y ¿cuál es el posicionamiento actual? Los gestores siguen invirtiendo en empresas con vectores de crecimiento de largo recorrido y rasgos de calidad. El posicionamiento en sectores y países es fruto de dónde encuentran la mayor cantidad de oportunidades de inversión en unción de un análisis ascendente detallado. El fondo sigue estando muy sobreponderado en tecnologías de la información, industria, atención sanitaria y servicios de comunicación.

Dentro de las TI, las empresas de pagos se mantienen como una temática destacada del fondo a través de sus posiciones en Ingenico, Nexio y Worldline. Este subsector ofrece crecimiento estructural, altas barreras de entrada, atractivos perfiles de generación de efectivo y rentabilidades empresariales, y un elevado potencial de creación de valor mediante movimientos de concentración. El proveedor de software SAP es la mayor posición del fondo y ha seguido generando una mejora constante de los ingresos y el apalancamiento operativo.

Dentro del sector industrial, Experian es una posición clave. Se prevé que esta empresa registre un crecimiento cercano al 10% a lo largo de muchos años gracias a la innovación en productos, la expansión hacia nuevos mercados y la recuperación del consumo y los mercados latinoamericanos.

En atención sanitaria, Grifols , Novo-Nordisk y Qiagen son algunas de las principales inversiones del fondo. Tanto Grifols como Novo Nordisk son negocios de calidad de larga duración que cuentan con vectores de crecimiento a largo plazo. Qiagen cuenta con una exposición diversificada y amplia a pruebas moleculares y genómicas, con diferentes tipos de clientes, aplicaciones y modelos de negocio, y desde un punto de vista estratégico se centra en los mercados de crecimiento a largo plazo más prometedores. La compañía recibió una oferta de adquisición de Thermo Fishers a comienzos del mes de marzo.