La iniciativa de Allianz o Credit Agricole han reclamado a emporios como Duke Energy, Hyundai o Samsung alinearse con las valoraciones sobre los avances hacia las emisiones netas cero de la Iniciativa SBTI y su capacidad de escrutinio, a través de Inteligencia Artificial y Big Data, sobre la veracidad, consistencia y celeridad de las inversiones corporativas bajo criterios ESG. Semanas antes de que la COP26 celebre su reunión anual en la ciudad escocesa de Glasgow a comienzos de noviembre. La vigésimo sexta Conferencia de las Naciones Unidas sobre el Cambio Climático será trascendental porque emitirá un primer examen sobre la evolución de las agendas políticas nacionales de cada uno de los 190 países signatarios de los Acuerdos de París de 2015. Con un año de retraso por la crisis sanitaria del coronavirus. Una revelación no casual. Dado que la SBTI se rige por las metas científicas que llevan el sello de la ONU. Pero, sobre todo, porque priorizan con la misiva remitida a las 1.600 compañías de todo el mundo corregir la anomalía que supone que las más de 4.200 empresas pertenecientes a los socios del G-20 firmen en su totalidad sus compromisos para reducir a cero las emisiones netas de CO2 según los estándares científicos y con la adecuada traslación informativa de sus inversiones ESG al mercado. En la actualidad, sólo la quinta parte de ellas han suscrito protocolos de cesión de datos sobre sus planes corporativos a futuro. Algo que desde la SBTI consideran una doble vara de medir. En un momento crucial para el combate contra la catástrofe climática.

“Necesitamos más compañías con el compromiso de reducción de sus emisiones de CO2 y con unos objetivos más ambiciosos y que las que lo han puesto en práctica, demuestren que la senda medioambiental, social y de buen gobierno corporativo es lo suficientemente robusta”, explica Aela Cozic, analista de inversiones sostenibles de Fidelity International a Bloomberg. Antes de precisar que “la solicitud realizada a las compañías es muy clara desde el punto de vista inversor y tiene que ver con comprobar que las empresas asumen de forma correcta y efectiva sus metas para conseguir portfolios de capital con emisiones netas cero”. Las corporaciones a las que la coalición de 220 firmas de inversión ha trasladado su declaración de intenciones superan los 41 billones de capitalización bursátil, pero aún son responsables de unas emisiones directas de 11,6 gigatones de CO2, lo que supone más de las tasas de polución combinada de EEUU y Europa.

El pasado año, la organización ecologista no lucrativa CDP, una de las instituciones que está detrás de la SBTI, coordinó en plena epidemia una campaña con la que logró reclutar a 154 compañías de todo el mundo, con una responsabilidad conjunta de expulsión de gases de efecto invernadero similar a los niveles de contaminación asignados a Alemania. Para Laurent Babikian, director de Mercados de Capitales de DDP, precisa que esta iniciativa “sirve a los inversores que manejan patrimonios considerables y quieren alinearse con firmas que busquen activamente su contribución a reducir en 1,5 grados la temperatura media del planeta respecto a las cotas del año 1990, como estipulan los Acuerdos de París, a comprobar que sus planes de inversión están efectivamente dirigidos a esta meta”. Un criterio que, en la actualidad, se reduce a una de cada diez compañías, matiza.

La adopción de esta iniciativa es “crítica” -aclara Jean-Jacques Barbéris, director de la división de clientes ESG en Amundia. Porque, “hoy en día, es perfectamente posible para los inversores poder acceder a la trayectoria integral de los modelos de negocios de las compañías y su grado de involucración real con los criterios medioambientales científicamente marcados en los Pactos de París”. Aunque resulta “imperioso y necesario” que las hojas de rutas verdes “se consoliden a largo plazo”.

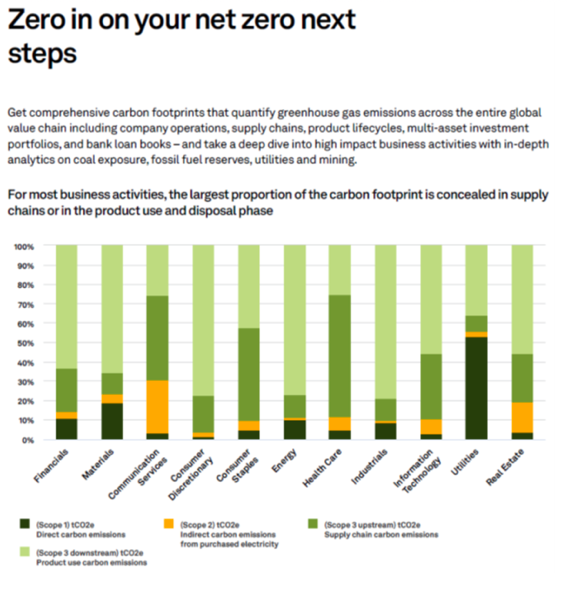

Las emisiones netas cero también están detrás de la herramienta para vigilar el combate de las empresas contra el cambio climático que lideran sociedades de valores como BlackRock y que se conoce como Transition Pathway Iniciative (TPI). Surgida en 2017 en colaboración con otros fondos de inversión que, en conjunto, gestionan 40 billones de dólares en activos globales y que ha perfilado métodos de información precisos con los que nutrir a las empresas en su revelación de los avances en transición energética. El proyecto pondrá en liza en 2020 desde el TPI Global Climate Transition Centre, con sede en el Grantham Research Institute on Climate Change ande the Environment de la London School of Economics and Political Science, reglas y criterios más exhaustivos para supervisar los esfuerzos hacia la descarbonización. Además de revelar los datos públicos de cómo más de 10.000 empresas se han acogido a road maps de cero emisiones netas y su reflejo en sus emisiones de deuda en los mercados; frente a las apenas 400 de la actualidad. Con especial mención a los cambios en sus cadenas de valor. Con vistas a adquirir valoraciones más precisas sobre sus ambiciones medioambientales, sociales y corporativas.

Adam Matthews, presidente de TPI y responsable de inversiones en Church of England Pensions Board, uno de los fondos de pensiones más activo en los mercados, explica que el centro del TPI “pondrá a disposición de los inversores toda la información que precise para juzgar la evolución climática de cada activo empresarial con unas mismas lentes”. Bajo criterios estandarizados. Un mecanismo que “será de suma utilidad” para establecer las fortalezas que precisa la arquitectura financiera y las firmas de inversión a la hora de examinar estos criterios empresariales en la era post-Glasgow. Matthews concede una relevancia especial a la COP26.

“En BlackRock estamos convencidos de que el riesgo climático es riesgo inversor”, explica Sandy Boss, responsable global de Investment Stewardship en la firma de Larry Fink. “En consecuencia con nuestros clientes, debemos darles mecanismos de información precisa y rigurosa sobre las distintas escalas evolutivas de los activos empresariales que les ofrecemos en materia de cambio climático”. Diferencias evolutivas palpables que Standard & Poor’s Global Intelligence sintetiza en un elocuente gráfico por industrias.

Involucración de países en los factores ESG

Japón ha dado el primer paso. Será la potencia industrializada y del G-7 pionera en considerar los factores ESG en las compras de activos extranjeros que realice su Ministerio de Finanzas. Un movimiento que, según avanza su titular, Shunichi Suzuki, refleja el férreo compromiso japonés por cumplir con los objetivos de 2050 de neutralidad energética. “Ante el incremento del interés inversor, institucionales y privados, por los criterios ESG”. Suzuki también quiso avanzar el paso en el preámbulo de la COP26. Y su predicción de que las inversiones en bonos ESG se expandirán por los mercados en 2020.

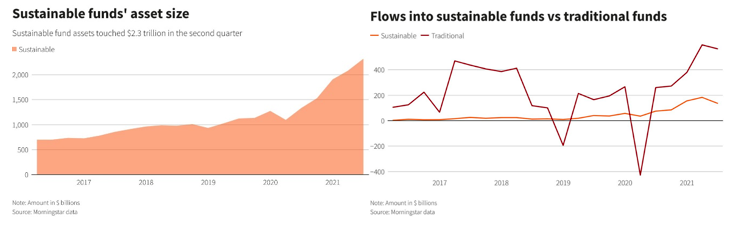

Los activos en fondos sostenibles alcanzaron un récord de 2,3 billones de dólares en el segundo trimestre de este año, según Morningstar, lo que supone el quinto periodo trimestral seguido de incremento de capital neto en criterios ESG; en esta ocasión, al suscribir un repunte del 12% frente a los tres meses iniciales del año. Principalmente, impulsado por el flujo de acciones.

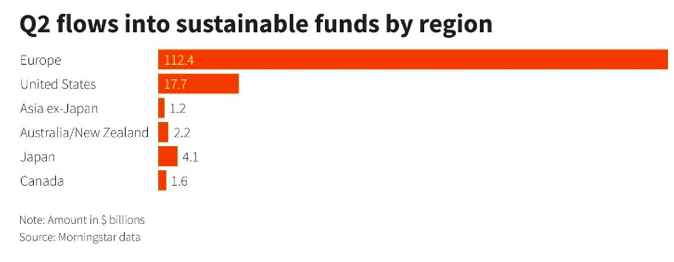

El informe de la firma de servicios financieros de Chicago precisa que “la fase de incremento del número de productos de inversión sostenibles a lo largo del planeta, su apreciación de mercado y los flujos positivos continúan consolidando este tipo de activos en los fondos de capital”. Una tendencia que “mantiene su fortaleza” de cara al futuro. Liderados por los mercados europeos, donde su demanda sigue un fuerte impulso, aunque todavía un 15% por debajo del volumen de inversiones de activos tradicionales. De 112.400 millones de dólares (los flujos con factores ESG) y de 150.600 millones, los asociados a fondos convencionales.