Sin embargo, existen algunas estrategias ampliamente utilizadas que pueden considerarse efectivas en diferentes situaciones.

Diversificación: La diversificación es una estrategia clave que consiste en distribuir el capital entre diferentes clases de activos (acciones, bonos, inmobiliario, materias primas etc.) y geografías, lo que ayuda a reducir el riesgo general de la cartera. Al diversificar, los inversores pueden beneficiarse de las ganancias potenciales de diferentes áreas mientras minimizan la exposición a eventos adversos específicos.

Inversión a largo plazo: La estrategia de inversión a largo plazo implica mantener posiciones durante un período prolongado, generalmente años o incluso décadas. Esta estrategia busca aprovechar el crecimiento a largo plazo de los mercados y superar la volatilidad a corto plazo. Los inversores a largo plazo suelen adoptar un enfoque de "comprar y mantener", confiando en la solidez y el rendimiento histórico de los activos a largo plazo.

Valor (value investing): El enfoque de inversión en valor se basa en identificar activos que se consideran subvalorados por el mercado en relación con su valor intrínseco. Los inversores que siguen esta estrategia buscan oportunidades en acciones o activos que se negocian por debajo de su valor real, esperando que el mercado eventualmente reconozca su verdadero potencial y el precio suba.

Estrategia de crecimiento (growth ): La estrategia de crecimiento se centra en identificar empresas con un alto potencial de crecimiento en términos de ingresos, ganancias y valor de mercado. Los inversores de crecimiento buscan empresas innovadoras y disruptivas en sectores en crecimiento, y están dispuestos a pagar una prima por sus acciones con la expectativa de obtener rendimientos significativos a largo plazo.

Inversión pasiva (indexación): La inversión pasiva implica replicar el rendimiento de un índice de mercado, , a través de fondos indexados o ETFs (fondos cotizados en bolsa). Esta estrategia busca obtener rendimientos similares al mercado en general, en lugar de tratar de superarlo activamente. La inversión pasiva es conocida por tener costos más bajos y una gestión más simple en comparación con la inversión activa.

Los distintos tipos de inversión debemos aplicarlos a los mercados, y ver lo que ha pasado en el mercado para conocer cómo puede afectarnos en nuestras inversiones.

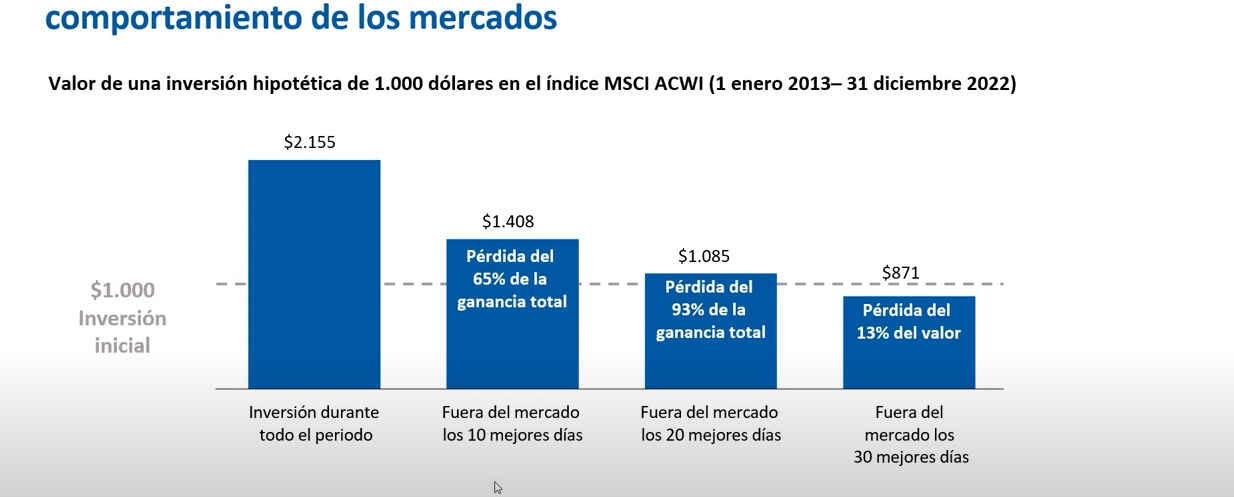

Por ejemplo según un estudio que ha realizado la gestora de fondos Capital Group, vemos que la inversión a largo plazo siempre es beneficiosa para nuestra cartera, Si hubiéramos invertido 1.000 dólares en el MSCI Word, habríamos obtenido 2155 dolares, no esta nada mal, pero qué hubiera pasado si por ejemplo nos hubiéramos perdido los 10 mejores dias de esa década, pues que nuestra participación habría sido de o "solo" 1408 dólares, es decir habríamos ganado solo 408 en 10 años. Si en vez de perdernos los mejores 10 dias de la bolsa, nos hubieramos perdido los mejores 20 dias. El resultado habría sido casi un empate técnico.

Es decir, a largo plazo se gana en bolsa si se está diversificado e invertido todo ese tiempo.

Otro dato que nos da el estudio de CapitalGroup es que si hubiéramos invertido 1000 euros desde el año 1992 y los hubiéramos vendido en 2022, habríamos ganado 8.838 euros en ese tiempo, pero ojo, habría habido años de perder el 41% y otros de ganar un 33%, es decir el mismo estudio nos reconoce que hay si sabemos cuándo entrar y salir del mercado ( en función de nuestro estilo de análisis) el resultado puede mejorar mucho.

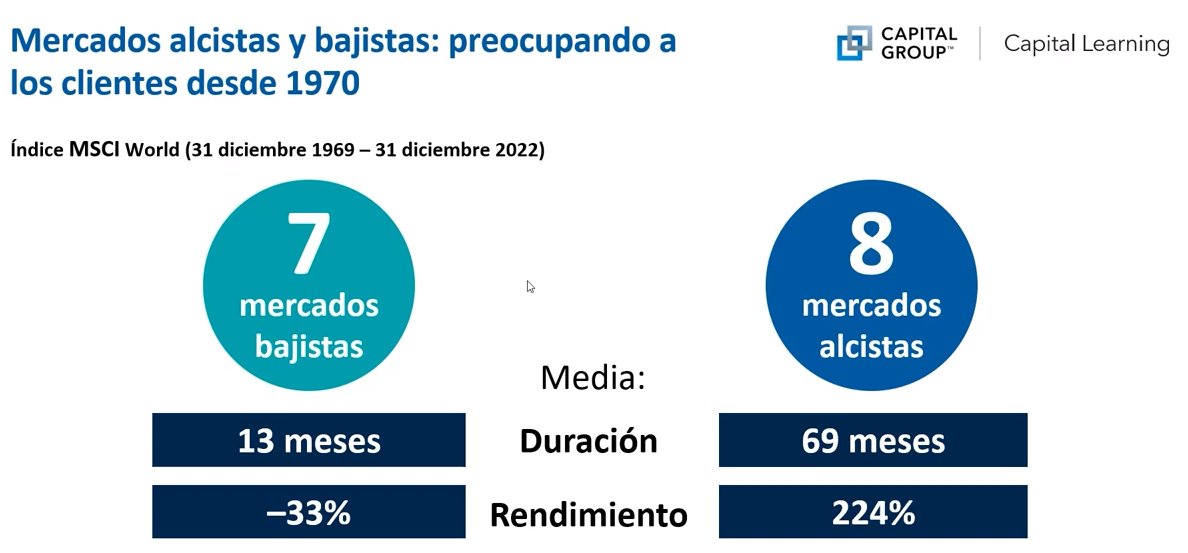

Vean por ejemplo cómo los mercados bajistas son mercados con una menor duración y una menor caída que las recuperaciones en bolsa, que son más fuertes y de más periodos.

Lo importante es tener un método de inversión propio, adaptado a nuestras necesidades y que cumpla nuestros objetivos de inversión en el corto, medio y largo plazo.

Los alumnos del programa práctico de Estrategias de inversión y trading aprenden a tomar decisiones de inversión en función de los datos macro, fundamentales o ventajas competitivas y luego aprenden a entrar y salir en el mercado utilizando el análisis técnico , que nos dirá el "cuando".

No se trata de ir corriendo detrás del precio, eso es un error, pero a la hora de mirar al mercado también debemos mirar los distintos estilos de inversión y nuestro perfil de riesgo, ya que es necesario posicionarnos en los activos y tematicas que nos permitan llegar a nuestros objetivos financieros, ya que cómo dicen algunos gestores de fondos value, "en los mercados turbulentos, los inversores podemos descubrir grandes anomalías del mercado que nos ofrezcan rentabilidades anuales de doble dígito" solo se necesita paciencia y buscar esos "mirlos blancos" que están en el mercado y no estar tan pendientes del ruido del mismo.

APRENDE A INVERTIR CON NUESTRO CURSO MÁS COMPLETO

Estrategias de Inversión ha desarrollado el curso practico de bolsa y trading que te enseña a invertir a corto, medio y largo plazo en bolsa.

Un programa para que los inversores tengan un metodo de inversión para toda la viday que les permita invertir según su nivel de riesgo .

Nuestros alumnos aprenden a invertir en cualquier espacio temporal y con todos los activos.

Solicite información sin compromiso en este enlace