Una de las formas más eficientes que existen a la hora de analizar los mercados de renta variable es a través de los estudios de flujos de capital y el análisis de la rotación sectorial.

Saber en que momento el dinero entra en un grupo de compañías cotizadas puede ser una ventaja muy interesante en la operativa de swing Trading.

Todas las empresas americanas cotizadas están repartidas y distribuidas entre 10 industrias y a su vez estas 10 industrias están subdivididas en una serie de SuperSectores, estos se dividen en sectores y Subsectores.

Sabemos que a través de los indicadores de fuerza relativa y fuerza comparativa podemos discernir cual de las industrias americanas es mas fuerte en comparación con las otras. Eso nos da una ventaja a la hora de elegir las compañías técnicamente más eficientes dentro de esas industrias fuertes y tendenciales.

Pero solo debemos conformarnos con la fuerza relativa? La respuesta es NO, ya que debemos vigilar los momentos concretos en los que se encuentren cada una de estas industrias fuerte y tendenciales pudiendo encontrar diferencias importantes entre las industrias que inician esa fase de potencia alcista y aquellas que están concluyendo dicha situación óptima.

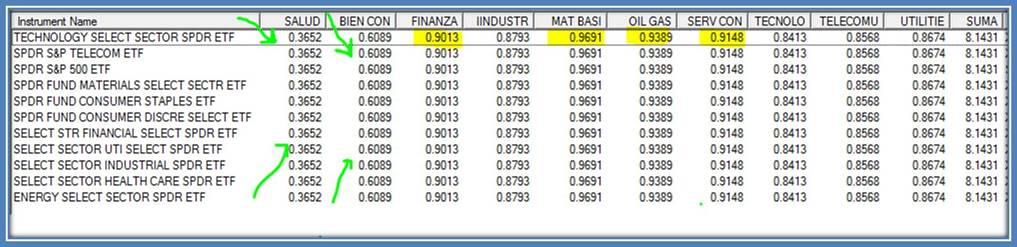

Una de las técnicas que usamos para medir el nivel de calidad del movimiento de estas industrias son los coeficientes de correlación relativa existente entre los ETF de las industrias americanas y su índice de referencia, el volumen empleado en las subidas , las divergencias entre sus indicadores de amplitud ,movimiento de precios y algún otro factor.

Observen el resultado obtenido tras la ruptura de máximos en los Indices americanos.

Industrias como los MATERIALES BÁSICOS y la ENERGÍA presentan una correlaciones de 0,96 y 0,93 respectivamente ,por lo tanto las subidas que se están generando en sus curvas de precios están siendo acompañadas por sus indicadores de fuerza y amplitud, algo muy positivo si pretenden continuar con su movimiento ascendente a medio plazo.

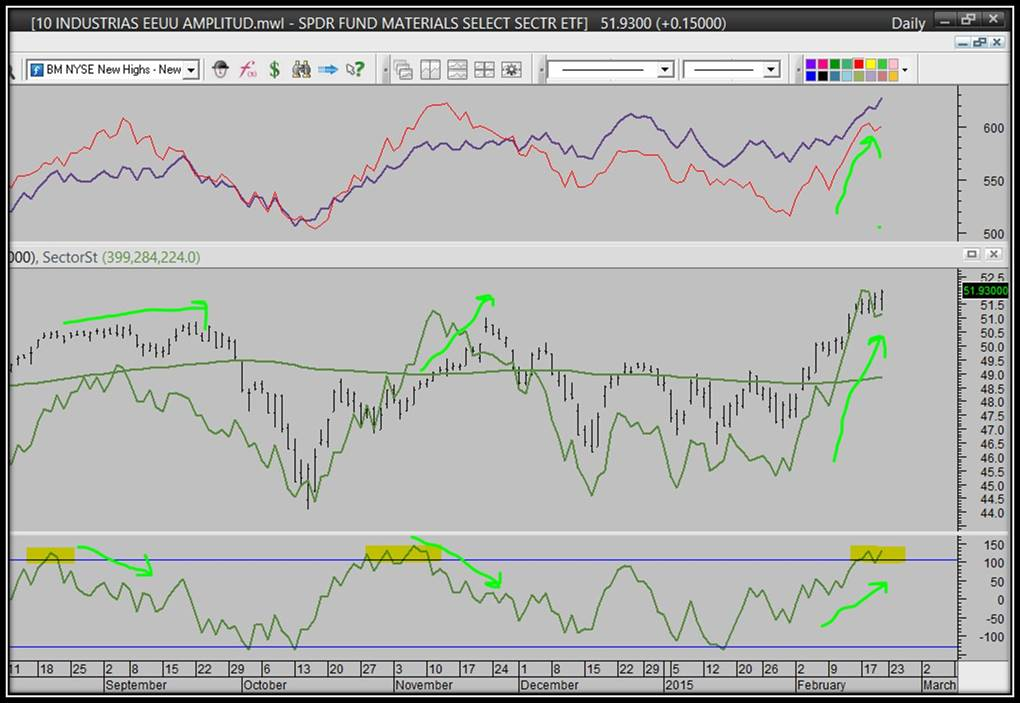

Veamos como la curva de precios de la industria de los materiales básicos tiene una correlación directa con el movimiento de las curvas de distintos indicadores presentados en el gráfico.

Los cuatro indicadores que aparecen junto a la curva de precios presentan un movimiento muy parecido. Todos suben mientras el precio de la industria sube.

Los indicadores de amplitud en color rojo y azul de la parte alta , el indicador de volumen empleado en la subida en verde en el centro del gráfico junto a la cotización del activo de referencia y por ultimo el indicador de sobrecompra- sobreventa verde que aparece en la parte baja del gráfico, nos muestra a las claras la correlación directa que existe en esta industria.

Por otro lado las industrias de atención a la salud y los bienes consumo presentan correlaciones muy bajas de 0,36 y 0,60 respectivamente demostrando lo alejadas que se encuentran ambas industrias del resto de activos analizados en este grupo.

En la última columna aparece reflejado el dato sumado de correlación de todas las industria americanas. Ese dato debe acercarse al valor 10 para que el mercado y sus indicadores estén perfectamente sincronizados. Conseguir esa valoración es muy complicado, pero datos por encima de 8 nos hacen pensar en una continuación alcista del mercado EEUU en el corto plazo.

El dato más interesante es el que pertenece a la industria de los Servicios de consumo ya que presenta una correlación muy alta de 0,91 y además mantiene un estatus muy interesante en los últimos lecturas de fuerza relativa.

Si vemos esta tabla podemos observar como los servicios de consumo ( consumer discrecional) es la industria que mas subió en las lecturas de los últimos 3 meses, las últimas 2 semanas y la ultima semana. Eso junto a su falta total de divergencias bajistas en los indicadores de amplitud y volumen nos hacen ser muy optimista en cuanto a la continuación de su movimiento al alza.

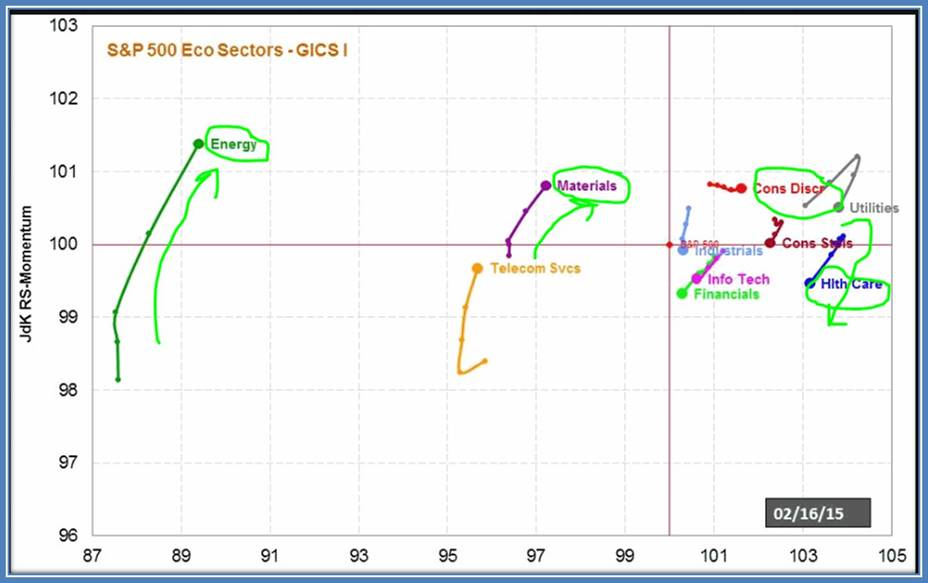

Como señal clara que corrobora lo analizado y comentado anteriormente, les voy a mostrar unas gráficas de rotación industrial que nos van a mostrar el momento operativo en el que se encuentran las 10 industrias americanas.

Vean como resurgen al alza las dos industrias más débiles del mercado como son los materiales básicos en color verde y las empresas energéticas en color morado, pasando ambos subyacentes en las últimas tres semanas de la zona totalmente bajista o negativa como es el cuadrante de abajo a la izquierda , a un cuadrante bastante mas positivo para su continuidad alcista como es el cuadrante de arriba a la izquierda. Si a esto le unimos el estudio de correlación directa positiva que hemos realizado con anterioridad podemos pensar en un mas que posible movimiento de continuidad alcista.

Este último análisis también nos muestra el claro declive de la industria de atención a la salud en color azul , que ha pasado del cuadrante mas positivo que existe que es el de arriba a la derecha , al cuadrante de declive, uniendose así a industrias como los bienes de consumo , las finanzas o las empresas industriales.

Los servicos de consumo en color rojo permanecen inalterados en las zona ++ que es el cuadrante de arriba a la derecha y además permanece estable en las últimas 4-5 semanas con un movimiento lateral en su evolución de fuerza comparativa. Si ha esto le unimos el estudio de correlación realizado anteriormente y su buena evolución en el corto y el medio plazo podemos pensar que actualmente es la mejor oportunidad de presente que se nos presenta, pudiendo ser las compañías de materiales básicos las que mas proyección de futuro presenten.

JOSÉ LUIS GARCÍA LÓPEZ

Analista bursátil Independiente

Redactor de Enbolsa.net