La inversión de impacto no debería considerarse un nicho sino, más bien, una herramienta para que los inversores institucionales, los fondos de dotación (endowments) y los inversores particulares fomenten con sus inversiones cambios positivos para la sociedad o el medioambiente.

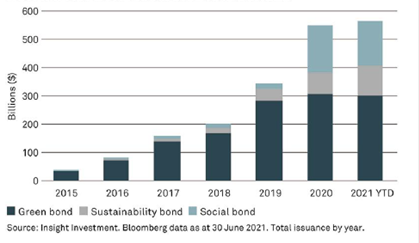

Este enfoque resulta cada vez más popular: mientras que en 2015 se emitieron bonos de impacto por un valor aproximado de 50.000 millones de dólares, en 2020 las emisiones anuales alcanzaron los 500.000 millones de dólares1, una cantidad que se ha superado en el primer trimestre de 20212.

Los diversos factores que han contribuido a este crecimiento podrían resumirse en:

1. Cambios de actitud – A medida que la sociedad adopta los valores y prioridades de los millennials y la generación Z, los inversores también se muestran cada vez más interesados en las empresas que tienen en cuenta su impacto social y medioambiental.

2. Compromiso con la sociedad y el medioambiente – Cada vez son más las empresas que reconocen la importancia de apoyar a las comunidades locales y proteger el medioambiente. La emisión de bonos de impacto puede servir para demostrar el compromiso de las empresas, las multinacionales y los gobiernos con las estrategias de sostenibilidad y contribuir a la consecución de los objetivos marcados por el Acuerdo de París y los Objetivos de Desarrollo Sostenible de la ONU.

3. Presión regulatoria – Los cambios regulatorios amenazan los modelos de negocio de ciertos sectores, como los suministros públicos. Si no evolucionan, algunas empresas de sectores como la energía podrían enfrentarse a un futuro incierto. Por ejemplo, el abandono gradual del carbón como fuente de energía requiere financiar el desarrollo de tecnologías alternativas.

4. Facilidad de emisión – Emitir un bono de impacto es ahora más fácil que nunca. Los emisores cuentan con más apoyo y asesoramiento (por parte de organismos como la Asociación Internacional de Mercados de Capitales o ICMA) y los inversores demandan cada vez más inversiones de impacto.

Hasta ahora, el mercado de los bonos de impacto ha estado dominado por los bonos verdes, con los que se financian proyectos que promueven una economía neutra en carbono, la protección del medioambiente o que mejoran la resiliencia y la adaptación al cambio climático. Los bonos verdes impulsaron al mercado de los bonos de impacto en 2007, cuando el Banco Europeo de Inversiones lanzó sus primeras emisiones de impacto. Sin embargo, la emisión de bonos sociales y sostenibles se ha acelerado notablemente en los últimos cinco años.

LAS EMISIONES DE BONOS DE IMPACTO SE HAN DISPARADO

Los bonos sociales se usan para financiar proyectos que abordan un determinado problema social o que se proponen lograr un resultado positivo para la sociedad. A menudo se centran en servicios esenciales como sanidad, educación y servicios financieros, vivienda e infraestructura básica como redes de saneamiento, transporte y agua potable.

En el último año, también se han emitido bonos sociales para ayudar a financiar la respuesta médica a la COVID-19, tanto la investigación y el desarrollo como la prestación de asistencia social. Por último, los denominados bonos sostenibles financian una combinación de proyectos medioambientales y sociales y representan la tercera categoría de bonos de impacto por volumen.

Otros mercados más pequeños incluyen el de los bonos azules, que se centran en proyectos relacionados con mares y océanos, los bonos de género, que promueven la igualdad de género y de oportunidades, y los bonos de transición, que ayudan a empresas de todo tipo en su transición hacia una economía baja en carbono.

En 2021, el Banco Mundial emitió un «bono de rinocerontes» por valor de 45 millones de dólares cuya rentabilidad depende de la tasa de crecimiento de la población de rinocerontes negros salvajes.

Impact washing

Aunque el crecimiento y la aceptación de los bonos de impacto suelen considerarse algo bueno, los inversores deben saber lo que están comprando. Los estándares de transparencia pueden ser relativamente laxos, incrementando el riesgo de «impact washing», práctica por la que un emisor afirma ser de impacto cuando, en realidad, no lo es tanto.

Esto, a su vez, crea problemas a la hora de comparar las emisiones y el grado de transparencia de los bonos de impacto. Además, la falta de información consistente dificulta que los inversores puedan verificar si el capital de los bonos se ha invertido efectivamente en lo que se suponía.

La ICMA ha intentado resolver este problema con un conjunto de principios de adopción voluntaria. Los Principios de los Bonos Verdes de la ICMA ofrece un estándar de transparencia con la intención declarada de promover «la integridad en el desarrollo del mercado de bonos verdes». Sus Principios de los Bonos Sociales y Principios de los Bonos Sostenibles plantean objetivos similares.

El crecimiento del mercado de los bonos de impacto ofrece más opciones para los inversores que desean contribuir a resolver los problemas ligados al cambio climático y la desigualdad. Sin embargo, la eficacia y la validez de cada bono de impacto varía, por lo que los inversores deberían contar con procesos robustos que les permitan analizar cada emisión y elegir con cabeza.