En momentos como este, conviene identificar los sesgos conductuales y ceñirse al conjunto de principios fundamentales de la inversión. La respuesta más obvia ante este tipo de situaciones es el miedo, que es connatural al comportamiento humano y se ha desarrollado como forma de responder rápidamente ante el peligro. Sin embargo, el miedo no destaca precisamente por su capacidad para preservar las inversiones.

Los estudios han demostrado que los inversores son más sensibles a las pérdidas que a las ganancias, lo que genera comportamientos tendentes a evitar las pérdidas en lugar de aprovechar al máximo las rentabilidades de la inversión. Lo anterior se agudiza especialmente cuando los precios de los activos caen.

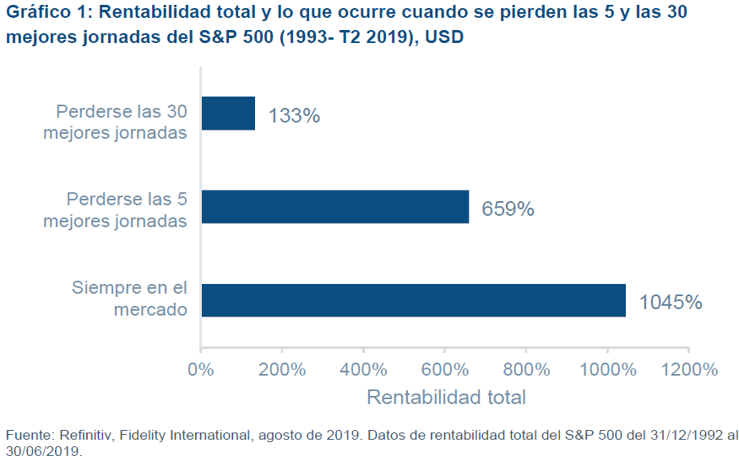

Además de ser conscientes de los sesgos y gestionarlos, también conviene reevaluar una cartera y comprobar si refleja unos principios fundamentales de inversión. Se deben intentar evitar especialmente los movimientos de entrada y salida de los mercados, que se ha demostrado que perjudican las rentabilidades a largo plazo en una amplia gama de clases de activos.

En el Gráfico 1, a continuación, se muestran los efectos de perderse las mejores jornadas del S&P 500 a largo plazo:

Ante la pregunta ¿cómo deberían responder los inversores ante este tipo de incertidumbre y la volatilidad que genera?, Fidelity da los siguientes 10 mensajes clave que ayudarán a los inversores a conducir sus carteras en periodos de volatilidad:

| 1. La volatilidad es algo normal dentro de la inversión a largo plazo. |

| 2. A largo plazo, el riesgo bursátil suele obtener recompensa. |

| 3. Las correcciones del mercado pueden crear oportunidades atractivas. |

| 4. Se debe evitar salir y entrar de las inversiones. |

| 5. Los beneficios derivados de las inversiones regulares se acumulan. |

| 6. La diversificación de las inversiones ayuda a generar rentabilidades más homogéneas. |

| 7. Invertir en valores de calidad que pagan dividendos para conseguir rentas periódicas. |

| 8. Reinvertir los rendimientos para aumentar las rentabilidades totales. |

| 9. No hay que dejarse arrastrar por el tono general del mercado. |

| 10. La inversión activa puede ser una estrategia muy exitosa. |

Como hemos visto, los mercados pueden reaccionar de forma muy brusca ante posibles amenazas, pero también pueden estabilizarse rápidamente y terminar recuperándose.

Por lo tanto, Fidelity opina que conviene no centrarse demasiado en las oscilaciones a corto plazo, por acusadas que puedan parecer, e invertir en empresas de calidad que puedan seguir generando rentabilidades duraderas a lo largo plazo.