El mercado se sigue moviendo de forma brusca ante cualquier catalizador que afecte al ánimo de los inversores. Al cierre de la sesión del miércoles veíamos fuertes caídas para los principales índices de Wall Street. El DOW JONES Ind Average cerró con una caída del 1,95%, en los 32.513,94 puntos, el S&P 500 se dejó un 2,08% hasta los 3.748,57 y el NASDAQ 100 recortó un 2,37% en los 10.797,55 puntos.

El avance de los republicanos en las elecciones de medio periodo parecía más modesto de lo que algunos esperaban y los inversores aguardaban nerviosos unos datos de inflación de Estados Unidos (que se conocerá hoy) que brindarán pistas sobre la contundencia de las futuras alzas de las tasas de interés. Los principales índices en Nueva York extendieron las caídas a medida que los rendimientos de bonos del Tesoro aumentaban tras una débil subasta de notas a 10 años.

"Las elecciones de midterm están distorsionando el mercado", apunta Javier Etcheverry, responsable en España de Activtrades. Y el mercado no sabe tampoco si ya hemos llegado al techo de inflación o estamos en un pequeño receso, una toma de aire, por lo que los índices no toman un rumbo claro. De hecho, el signo mixto dispar que estamos viendo es una muestra de la inestabilidad que hay en el mercado. La situación no es de certeza, en la que los inversores puedan intuir lo que va a pasar y saber claramente cómo moverse.

En un entorno así, una buena opción puede ser la de apostar por las posiciones cortas. Las ventaja es que los instrumentos de hoy en día nos permiten hacerlo con facilidad y no es otra cosa que "seguir el movimiento de mercado cuando este mercado empieza a bajar", explica el experto. "Nosotros trabajamos a través del CFD (...) que miden la distancia desde el punto de entrada al punto de salida". Hay que elegir el tipo de entrada y en este caso, viendo, por ejemplo, que el S&P 500 está en un canal bajista, habría que entrar en las partes altas de canal.

El mercado podría tomar impulso en el famoso rally de Navidad, pero hay que tener en cuenta también que ahora hay "más esperanza compradora que otra cosa", tras las fuertes caídas vistas en los últimos años por la crisis provocada por la pandemia.

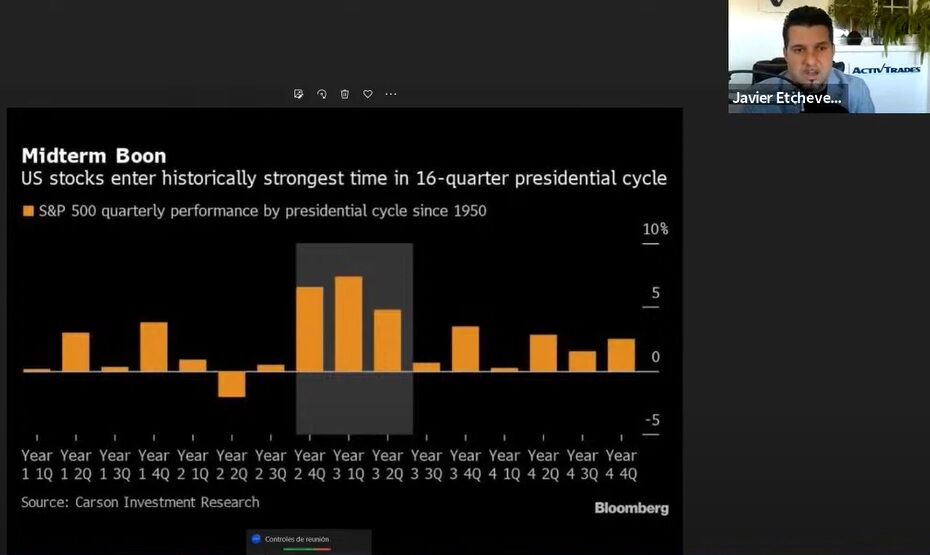

También hay que tener en cuenta el comportamiento histórico del S&P 500 es mejor en el último trimestre del segundo año de presidencia y en el primer y segundo trimestre del tercer año, desde los años 50, según datos de Bloomberg.

"Si esto se ha dado durante más de 70 años, es probable que junto al rally de Navidad", que se produce porque las empresas tienen que cerrar balance y deciden hacer inversiones para contener el cierre del ejercicio en cuanto al pago de impuestos, veamos subidas en la parte final del año.

Consulta aquí los indicadores técnicos de los principales índices y valores y accede a estrategias de trading actualizadas y análisis de índices y valores en nuestra zona premium.