Este jueves han comenzado a negociarse las nuevas acciones procedentes de la última ampliación de capital llevada a cabo por la SOCIMI Merlin Properties para adquirir Testa. Estas acciones vienen a engordar la montaña que estas novatas de la bolsa han acumulado en un año. Sin embargo,

los accionistas y expertos siguen apostando por estos valores considerando que la cartera de activos que están formando compensa la disolución y que el dividendo (tienen la obligación de repartir al menos el 80% de sus beneficios en dividendos) seguirá siendo atrayente.

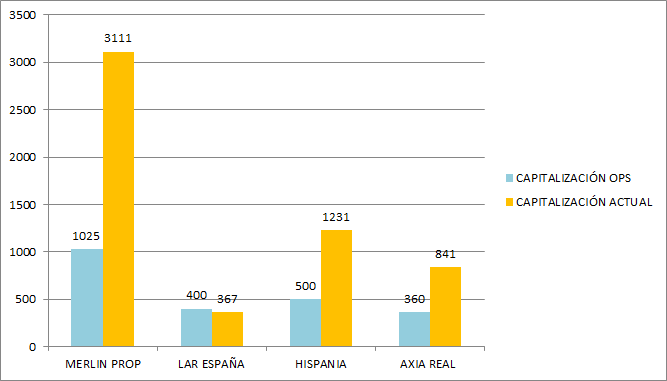

EVOLUCIÓN DEL CAPITAL DE LAS SOCIMIS DESDE SU SALIDA A BOSLA:

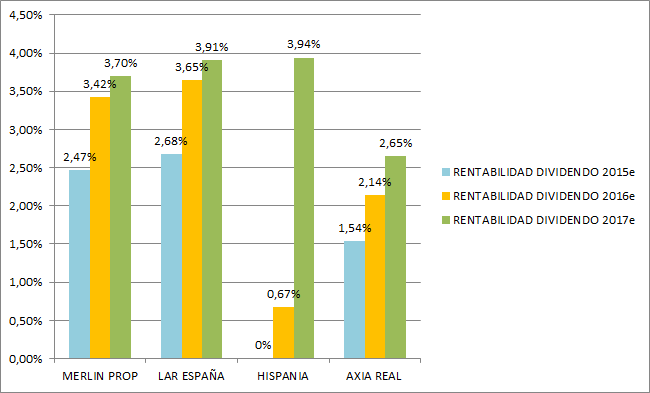

EVOLUCIÓN RENTABILIDAD POR DIVIDENDO (actual y esperada):

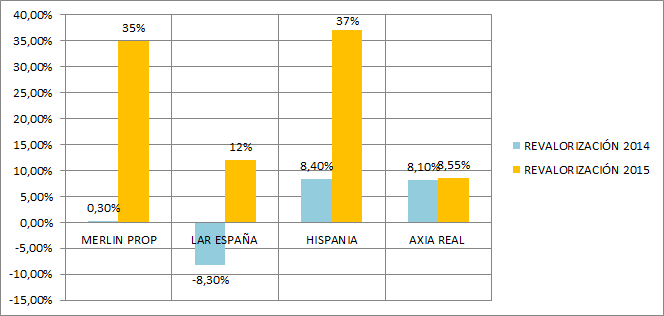

EVOLUCIÓN DE LAS SOCIMIS EN BOLSA:

MERLIN PROPERTIES

Merlin Properties es la SOCIMI más grande de nuestro mercado. Debutó en la bolsa en junio del año pasado con una valoración de 1.250 millones de euros y, hasta ayer, capitalizaba 2.100 millones. Hoy, con la llegada de 129.212.000 nuevas acciones procedentes de la última ampliación de capital destinada a la adquisición de Testa, Merlin capitaliza 3.111 millones de euros. Esta última ampliación la ha suscrito con una demanda de ocho veces superior a la oferta.

Pero hace meses la compañía ya lanzó al mercado más madera, ampliando capital en mayo por valor de 613,75 millones de euros. En dicha ocasión la demanda de papel de Merlin fue aún mayor, de 13,2 veces, y se emitieron 64.605.999 acciones. En total, en el año la SOCIMI presidida por Ismael Clemente ha puesto en circulación 193.817.999 acciones nuevas.

Además, tras un año de debut en el que su cotización apenas se movió, en lo que va de 2015 ya se ha revalorizado un 35%, cotizando prácticamente en subida libre.

.png)

Pese a que en su capital hay más actores entre los que repartir el pay out, la rentabilidad por dividendo ha aumentado. A cierre del ejercicio 2014 era del 1,89%, hoy es del 2,47% y el consenso del mercado espera que el año que viene ascienda al 3,42%. Además, en Merlin se han marcado como objetivo ofrecer a los inversores una rentabilidad objetivo anual de un 10% descompuesta en un 4% vía dividendo anual y un 6% vía aumento de valor de activos en la cartera inmobiliaria.

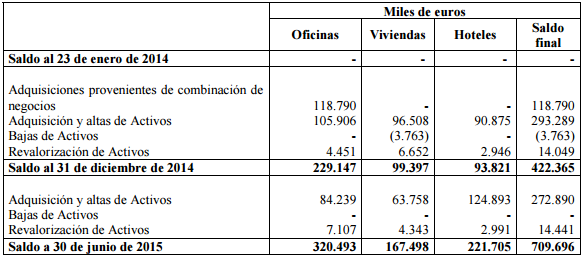

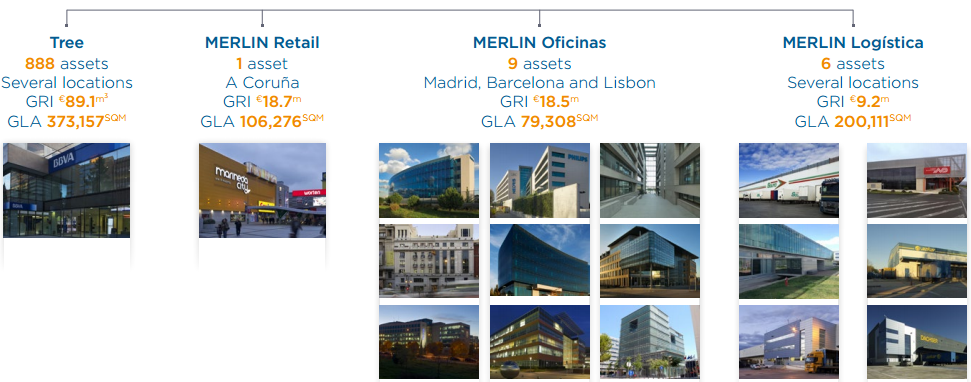

CARTERA DE ACTIVOS DE MERLIN PROPERTIES A JUNIO:

También le puede interesar: Entrevista a Ismael Clemente, CEO de Merlin Properties

LAR ESPAÑA

Lar España es la SOCIMI más pequeña por capitalización de nuestro mercado Continuo, pero la primera que debutó en él. Lo hizo sin cartera de activos, pero solicitando 400 de euros que se le fueron concedidos, en la mayor parte, por manos extranjeras. Hoy ya ha aumentado su capitalización hasta los 552 millones. Precisamente la semana pasada, como Merlin, Lar también culminaba con éxito la ampliación de capital por importe de 135 millones de euros. Esta ampliación de capital, la primera del grupo, fue sobre suscrita en 9,2 veces y las nuevas acciones, en total 19.967.756 títulos, ya están en circulación desde el día 10 de este mes. Las nuevas acciones representan un 50% del capital social de la compañía antes del aumento de capital y un 33% de su capital social con posterioridad al mismo. Además, Lar tiene carta blanca para realizar otra emisión en próximos meses, pues la junta de accionistas dio el visto bueno a la directiva encabezada por José Luis del Valle para ampliar capital hasta 1.000 millones.

Lar también ha captado financiación en el mercado de renta fija, con la emisión de bonos a 7 años que le proporcionaron fondos por valor de 140 millones de euros. Además, los accionistas también dieron la autorización a la directiva para poder apalancarse por otros 1.000 millones de euros a través de emisiones de obligaciones o financiación bancaria.

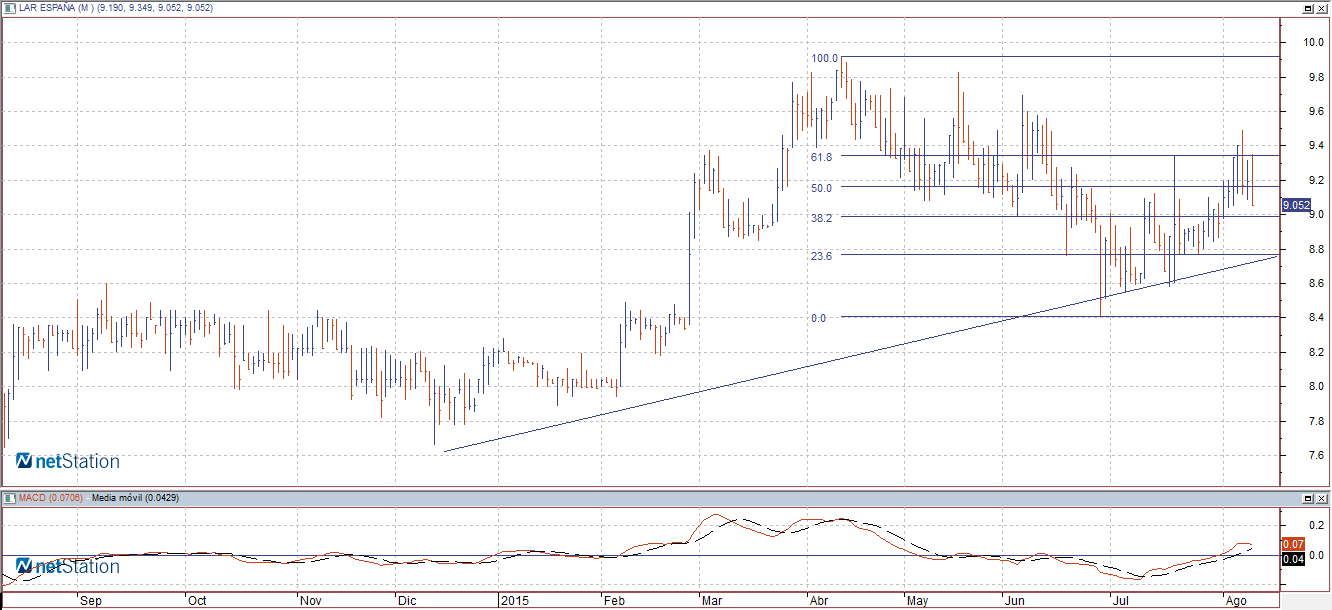

En bolsa Lar España fue la SOCIMI que peor comportamiento tuvo en el mercado el año pasado. Cerró el ejercicio con minusvalías del 8%. En cambio, este año sube un 12%. A corto plazo el precio se ha metido por debajo del soporte de los 9,2 euros, por los que pasa el retroceso de Fibonacci del 50%, por lo que podría caer hasta los 9 ó los 8,8 euros, que es su principal soporte y por el que pasa la directriz alcista que nació a principios de año.

Hoy por hoy la rentabilidad por dividendo de Lar España asciende al 2,68%, mientras que el consenso de mercado espera que el próximo año aumente al 3,65% y en 2017 roce el 4%.

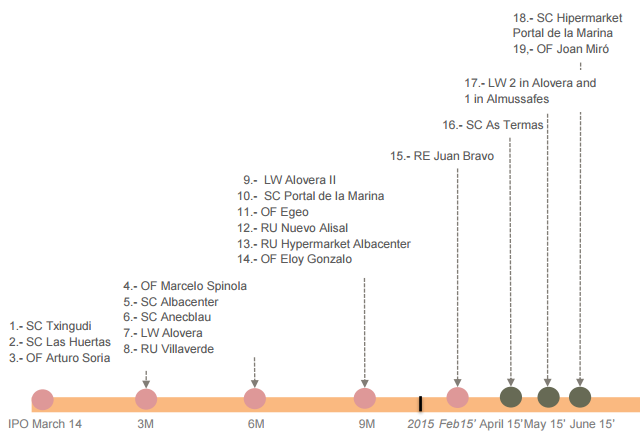

ADQUISICIONES DE LAR ESPAÑA DESDE LA SALIDA A BOLSA:

También le puede interesar: Entrevista a José Luis del Valle y Miguel Pereda, presidente y consejero director general de Lar España

AXIA REAL ESTATE

Fue la última SOCIMI en debutar en el mercado Continuo Español y lo hizo a comienzos de julio del 2014 con el OPS de 360 millones de euros. Como el resto, este año también ha puesto la mano en el mercado para pedir hasta 360 millones de euros en una ampliación de capital que se cerró en junio vertiendo 35.868.988 acciones nuevas, es decir, un 50% de su capital antes de la ampliación.

Además, el consejo de Axia tiene el respaldo de la junta general de accionistas para obligaciones o bonos convertibles y warrants que den derecho a la suscripción de acciones de nuevas o antiguas, de la sociedad. De momento, Axia no se ha pronunciado acerca de cuándo acudirá al mercado de deuda.

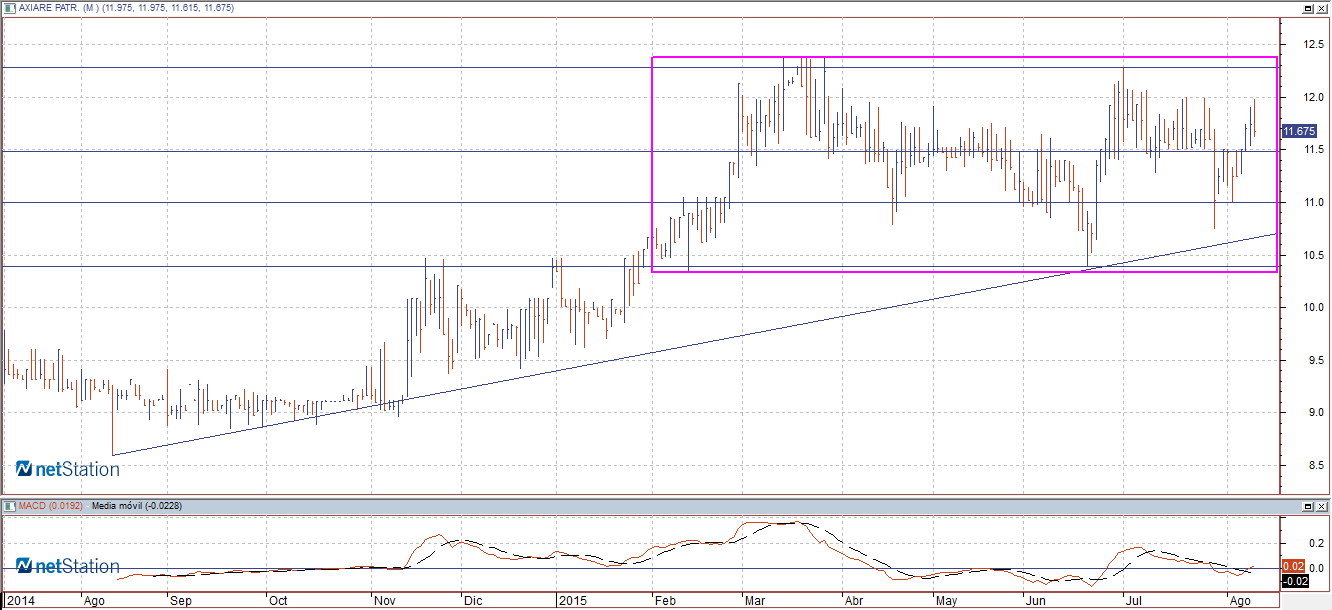

Desde el punto de vista técnico Axia ha ido desarrollando una pendiente alcista desde que saliera a cotizar hace algo más de un año. Si bien es cierto que desde febrero parece haberse encajonado en un lateral con parte alta en los máximos históricos, 12,30 euros, y baja en los 10,50 euros.

Su rentabilidad por dividendo es inferior a la de sus homólogas, en concreto, del 1,54%, aunque el consenso de mercado espera que este año suba hasta el 2,14% y en 2016 al 2,65%.

ADQUISICIONES DE AXIA DESDE SU SALIDA A BOLSA:

.png)

HISPANIA

Hispania es un caso especial, ya que su andadura bursátil no se está desarrollando bajo la carcasa exacta de una SOCIMI y es debido a una razón: poder invertir, no sólo en inmobiliario, sino también en acciones de sociedades inmobiliarias y en créditos, como es el caso de Realia, sobre la cual lanzó una oferta de compra que ya ha retirado ante la competencia de Carlos Slim.

Hispania salió al mercado con 500 millones de euros de capitalización en marzo del año pasado y poco más de un año después logró captar 337 millones de euros en una ampliación de capital. Esta operación supuso la puesta en circulación de 27,53 millones de acciones nuevas representativas de un 50% del capital de la compañía anterior a la ampliación, y de una cuarta parte posteriormente.

En cuanto a su comportamiento en bolsa, Hispania lleva ventaja al resto de las sociedades de inversión inmobiliaria. Este año se revaloriza un 37% y el pasado también lo cerró mirando por encima del hombro con un avance del 8,40%.

.png)

Parece que a los inversores les atrae su cartera de activos y no su dividendo, pues el hecho de que Hispania no sea una SOCIMI propiamente dicha también le permite no pagar dividendo. Mientras que Merlin, Lar y Axia están obligados a destinar al menos el 80% de su beneficio entre los accionistas, Hispania no les retribuye. Sin embargo, el consenso de mercado no descarta que este año reparta un dividendo que aporte una pequeña rentabilidad del 0,67% y que en 2017 ya roce el 4%, como otras SOCIMIs.

ADQUISICIONES DE HISPANIA EN EL PRIMER SEMESTRE: